Содержание

- Все про счет плательщика НДС и перевыставление услуг

- Все про счет плательщика ндс и перевыставление услуг

- Перевыставление расходов другой организации

- Продолжаем разговор: НДС-вопросы решаем вместе

- Возмещение от работника за мобильную связь

- Перевыставление транспортных услуг по экспорту

- Добровольное выставление счетов-фактур на упрощенке

- Потерянная отгрузка прошлого года

- Облагаемые + не облагаемые НДС операции

- Счета-фактуры на аванс

- Авансы при невыставлении счетов-фактур по соглашению

- Продажа имущества банкротом

- Неучтенные услуги прошлых лет

- Ставка НДС по субпродуктам

- Отложенный вычет входного НДС

- Учет НДС при перевыставление расходов

- Ответы на вопросы

- Журнал учета полученных и выставленных счетов-фактур при посреднических операциях

- Посреднические операции при УСН в 1С 8.3 на примере пошагово

- Общие правила, по которым посредники на УСН перевыставляют счета-фактуры

- Посредник выполняет поручение покупателя

- Таблица 1. Примеры записей в журналах учета полученных и выставленных счетов-фактур ООО «Коралл» за I квартал 2011 года

- Посредник выполняет поручение продавца

- Помещение сдано в аренду: как правильно перевыставлять коммунальные платежи

- Налоговый аспект перевыставления коммунальных услуг

- Бухгалтерский учет

- Перевыставление коммунальных расходов арендодателем

- Перевыставление транспортных расходов продавцом продукции

- Перевыставление таможенного НДС

- Можем ли мы не перевыставлять счет-фактуру, которую поставщик отменил корректирующей счет-фактурой?

- Вопрос: Наша организация на УСН, приобретаем товары для принципала по агентскому договору. Можно ли перевыставить счет-фактуру на закупленные товары принципал…

Все про счет плательщика НДС и перевыставление услуг

Дата размещения статьи: 19.05.2015

Перевыставление расходов встречается довольно часто и является стандартной практикой в гражданско-правовых отношениях между компаниями как в отношениях между арендодателем и арендатором, так и в посреднических отношениях. Попробуем разобраться в этом вопросе.

Налоговый кодекс не регулирует порядок перевыставления расходов и порядок принятия к вычету НДС в таких случаях. Поэтому у компаний возникает вопрос — можно ли принять к вычету «входной» НДС по этим операциям? Как оказывается, это во многом зависит от документального оформления операций перевыставления расходов. Например, прописано ли в договоре возмещение расходов с НДС, указано ли, какая сторона будет учитывать расходы на счетах учета расходов и каким образом будут оформлены счета-фактуры.

Рассмотрим, на какие нюансы стоит обратить внимание сторонам контракта, чтобы избежать риска претензий со стороны контролирующих органов.

Перевыставление коммунальных расходов арендодателем

Перевыставление транспортных расходов продавцом продукции

Перевыставление таможенного НДС

Все про счет плательщика ндс и перевыставление услуг

Следовательно, в бюджет платится не 1,53 млн.руб., а 460 тыс.р.

Это может быть упрощенка, вмененка или ЕСХН. Обычно выбор в пользу одного из льготных режимов без НДС обусловлен стремлением снизить налоговую нагрузку и временные затраты на ведение бухгалтерского учета.

Каковы минусы для контрагента?

С одной стороны, приобретая товар у компании на спецрежиме, организация на ОСНО может учесть всю сумму затрат при расчете налога на прибыль.

НДС при перевыставлении расходов (Мисникович Л.)

Перевыставление коммунальных расходов арендодателем Согласно ст. 606 Гражданского кодекса по договору аренды арендодатель обязуется предоставить арендатору имущество за плату во временное владение и пользование или во временное пользование.

Арендатор обязан поддерживать имущество в исправном состоянии, производить за свой счет текущий ремонт и нести расходы на содержание имущества, если иное не установлено законом или договором аренды (п. 2 ст. 616 ГК РФ). К расходам на содержание арендованного помещения относятся, в частности, расходы на электроэнергию.На основании п.

1 ст. 539 Гражданского кодекса по договору энергоснабжения энергоснабжающая организация обязуется подавать абоненту (потребителю) через присоединенную сеть энергию, а абонент обязуется оплачивать принятую энергию, а также соблюдать предусмотренный договором режим ее потребления, обеспечивать безопасность эксплуатации находящихся в его ведении энергетических сетей и исправность используемых им приборов и оборудования, связанных с потреблением энергии.

Перевыставление расходов другой организации

Получаю проводку 62.01/7609.

- Комментарии и мненияОформление и налогообложение перевыставляемых расходовV8: перевыставление расходов — как отразить в бп 2.0/3.0Ндс при перевыставлении расходов (мисникович л.)v8: Перевыставление расходов — как отразить в БП 2.

Перевыставление возмещаемых затрат: как не потерять вычеты по НДС у конечных покупателей

При этом в книгах покупок и продаж материнская компания не отражает указанные счета-фактуры и не принимает к вычету и не начисляет в бюджет НДС, а дочерние компании такие счета-фактуры отражают в книге покупок и принимают НДС к вычету.

Начиная с 1 квартала 2015 г. налоговые органы проводят глобальную электронную сверку всех счетов-фактур и всех контрагентов. В случае обнаружения расхождений сторонам будет направлено требование об уточнении, а покупатели могут лишиться вычета по НДС. Правилами заполнения счета-фактуры, применяемого при расчетах по НДС (далее — Правила заполнения счета-фактуры), утвержденными (далее — постановление № 1137), предусмотрен порядок выставления счетов-фактур в рамках посреднических договоров (комиссии, агентирования).

Согласно данному порядку в случае приобретения товаров (работ, услуг) от своего имени комиссионер (агент) при выставлении счетов-фактур комитенту (принципалу) отражает в них показатели счетов-фактур, которые ему выставили продавцы этих товаров (работ, услуг) (подп.

Продолжаем разговор: НДС-вопросы решаем вместе

Мы продолжаем публиковать ответы на вопросы наших читателей, заданные на июньской интернет-конференции по исчислению НДС. Напоминаем, что участие в конференциях для вас бесплатно, а это прекрасная возможность получить ответ на свой вопрос от наших экспертов. Так что следите за анонсами конференций в журнале и на нашем сайте.

Возмещение от работника за мобильную связь

У нас есть приказ о компенсации расходов на мобильную связь сотрудникам. Сотрудник уехал в отпуск, и компенсация ему не положена. Мы оплачиваем услуги оператору, а сотрудник согласен возместить все расходы на свои разговоры в отпуске. Будет ли возмещение от работника облагаться НДС?

: Объект обложения НДС — операции по реализации товаров, работ, услу г п. 1 ст. 146 НК РФ . Ваша компания не оказывает услуги связи своему работнику, а получает от него возмещение своих затрат на разговоры, не связанные с производственной необходимостью. Поэтому возмещение расходов на личные телефонные разговоры не является реализацией и не облагается НДС п. 1 ст. 39 НК РФ .

Перевыставление транспортных услуг по экспорту

Нам оказывают транспортные услуги по экспортным перевозкам грузов, в счете-фактуре указана сумма без НДС. Далее мы перевыставляем эти услуги конечному покупателю. Как правильно оформить счет-фактуру, тоже без НДС? Наша организация на ОСНО. Будет ли отличие в составлении документов, если у нас будет заключен посреднический договор с конечным покупателем?

Оказывая услуги, облагаемые по ставке НДС 0% (например, международные авиаперевозки), не нужно в счете-фактуре писать «без НДС»

Но обратите внимание, счета-фактуры по экспортным операциям выставляются не «без НДС», а с указанием ставки НДС 0% подп. 10 п. 5 ст. 169 НК РФ . И нулевую ставку нужно подтвердить, представив в ИФНС вместе с декларацией необходимые документы в течение 180 календарных дней с даты отметки, проставленной таможенными органами на документа х пп. 3.1, 9, 10 ст. 165 НК РФ .

Добровольное выставление счетов-фактур на упрощенке

Наша организация на УСНО, но к концу года планируется расширение и есть вероятность, что ограничение по выручке мы не пройдем. Можно ли нам заранее выставлять счета-фактуры с выделенным НДС? Какие в этом случае могут быть негативные последствия, если мы так и не превысим лимит выручки? Смогут ли наши покупатели принять к вычету входной НДС?

А вот права на вычет входного НДС по приобретенным товарам (работам, услугам) до перехода на ОСНО у вас не будет.

Потерянная отгрузка прошлого года

Наша организация была на общей системе. С этого года мы перешли на УСНО (6%). Сейчас выявилась неучтенная реализация прошлого года. Как нам теперь ее учесть: текущим периодом без НДС как упрощенцам либо прошлым годом с НДС (и подать уточненку по НДС с уплатой недоимки)?

: Если отгрузка у вас прошла в прошлом году, то вам нужн о п. 1 ст. 54, п. 1 ст. 81 НК РФ :

- выставить покупателю счет-фактуру с НДС п. 3 ст. 169 НК РФ ;

- отразить его в дополнительном листе книги продаж за период отгрузк и п. 3 Правил ведения книги продаж, утв. Постановлением Правительства от 26.12.2011 № 1137 ;

- доплатить НДС и налог на прибыль, а также пени по ним;

- подать уточненки по НДС и налогу на прибыль за период, когда была неучтенная реализация.

Если вы сделаете это до того, как налоговики обнаружат ошибку или назначат выездную проверку за период совершения ошибки, то штраф за неуплату налога вам не грози т п. 3 ст. 81 НК РФ .

Облагаемые + не облагаемые НДС операции

Мы на общем режиме. Имеем на своем балансе поликлинику, которая оказывает медицинские услуги и ведет деятельность в рамках обязательного медицинского страхования (ОМС). Медуслуги не являются основной деятельностью компании. При одновременном наличии облагаемых и не облагаемых НДС операций мы пользуемся правилом «пяти процентов» (закреплено в учетной политике), принимая весь входной НДС к вычету. Правомерно ли также принимать к вычету НДС по материалам (услугам), приобретенным для ведения деятельности в рамках ОМС?

При наличии операций, как облагаемых, так и не облагаемых НДС, нужно вести раздельный учет входного НДС и принимать его к вычету в особом порядк е п. 4 ст. 170 НК РФ . Но если в соответствующем квартале совокупная сумма расходов по необлагаемым операциям не превышает 5% общей величины расходов, то в этом квартале вы вправе принять к вычету всю сумму входного НДС, включая налог, предъявленный при приобретении материалов и услуг для проведения операций, освобожденных от налогообложения (в том числе и для оказания услуг по обязательному медицинскому страховани ю) п. 4 ст. 170 НК РФ .

Счета-фактуры на аванс

Есть разъяснения Минфина, что в случае получения аванса и реализации товаров (работ, услуг) в одном квартале организация может не отражать аванс в книге продаж/ покупок. А счет-фактуру на аванс надо выставлять?

: Налоговый кодекс РФ не предусматривает никаких исключений из правила о выставлении авансовых счетов-фактур. По мнению Минфина, сумма аванса, полученная в одном квартале с отгрузкой, подлежит включению в налоговую базу в общем порядке.

Налоговики же считают, что авансовые счета-фактуры нужно выставлять всегда, независимо от времени, прошедшего между получением аванса и отгрузкой, а также от того, состоялись эти события в одном квартале или нет Письма ФНС от 10.03.2011 № КЕ-4-3/3790, от 15.02.2011 № КЕ-3-3/354@ .

Поэтому исчисление НДС с суммы полученного аванса, а также выставление счета-фактуры должны производиться организацией в общеустановленном порядке.

Авансы при невыставлении счетов-фактур по соглашению

По соглашению с нашими арендаторами, которые не являются плательщиками НДС, мы не выставляем им счета-фактуры на арендную плату. А как же тогда отражать в книге продаж авансовые платежи?

- указывать на каждую дату получения аванса реквизиты платежного поручения, по которому вы получили деньги (номер и дату);

- на последнее число месяца или квартала зарегистрировать бухгалтерскую справку-расчет, в которой указана общая сумма авансов, полученная за месяц или квартал от всех арендаторов.

Продажа имущества банкротом

В соответствии с Законом о банкротстве у нас в организации открыто конкурсное производство. Реализация имущества в этом случае не облагается НДС. Надо ли восстанавливать НДС по реализованному на торгах имуществу?

: Да. Поскольку с 2015 г. продажа имущества банкрота не является объектом обложения НДС подп. 15 п. 2 ст. 146 НК РФ , требуется восстановить НДС по реализовываемому на торгах имуществ у подп. 4 п. 2, подп. 2 п. 3 ст. 170 НК РФ . Порядок такого восстановления в НК не прописан. Так что никаких особенностей нет. Поскольку нельзя заранее знать, будет ли продано имущество банкрота, логично восстанавливать входной НДС в квартале продажи такого имущества:

- по проданным товарам и МПЗ — полностью;

- по реализованным основным средствам — в сумме, пропорциональной остаточной (балансовой) стоимости без учета переоценки.

Суммы восстановленного входного НДС учитываются в составе прочих расходов при расчете базы по налогу на прибыл ь подп. 2 п. 3 ст. 170, подп. 1 п. 1 ст. 264 НК РФ .

Неучтенные услуги прошлых лет

Мы обнаружили услуги, которые забыли несколько лет назад выставить заказчику. В тот момент (в 2013 г.) мы применяли ОСНО, c этого года перешли на УСНО. Как теперь оформить документы по этим услугам? Ведь акты не подписаны, заказчик добровольно их подписывать не хочет и мы собираемся подавать на него в суд. Будет ли считаться моментом оказания услуг вступление в силу решения суда? Или надо оформить акты и счета-фактуры прошлым периодом с НДС?

Большое количество вопросов, заданных в рамках интернет-конференции, лишний раз подтвердило, что НДС, пожалуй, самый сложный и запутанный налог

Допустим, суд вы выиграете. Но если на тот момент вы продолжите применять УСНО, получается, что услуги заказчику будут оказаны упрощенцем, который, как известно, НДС не плати т п. 2 ст. 346.11 НК РФ . А значит, счет-фактуру заказчику вы выставлять не должны.

Если вам удастся исполнить решение суда и вы получите с заказчика деньги в оплату оказанных услуг, то вы просто учтете их в доходах для целей уплаты налога при УСНО п. 1 ст. 346.15 НК РФ .

Если же в вашем договоре с заказчиком ничего не сказано о том, когда услуги считаются оказанными, тогда они относятся к тому периоду, когда фактически были оказан ы п. 5 ст. 38, п. 1 ст. 167 НК РФ . Таким образом, если услуги были вами оказаны в одном из кварталов 2013 г., тогда у вас, безусловно, возникает необходимость подать уточненку по НДС и доплатить недоимку и пени п. 1 ст. 54, п. 1 ст. 81 НК РФ .

Ставка НДС по субпродуктам

Наша организация занимается производством натуральной колбасной оболочки. Сырье — кишки животных. Некоторые поставщики облагают реализацию кишок НДС по ставке 10%. Но в перечне правительства этого вида товара нет, а к субпродуктам в соответствии с номенклатурой ВЭД кишки не относятся. Можем ли мы взять к вычету НДС по неправильно примененной, на наш взгляд, ставке НДС?

: В этом случае правы ваши поставщики. Как разъяснял Пленум ВАС, применение ставки НДС 10% в отношении конкретного вида товара не может быть поставлено в зависимость от того, реализуется ли он на территории РФ или ввозится из-за границы. Для применения пониженной ставки достаточно, чтобы товар соответствовал коду, определенному правительством, со ссылкой хотя бы на один из двух источников — ОКП или ТН ВЭД ТС п. 20 Постановления Пленума ВАС от 30.05.2014 № 33 . С такой позицией согласны и в ФНС Письмо ФНС от 06.10.2014 № ГД-4-3/20472 .

Отложенный вычет входного НДС

С нового года действует правило, что вычет можно заявить в пределах 3 лет после принятия на учет товаров (работ, услуг). Если товар (работа, услуга) не использовались ни в какой деятельности, а по истечении 3 лет стали использоваться в облагаемой НДС деятельности, возможен ли вычет НДС по таким операциям?

: Пункт 1.1 ст. 172 НК РФ отсчитывает срок, в течение которого можно заявить вычет НДС, от даты принятия товаров (работ, услуг, имущественных прав) на учет. Если этот срок пропущен, то воспользоваться НДС-вычетом уже нельзя.

И обратите внимание, для применения вычета достаточно того, что товары (работы, услуги, имущественные права) приобретены для операций, облагаемых НДС (предназначены для таких операций). То есть дожидаться момента, когда они будут непосредственно использованы в таких операциях, не нужно.

>Бухгалтерские и юридические услуги

Получите консультацию по вашему вопросу!

Учет НДС при перевыставление расходов

Учет «входного» НДС при перевыставлении расходов не регулируется нормами налогового законодательства, поэтому, довольно часто, у бухгалтеров возникают вопросы по оформлению таких операций. Большую роль тут играет документальное оформление перевыставления расходов, а так же сам договор между контрагентами, как в нем прописано возмещение расходов (с НДС или без), указано ли какая сторона будет учитывать расходы на счетах и каким образом будут оформляться счета-фактуры. Рассмотрим некоторые нюансы.

Перевыставление коммунальных услуг арендодателем

По договору аренды согласно ст.606 Гражданского кодекса арендодатель обязуется предоставить арендатору имущество во временное пользование за определенную плату. Арендатор в свою очередь обязуется поддерживать имущество в исправном состоянии и нести расходы по его содержанию, если иное не предусмотрено законом или договором аренды. Расходы на электроэнергию как раз относятся к расходам на содержание арендованного помещения. В случае, когда возмещение коммунальных услуг производится сверх арендной платы, арендодатель вправе выбрать:

-выделять НДС с суммы компенсации коммунальных платежей и учитывать ее при исчислении налоговой базы по НДС;

-не выделять НДС с суммы компенсации и не включать ее в налоговую базу по НДС. Счет-фактура арендодателем, соответственно, не выставляется, а в договоре и акте указывается сумма компенсации с уточнением «без НДС».

Обычно арендодатели не включают в арендную плату расходы на электроснабжение, а возмещают свои расходы путем выставления счетов в адрес арендатора. Расчет производится в соответствии с показаниями приборов учета.

Так же в письме №20-12/56637 от 26.06.2006 налоговые органы разъяснили, что арендатор может уменьшать налоговую базу на стоимость коммунальных расходов, возмещаемых арендодателю, учитывая эти расходы в составе материальных, при наличии подтверждающих документов.

При этом Минфин России считает, что НДС, перечисленный в составе возмещения коммунальных расходов, не уменьшает налогооблагаемую прибыль. И даже в тех случаях, когда арендодателем не выделяется НДС в сумме компенсации. Но такой вывод возможно оспорить. Если НДС не выделен в счете, арендодатель не выставляет счет-фактуру, а в договоре не указывается, что компенсация возмещается с НДС, арендатор имеет право полагать, что он компенсирует расходы на электроэнергию без НДС. В этом случае затраты можно рассматривать экономически обоснованными для арендатора и их возможно признать для целей налогообложения прибыли.

Следует заметить, что рассмотренный выше способ возмещения коммунальных расходов не выгоден арендатору, т.к. тот теряет право на вычет «входного» НДС по коммунальным расходам, а так же могут возникнуть налоговые риски в случае принятия указанных сумм НДС в расходы, уменьшающие налогооблагаемую прибыль.

Следовательно, для принятия НДС по компенсируемым им коммунальным расходам, необходимо наличие счета-фактуры с выделенным НДС, выставленного арендодателем. Суды указывают на возможность принятия арендатором к вычету НДС на основании счета-фактуры.

Перевыставление транспортных услуг при реализации товаров

Зачастую в договорах поставки товара отсутствуют какие-либо отдельные вознаграждения продавца за услуги доставки товара до покупателей. Налоговой базы по НДС, соответственно, у продавца не возникает. При этом проверяющие органы отмечают, что денежные средства, полученные от покупателя на возмещение расходов по доставке товара, связаны с оплатой товара, вследствие чего поставщик должен включить их в налоговую базу по НДС. Судебная практика складывается в пользу компаний-посредников. Ведь на деле продавец не осуществляет реализацию услуг по доставке продукции, а лишь возмещает свои затраты.

Как правило, расходы продавцов продукции по доставке, подлежащие перевыставлению, отражаются на субсчете «возмещаемые расходы» счета 76 и на счетах расходов не учитываются. Так как условием принятия к вычету НДС являются счет-фактура, принятие на учет услуг и связь с деятельностью облагаемой НДС, то у продавца в нашем случае отсутствует возможность принятия НДС к вычету. Расходы тут будет учитывать покупатель. Из этого можно сделать вывод, что в этом случае необходимо перевыставлять транспортные и иные расходы покупателю с учетом НДС (если тот будет возмещать расходы на доставку).

Возникает вопрос, в каком случае заказчик может принять к вычету НДС со стоимости возмещаемых им расходов. В налоговом кодексе данный факт прямо не регулируется, но в п.7 ст.3 НК РФ сказано, что все сомнения и неясности законодательства о налогах и сборах толкуются в пользу налогоплательщиков. Поэтому способ приобретения заказчиком услуг (напрямую или через посредника) не должен влиять на возможность получения вычета по НДС, уплаченного в составе стоимости приобретенных услуг. Как сказано выше, расходы, оплаченные поставщиком с учетом НДС необходимо перевыставить покупателю также с выделенным НДС.

Из этого следует, что после получения счета-фактуры и документов, подтверждающих затраты, поставщик должен перевыставить счет-фактуру покупателю на стоимость перевыставляемых услуг с выделением НДС и приложить копии счетов-фактур транспортной компании. Этот счет-фактуру необходимо отразить в журнале счетов-фактур без отражения в книге продаж.

Следует заметить, что в связи с неоднозначной позицией контролирующих органов по данному вопросу, претензии с их стороны все же возможны.

Для принятия к вычету НДС, уплаченного на таможне, необходимы следующие условия:

1) ввоз товара в одной из трех процедур:

-выпуск для внутреннего потребления;

-переработка вне таможенной территории;

2) приобретение товара для осуществления деятельности, облагаемой НДС (подп.1,2 п.2 ст.171 НК РФ);

3) принятие товара на учет (п.1 ст.172 НК РФ);

4) подтверждение факта уплаты налога первичными документами (п.1 ст.172 НК РФ).

Рассмотрим таможенное оформление документов в режиме «выпуска для внутреннего потребления», это характерно для сервисных центров, которые ввозят импортные изделия для их дальнейшего использования в своей деятельности (в ремонте). Таможенные расходы могут перевыставляться российской или иностранной организации, в пользу которой сервисный центр осуществляет свою деятельность в РФ. А решение о перевыставлении таможенного НДС или принятия его к вычету будет зависеть от того, будет ли сервисный центр учитывать у себя на счетах ввозимые изделия.

Как считают контролирующие органы, налогоплательщик имеет право принять таможенный НДС к вычету при уплате им НДС самостоятельно, либо через посредника, если оплата произошла за счет средств плательщика при наличии таможенной декларации или ее копии на ввозимые товары.

В нашем случае сервисный центр может не перевыставлять таможенный НДС покупателю, а принять его к вычету, но соблюдая условия:

-наличие документов, подтверждающих оплату НДС на таможне;

-сервисный центр осуществляет деятельность, облагаемую НДС.

Многие организации, которые по закону освобождены от уплаты НДС, задаются вопросом: почему многие крупные компании отказываются от заключения контрактов, как только узнают, что они работают без выделения НДС. Ответ на данный вопрос связан с особенностями налогообложения.

Дело в том, что компании на ОСНО выставляют своим клиентам счета, в которых выделен НДС и уплаченная ими сумма НДС может быть предъявлена к вычету из бюджета.

Например, компания на ОСНО продала товаров на 10 млн.руб., из которых 1,53 млн. руб. она должна перечислить государству в виде НДС. Но за тот же период она потратила на услуги других организаций на ОСНО 7 млн.р. В эту сумму входили ее расходы на НДС в 1,07 млн.руб.

Если вы хотите узнать, как в 2019 году решить именно Вашу проблему, обращайтесь через форму онлайн-консультанта или звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

Именно на эту сумму она может уменьшить свое налоговое бремя в виде НДС. Следовательно, в бюджет платится не 1,53 млн.руб., а 460 тыс.р.

Ответы на вопросы

Счет выставлен без НДС, а плательщик работает с НДС

Иногда упрощенцы предлагают более выгодные условия работы и низкие цены, что делает сотрудничество с ними экономически обоснованным, несмотря на отсутствие НДС.

Законодательно нет запретов на работу организаций на ОСНО с компаниями на УСН, но бухгалтерам стоит запросить у них информационное письмо или иной документ, подтверждающий право работать без начисления НДС.

Законодательно нет запретов на работу организаций на ОСНО с компаниями на УСН, но бухгалтерам стоит запросить у них информационное письмо или иной документ, подтверждающий право работать без начисления НДС.

Вся сумма, перечисленная в пользу компании, выставившей счет без НДС, учитывается в расходах при расчете налога на прибыль.

Перевыставление услуг без НДС плательщиками НДС

Нередко возникают ситуации, при которых компания-плательщик НДС является лишь агентом или комиссионером по определенным услугам, т.е. она просто перевыставляет полученные счета. Как быть если комитент или конечный исполнитель является упрощенцем? В такой ситуации счета перевыставляются без НДС, несмотря на факт нахождения на ОСНО.

Если же плательщик НДС дополнительно включает в сумму по счету свои комиссионные, то на размер данного вознаграждения необходимо начислить НДС.

Контрагент на УСН выставил НДС

Если организация на упрощенке выставляет счет с НДС, то это возлагает на нее определенные налоговые последствия. Она обязана не только перечислить в бюджет НДС, но и отчитаться по этому налогу. Но обычно выставление счета с НДС невыгодно упрощенцу.

Ведь фактически он недополучает 18% от своей прибыли, а компенсировать налог по затратам с НДС в пользу других контрагентов упрощенец не вправе.

Ведь фактически он недополучает 18% от своей прибыли, а компенсировать налог по затратам с НДС в пользу других контрагентов упрощенец не вправе.

Гораздо проще организации на УСН договориться о предоставлении скидки на свои товары в размере выделенного НДС, чем возлагать на себя дополнительные риски, связанные с выставлением счета-фактуры.

Некоторые банки предлагают программы ипотеки для молодой семьи.

Некоторые банки предлагают программы ипотеки для молодой семьи.

Мечтаете о бесплатном участке в Крыму? Об условиях его получения подробно написано в нашей статье.

Необходимо составить договор задатка при покупке земли? Его образец можно скачать в нашем тематическом материале.

Организация на ОСНО продает без НДС

Организация на ОСНО не вправе выставлять счета без НДС. Но для некоторых групп товаров Налоговый кодекс предусмотрел нулевую ставку по НДС. В их числе товары, отправляемые на экспорт, космические товары, некоторые драгметаллы, различные услуги по международной перевозке грузов и пр. Их полный перечень содержится в 164 ст. Налогового кодекса.

Если товар относится к числу льготных, то организация на ОСНО выставляет своим партнерам так называемый «нулевой счет-фактуру».

Дорогие читатели, информация в статье могла устареть. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: +7 (499) 110-86-72.

- Санкт-Петербург: +7 (812) 245-61-57.

Или задайте вопрос юристу на сайте. Это быстро и бесплатно!

Журнал учета полученных и выставленных счетов-фактур при посреднических операциях

В отношении п. 5.1 ст. 174 НК РФ, лица, которые не уплачивают НДС по ст.145 НК РФ, но ведут деятельность в интересах другого лица по договорам комиссии, агентских договоров и выписывают счет-фактуры, обязаны сдать в ИФНС «Журнал учета полученных и выставленных счетов-фактур». Также это относится к договорам транспортной экспедиции, доход по которым определяется в виде вознаграждения и при выполнении функций застройщика. Журнал учета полученных и выставленных счетов-фактур сдается до 20 числа месяца после отчетного квартала.

Таким образом, организации при УСН обязаны вести журнал учета счетов-фактур в следующих случаях:

В каких случаях при посреднических операциях журнал учета счетов-фактур не ведется

Журнал учета счетов-фактур не ведется в случаях:

- Если комитент или принципал организации при УСН не является плательщиком НДС, тогда никаких счетов-фактур не будет, потому что он тоже «упрощенец». А если комитент или принципал с ОСНО, тогда нужно вести журнал учета счетов-фактур.

- Если по договору поручения организация при УСН как посредник будет совершать сделку от имени поручителя по доверенности и все документы будут от его лица.

- Если организация при УСН является комитентом или принципалом и дает свои товары на реализацию или поручение для приобретения товаров, тогда журнал учета счетов-фактур не нужно вести.

Если посредник-неплательщик НДС реализует товары только физическим лицам, и, следовательно, не выставляет СФ, то при осуществлении таких операций журнал учета выставленных и полученных СФ не ведется, в силу письма Минфина РФ от 02.04.2015 № 03-07-14/18223.

Посреднические операции при УСН в 1С 8.3 на примере пошагово

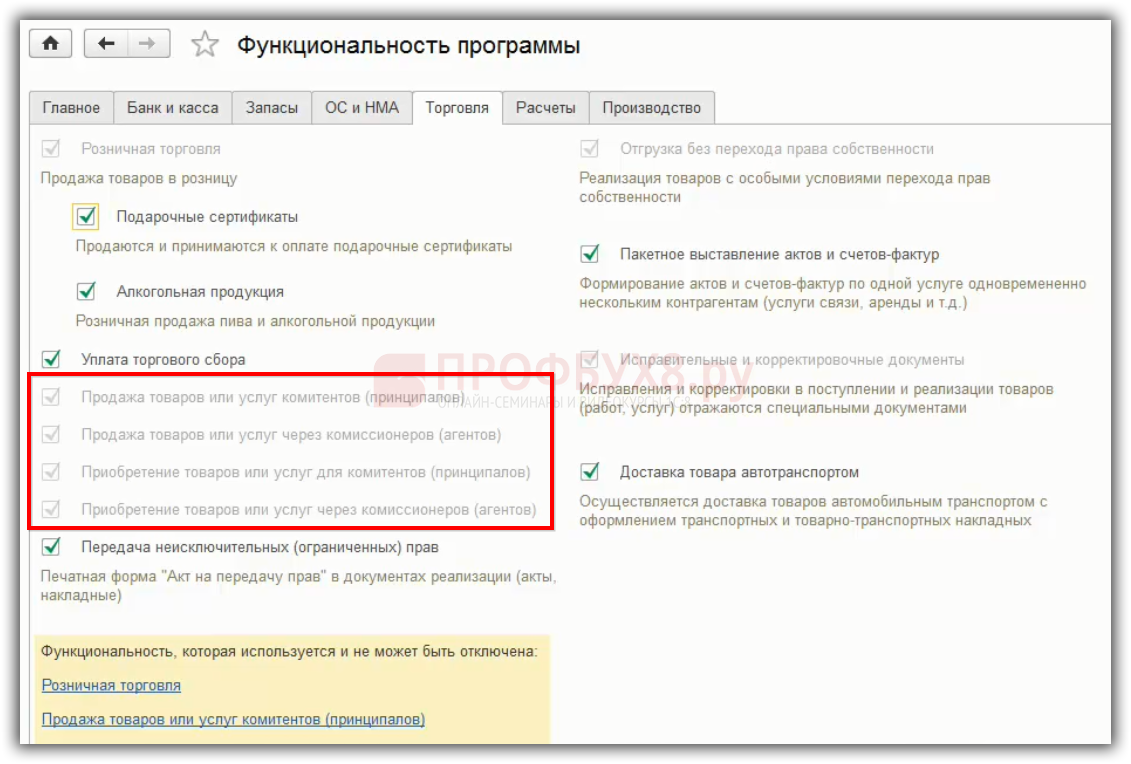

Для того чтобы в 1С 8.3 работали посреднические схемы, необходимо в «Функциональности программы» на закладке «Торговля» поставить флажки. В зависимости от того, где флажки установлены – те документы по комиссии появятся:

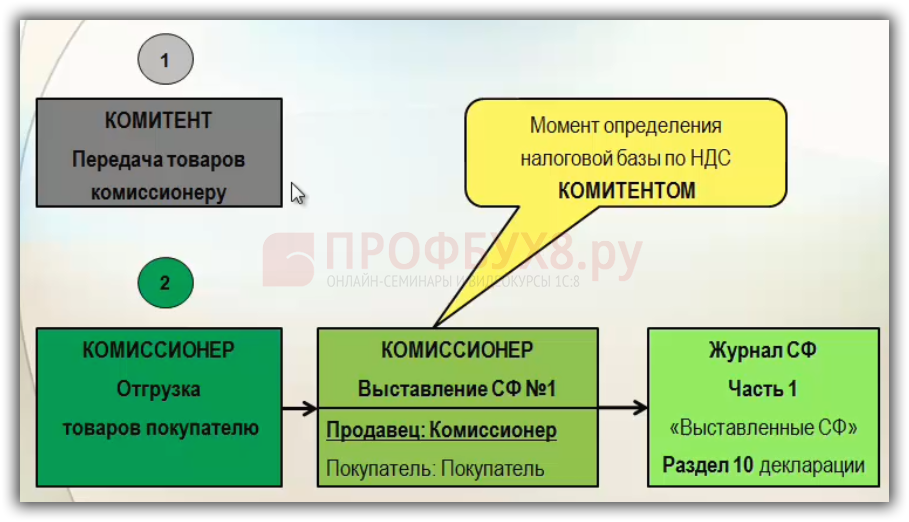

Допустим, комиссионер или агент – «упрощенец», получает товар от комитента для реализации. Далее комиссионер при УСН реализует товары, выписывает первичные документы от своего имени. В данном случае продавцом выступает комиссионер, хотя реализует не свои товары, а товары комитента:

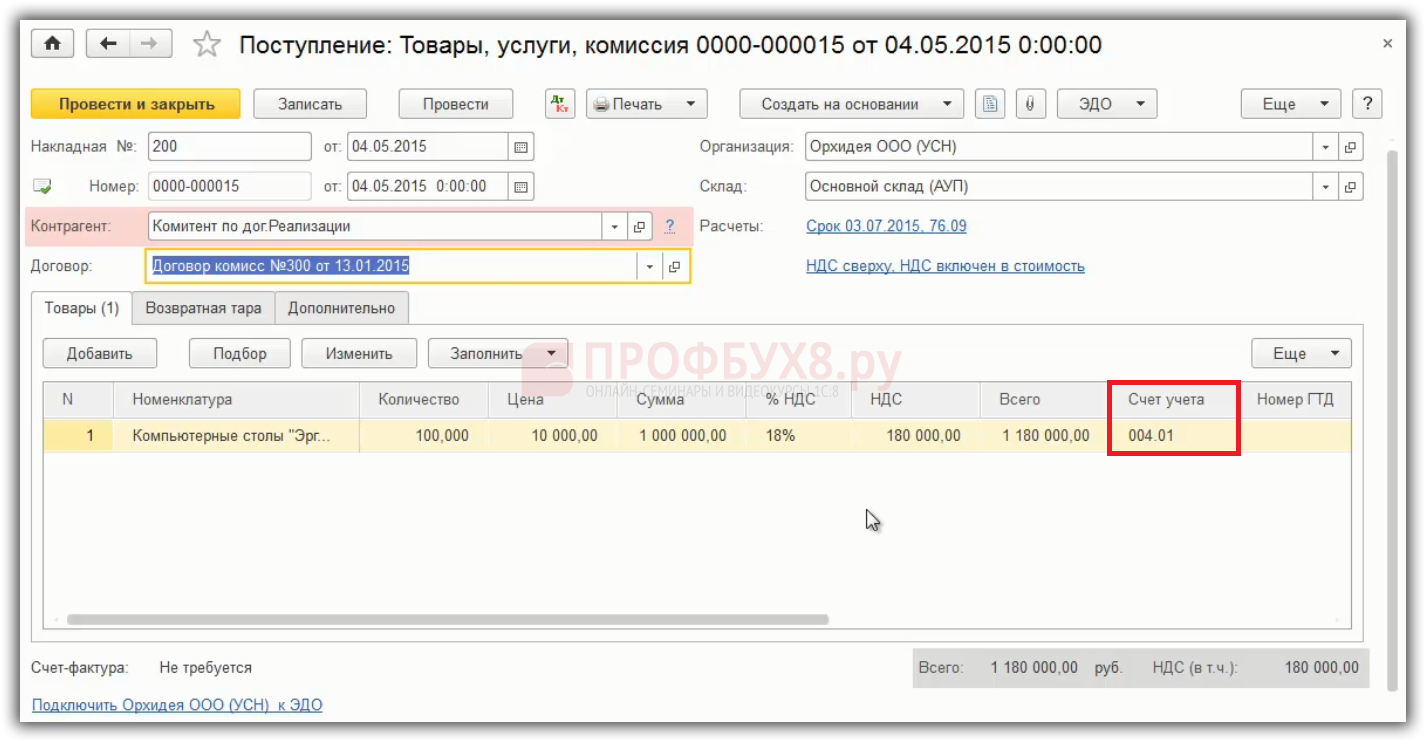

Шаг 1. Получение товаров от комитента в 1С 8.3

Рассмотрим операции, связанные с получением товаров от комитента в 1С 8.3.

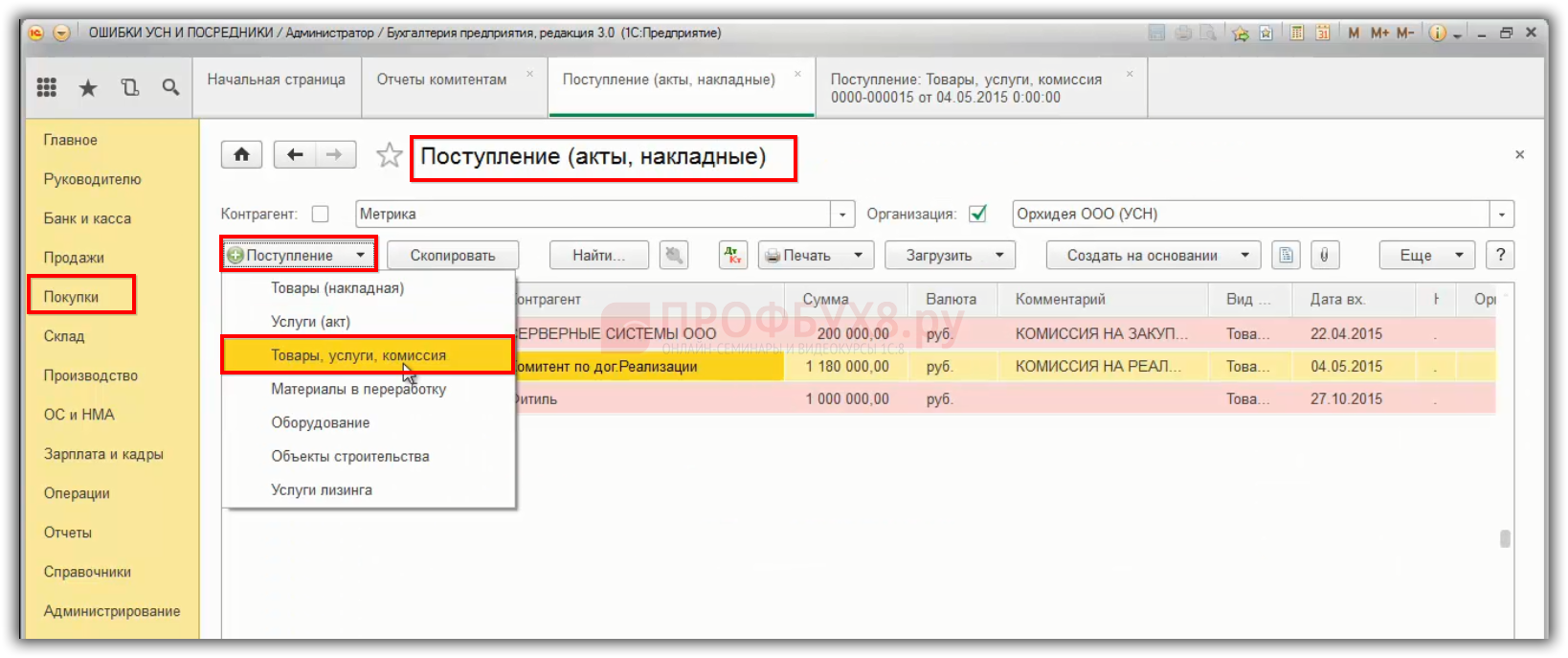

В 1С 8.3 выбираем раздел Покупки – документ «Поступление (Акты.Накладные)» -нужно выбрать вид операции «Товары, услуги, комиссии»:

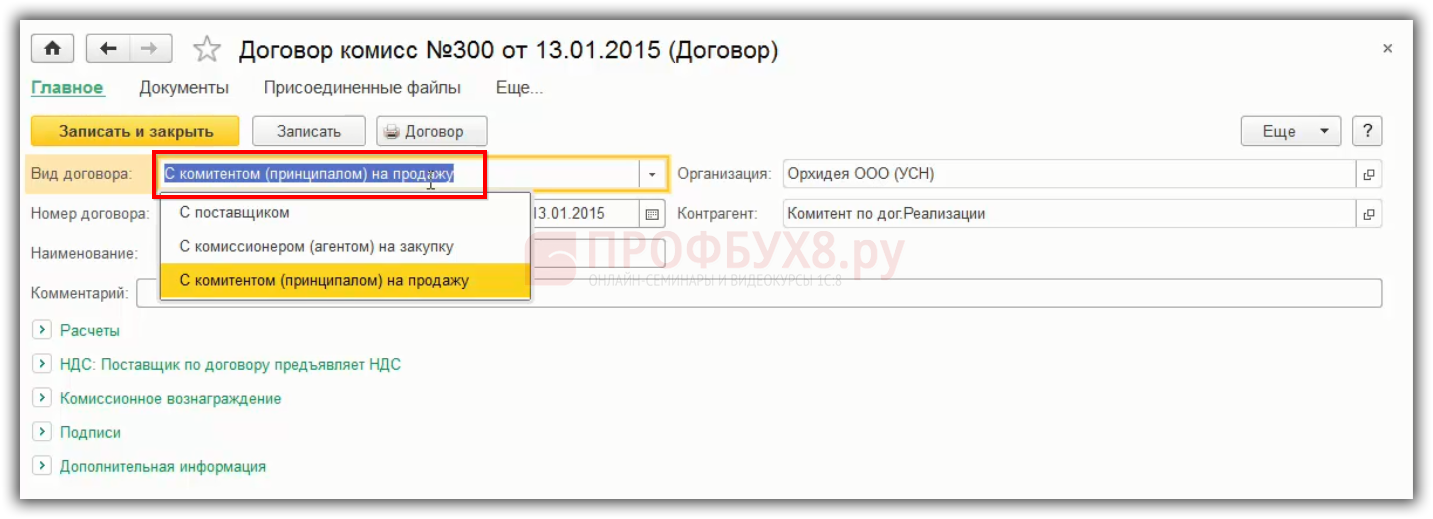

Вид договора с комитентом должен быть «С комитентом (принципалом) на продажу»:

Если в 1С 8.3 данные два момента будут учтены, тогда в договоре автоматически будет все верно отражаться. Далее, что необходимо сделать – это приходуете товары от комитента на счет учета «004» на забалансовый учет. При этом, не ставите себе на баланс, потому что это не ваш товар:

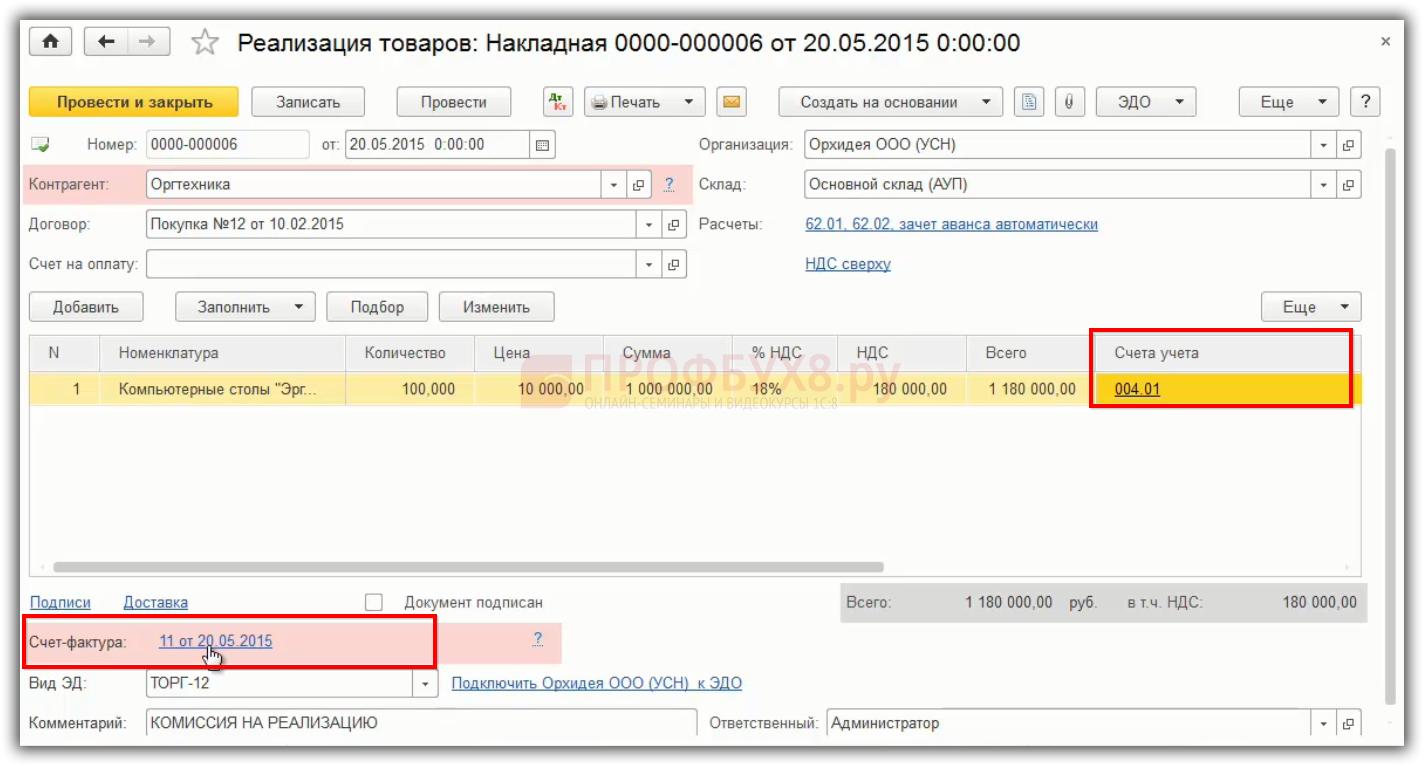

Шаг 2. Отгрузка товаров покупателю в 1С 8.3

Дальше комиссионер при УСН реализует товары, отгружает покупателю и в этот момент, в соответствии с НК, обязан выставить СФ покупателю, потому что реализует не свой товар, а того, кто работает с НДС. Таким образом, комиссионер – это продавец, а покупатель – это конечный покупатель. И тогда такой выставленный СФ вашему продавцу, должны зарегистрировать в журнале учета счетов-фактур в части 1 «Выставленные СФ», Раздела 10 декларации. Это первый СФ, которую мы выставили.

В программе 1С 8.3 это делается с помощью раздела «Продажи», «Реализация (акты, накладные)», где указываем счет учета товаров и счет-фактура выписан:

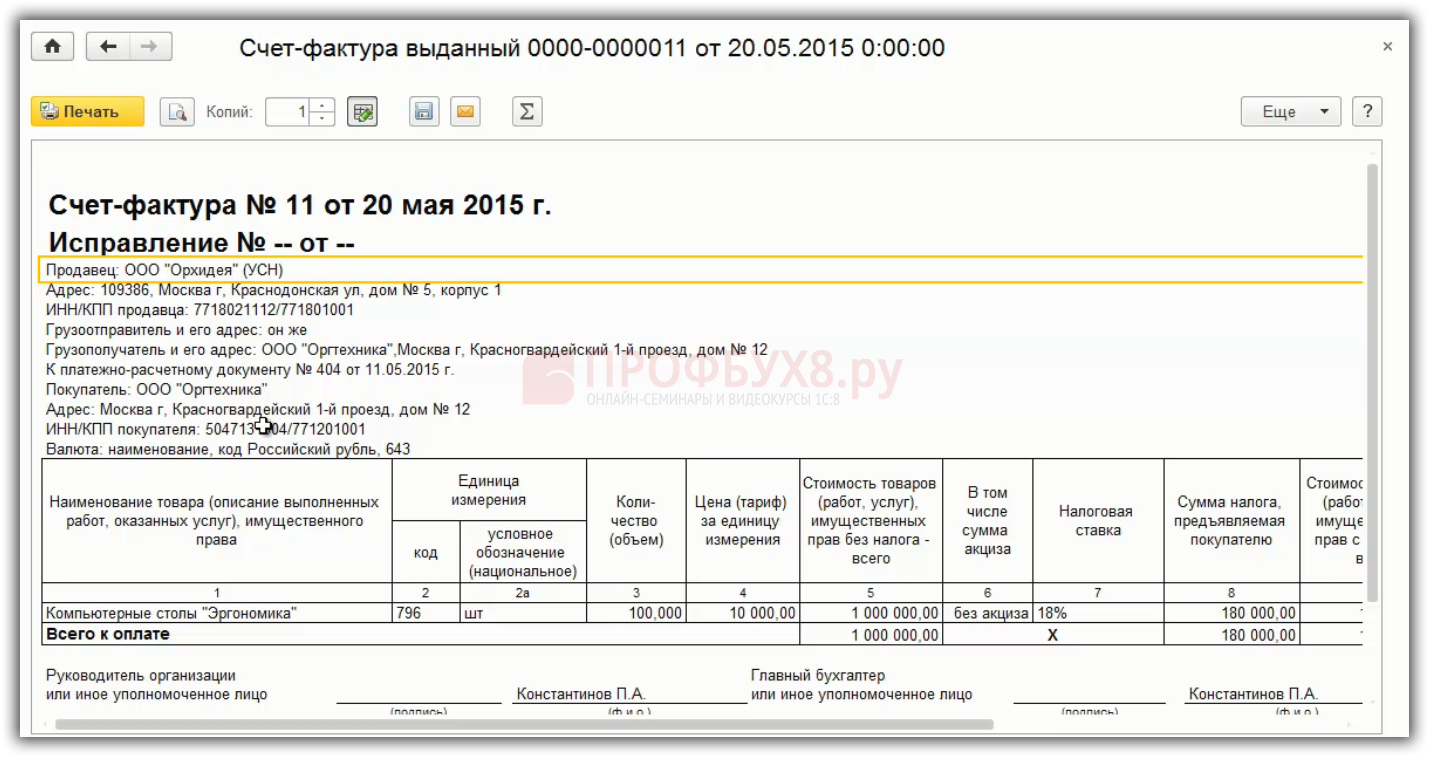

Если в 1С 8.3 сделать печать этого СФ, то здесь все как при обычной продаже и никаких особенностей при первичной выдаче документов вашему покупателю нет:

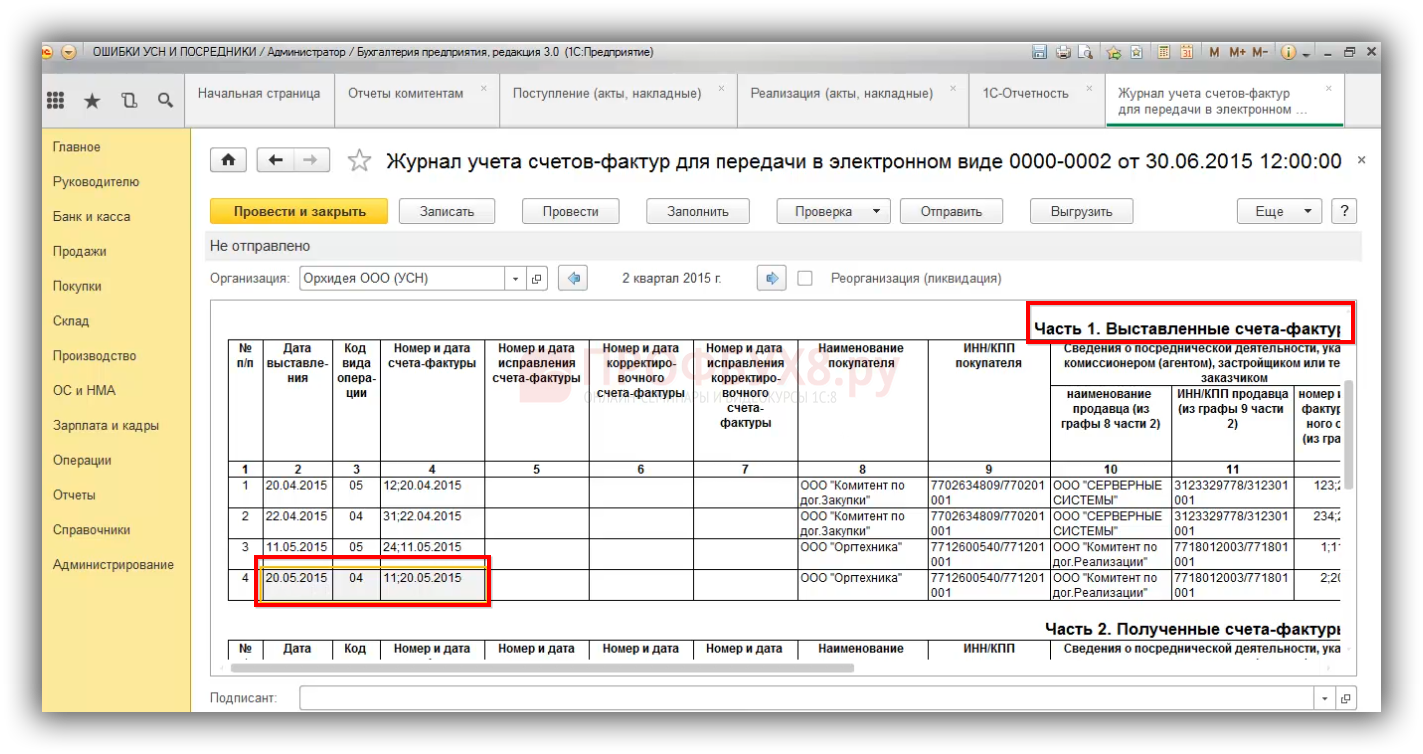

Схема, которую рассматривали, подходит для УСН и для посредников на ОСНО. Если вы «упрощенцы» и у вас больше нет никаких операций, то вы сдаете в ИФНС «Журнал учета счетов-фактур» в электронном виде, а если вы ОСНО, тогда сдаете декларацию по НДС, там будет Раздел 10, 11.

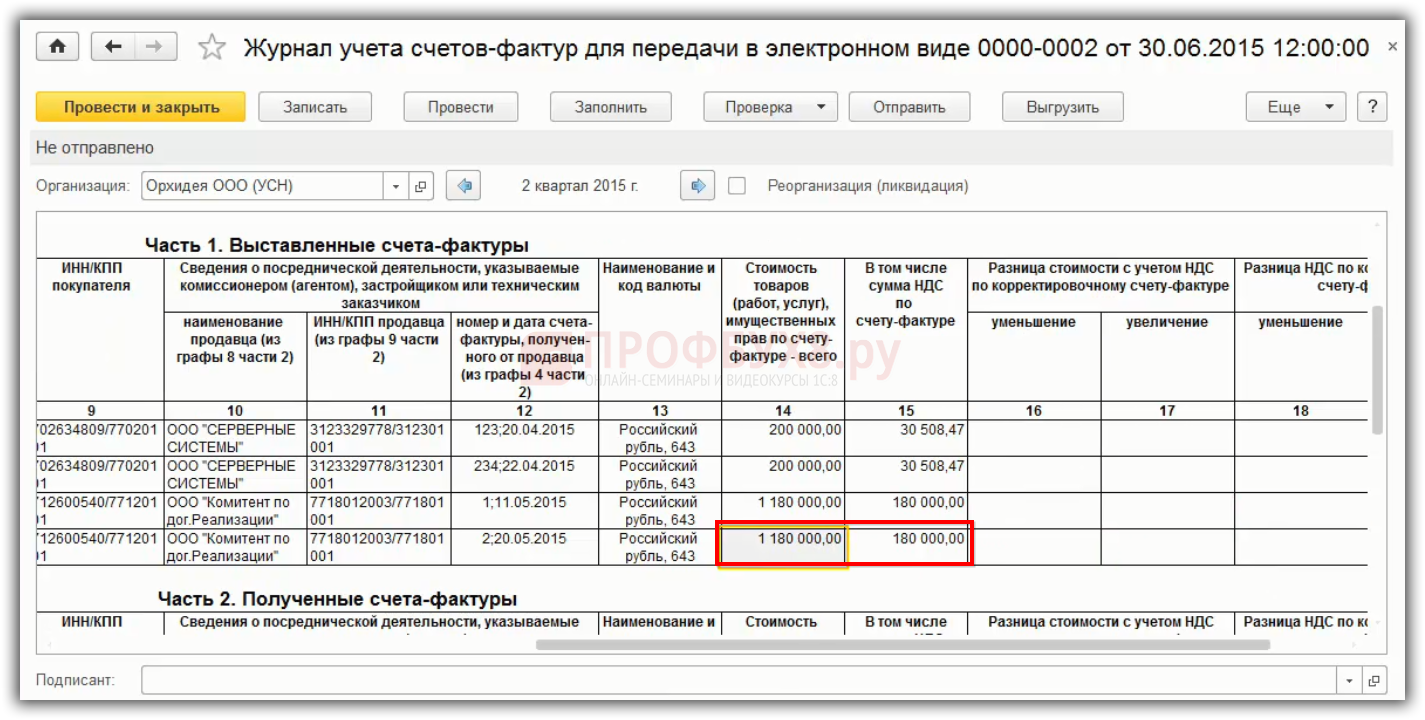

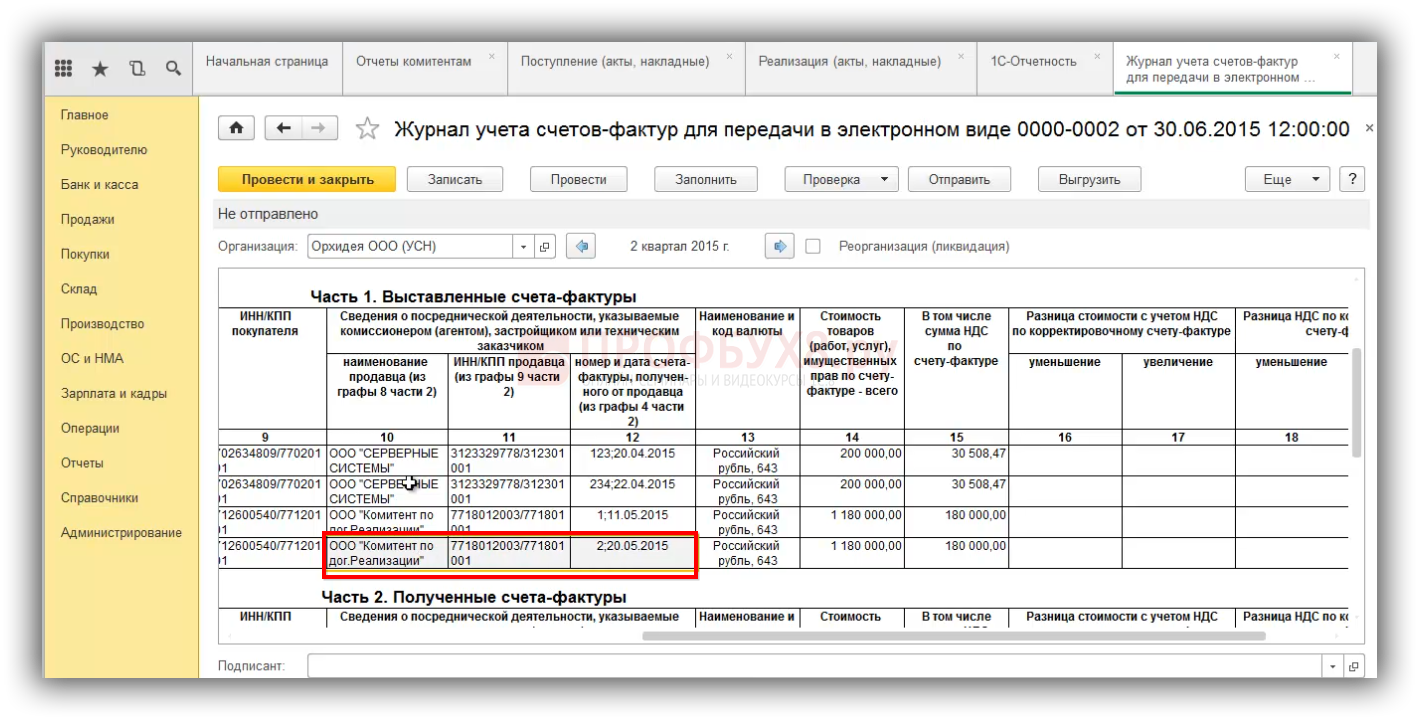

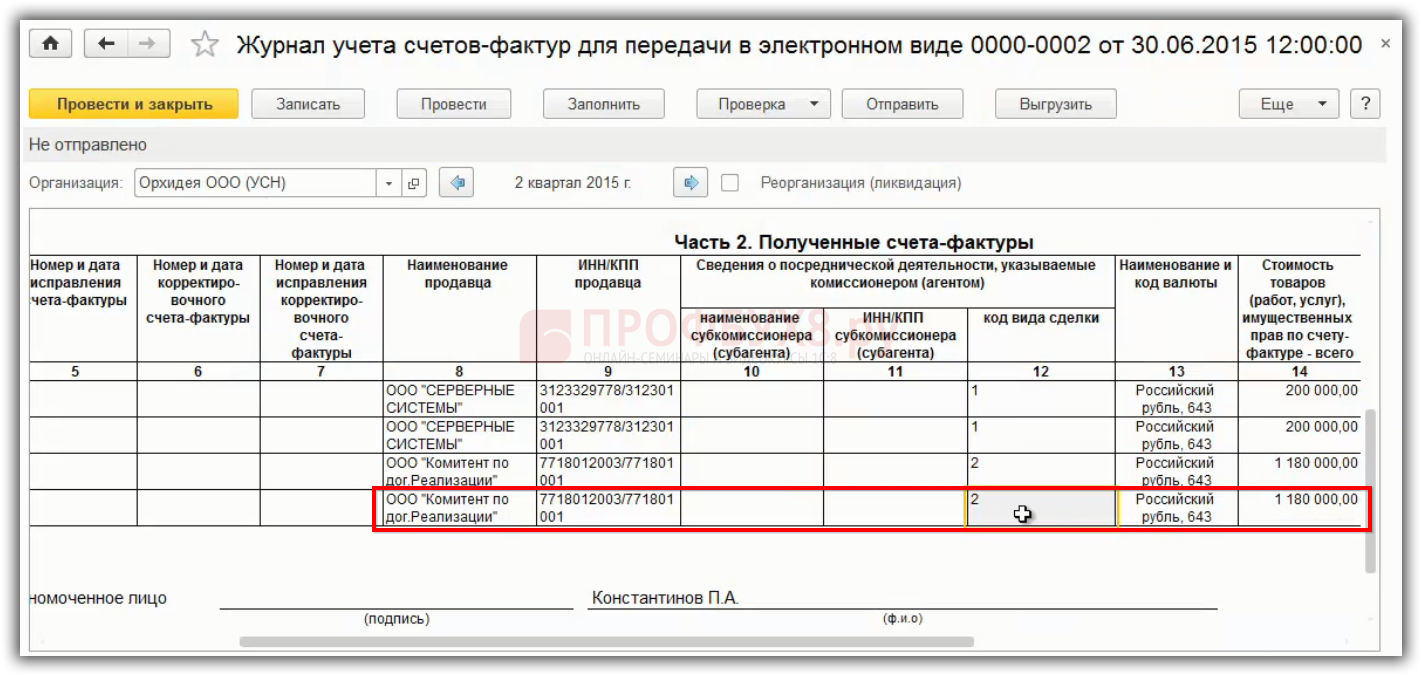

Покажем Журнал учета СФ для передачи в электронном виде, СФ будет зарезервирован в части 1 Выставленные счета-фактуры, потому что вы его выставили своему покупателю:

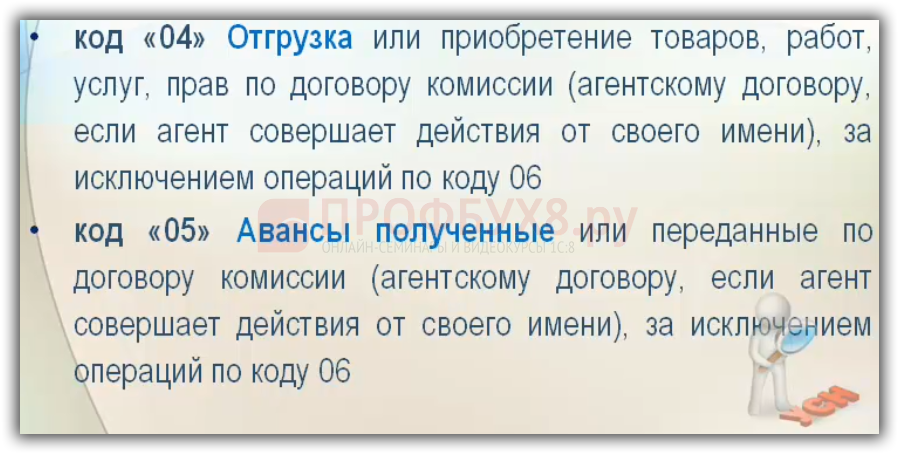

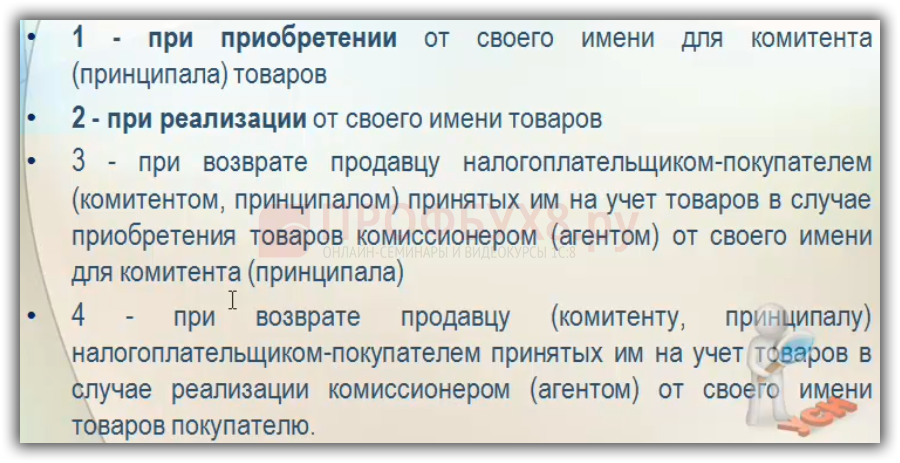

- В графе 3 части 1 Журнала учета счетов-фактур посредники отражают операции по кодам:

- В графе 4 части 1 Журнала учета счетов-фактур указываются номер и дата счета-фактуры, выставленного комиссионером в адрес покупателя.

- В графе 9 части 1 Журнала учета счетов-фактур указываются ИНН/КПП конечного покупателя в соответствии с СФ, выставленного комиссионером на отгрузку.

- В графе 14 части 1 Журнала учета счетов-фактур указывается сумма счет-фактуры, относящаяся только к посреднической деятельности, в том числе НДС. Если получилось, что, по одной накладной вы реализовали как свой товар, так и товар комитента, то в журнале отражается СФ только на сумму посреднической деятельности.

- В графе 15 части 1 Журнала учета счетов-фактур указывается сумма НДС, относящаяся только к посреднической деятельности:

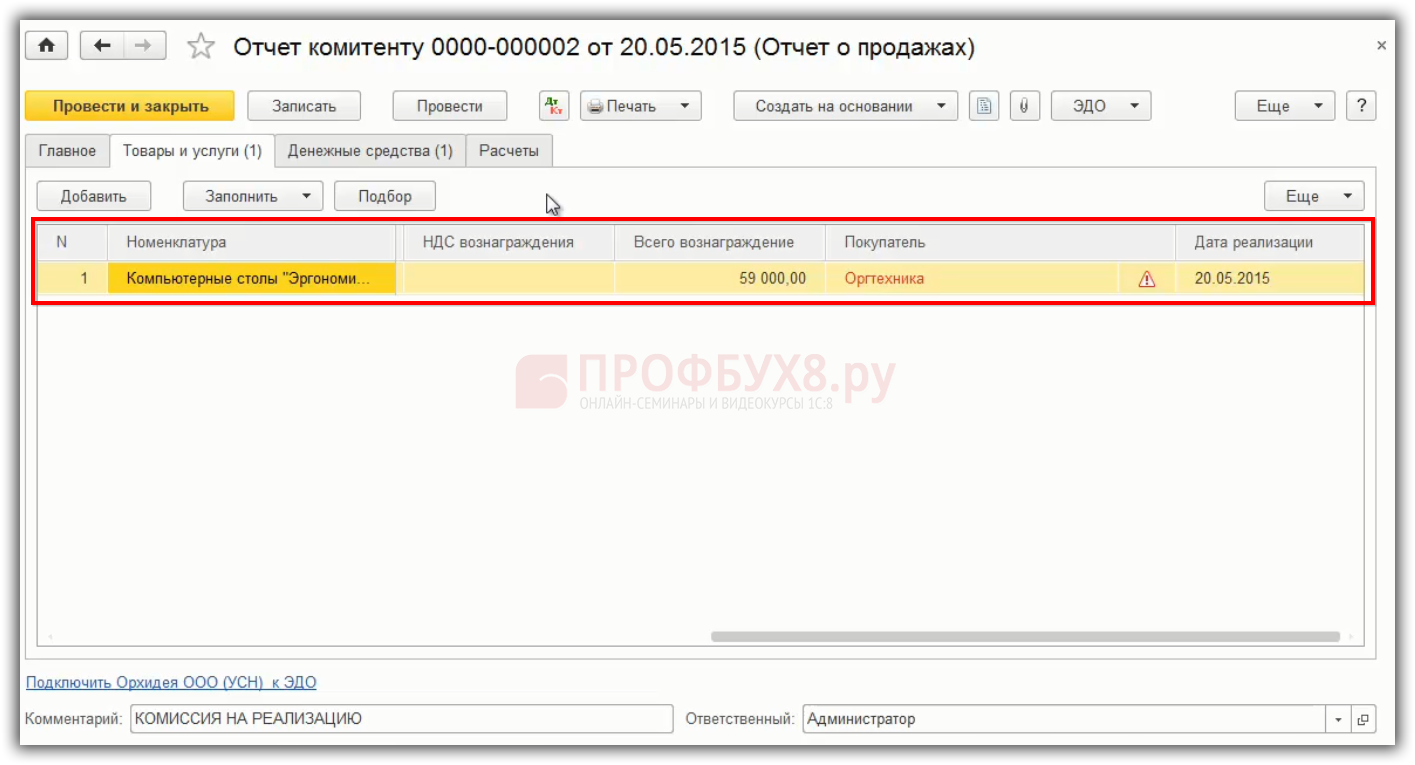

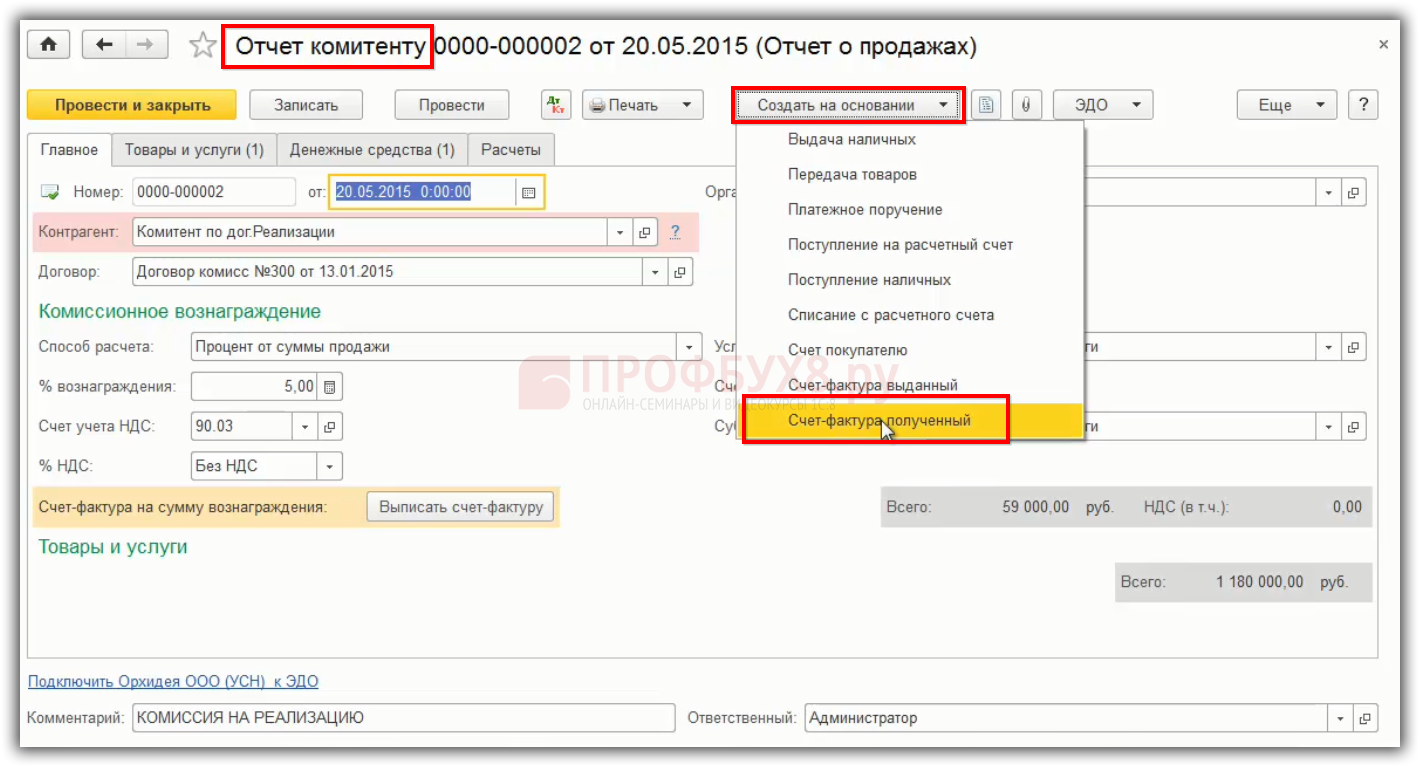

Шаг 3. Отчет комитенту о реализации товара в 1С 8.3

Дальше нужно известить комитента о том, что продали товар:

В программе 1С 8.3 это осуществляется с помощью документа «Отчет комитенту». Извещаем, что продали товар на указанную сумму, указываем вознаграждение, кто покупатель, дату реализации:

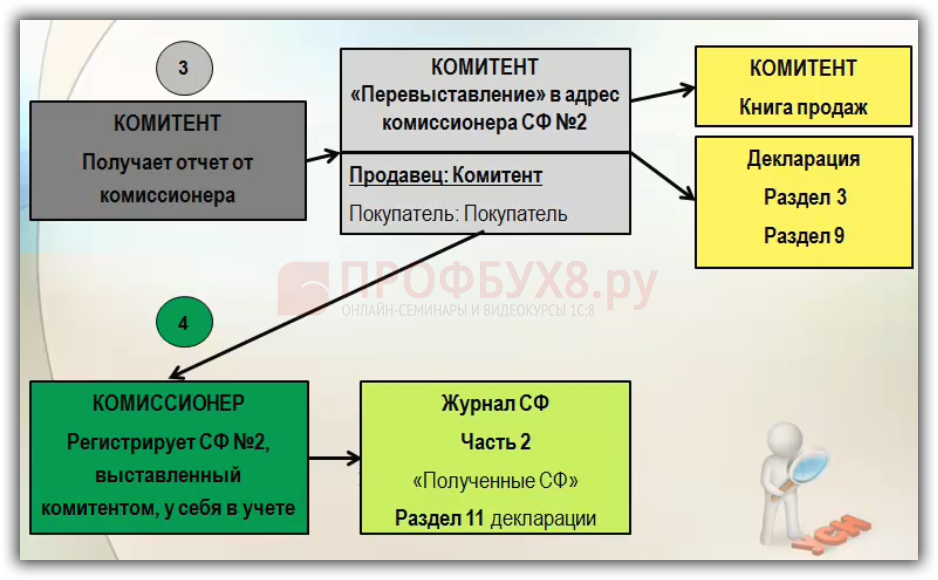

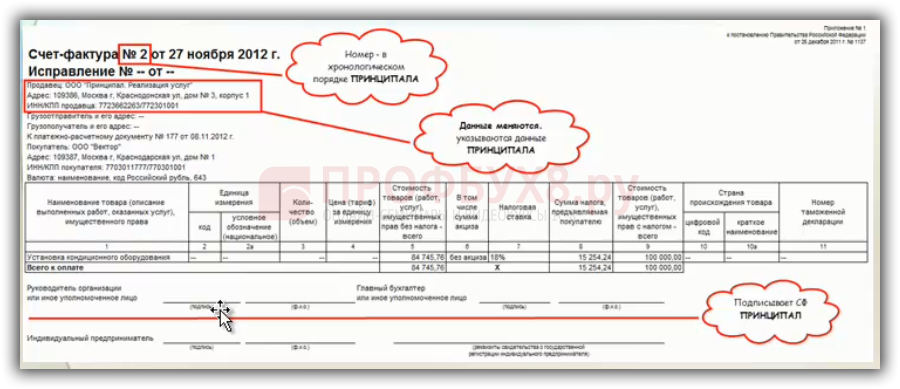

Шаг 4. Оформление счет-фактуры «перевыставленного» комитентом (принципалом) в адрес комиссионера (агента)

Отчитались комитенту, распечатали отчет, передали копии первичных документов. Комитент на основе полученной копии отчета и счета-фактуры переставляет счет-фактуру в адрес комиссионера, а комитент делает счет-фактуру №2. То есть комитент становится продавцом, а покупателем – конечный покупатель.

Оформление счета-фактуры, который вы, как комиссионер, должны получить от вашего комитента:

Этот СФ нужно получить, потому что комиссионер обязан зарегистрировать данную СФ в журнале учета счетов-фактур, иначе журнал будет неправильно заполнен. Комитент оформляет СФ следующим образом:

- присваивает номер свой по порядку,

- дату берет, которая в СФ комиссионера выставлена покупателю,

- меняет шапку, связанную с продавцом, на себя.

- Остальное оставляет как было в СФ комиссионера и подписывает.

Далее комиссионер, получив СФ от комитента, регистрирует у себя в журнале учета СФ в Разделе 11 и в Разделе 10. Комитент в свою очередь регистрирует СФ у себя в Книге продаж.

Зарегистрировать перевыставленный счет-фактуру от комитента в 1С 8.3 можно на основе «Отчеты комитентам» – создать на основании – регистрируете «Счет-фактура полученный» от комитента:

Далее необходимо дозаполнить журнал учета СФ графы 10, 11, 12. В эти графы вносятся данные комитента на основании «перевыставленного» счет-фактуры в адрес комиссионера:

- В графе 10, 11, 12 части 1 Журнала учета счетов-фактур указываются наименование комитента, ИНН/КПП, номер и дата СФ, который был от него получен. То есть указываются дата и номер СФ, полученного от комитента, на основании перевыставленного комитентом СФ в адрес комиссионера.

- Этот же СФ комиссионер регистрирует в журнале Часть 2, где данные совпадают с графой 4:

Заполнение части 2 Журнала учета счетов-фактур

Если комитент передал СФ, и комиссионер его получил, то в части 2 Журнала учета счетов-фактур указывается сначала дата и номер СФ комитента, код операции будет «04». Если реализовали с кодом «04», то и поступление отражать по коду «04» нужно. Номер и дата указывается именно комитента перевыставленного вам как комиссионеру. Наименование продавца, ИНН/КПП комитента. Указываются коды видов сделок:

В нашем случае ставим код 2 – реализация от своего имени товаров, программа 1С 8.3 его проставляет автоматически:

Получается, что в журнале учета счетов-фактур, если есть в Разделе 10 декларации строка, то она обязана быть в Разделе 11. То есть данные Части 1, графа 10, 11, 12 переносятся в Раздел 11. Именно эти ошибки допускаются, так как идет контроль на соотнесение 10 и 11 Раздела декларации в ФНС. Если не будет соотнесения данных, то придет требование ФНС о том, чтобы уточнить данные.

Если комитент не дает счет-фактуру, то комиссионер не может заполнить все необходимые графы. В этом будет заключаться проблема. Можно потом зарегистрировать СФ, когда он появится. Но если уже сдали декларацию, то необходимо будет сдать уточненную декларацию.

Более детально как разобраться с возможными ошибками в посреднических операциях при УСН, а также требования законодательства при УСН изучено на Мастер-классе: УПРОЩЁНКА — Все изменения и Учёт в 1С:8. Теория и Практика.

Будут рассмотрены:

- Теория «9 Кругов Упрощёнки. Все изменения 2016 г.» Лектор — Климова М.А.

- Практика «УСН — особенности и ошибки учёта в 1С:8» Лектор — Шерст О.В.

Поставьте вашу оценку этой статье:

![]()

Общие правила, по которым посредники на УСН перевыставляют счета-фактуры

По общему правилу организации и индивидуальные предприниматели, применяющие УСН, не являются плательщиками НДС и поэтому не должны выставлять счета-фактуры с выделенным налогом. Тем не менее они оформляют подобные документы при оказании посреднических услуг. Разумеется, существует множество нюансов, с которыми посредникам приходится сталкиваться на практике, однако прежде следует рассмотреть порядок заполнения счетов-фактур при посреднических операциях в целом.

Прежде всего вспомним, в чем заключается суть посредничества. Как известно, существует три основных вида посреднических договоров: поручения, комиссии и агентирования. Независимо от того, какой из них заключен, посредник по поручению и за счет заказчика выполняет определенные юридические или иные действия либо совершает сделки. При этом договор комиссии и агентский договор всегда являются возмездными. По договору поручения доверитель обязан выплатить поверенному вознаграждение, если это предусмотрено законом, иными правовыми актами или договором. По договору комиссии посредник действует от своего имени, а по договору поручения — от имени заказчика. По агентскому же договору посредник может работать как от своего имени, так и от имени заказчика.

Примечание. Подробнее о посредничестве читайте в статье «Между прочим, или Учет и оформление посреднических операций» // Упрощенка, 2010, N 12.

Теперь представим, что посредник применяет упрощенную, а заказчик — общую систему налогообложения, причем является плательщиком НДС. Если по условиям агентского договора или договора поручения посредник действует от имени принципала или доверителя, то все документы по сделкам сразу выписываются от имени либо на имя заказчика. Соответственно у посредника на «упрощенке» никаких проблем не возникает. Так, агент (поверенный) при приобретении товаров (работ, услуг) в пользу принципала (доверителя) просто передает тому счета-фактуры, выписанные поставщиками на имя принципала (доверителя). А реализуя товар, принадлежащий принципалу (доверителю), посредник сразу просит того выставить счет-фактуру на имя покупателя.

На заметку. Зачем «упрощенцу» журналы регистрации счетов-фактур?

В Правилах записано, что порядок, в них предусмотренный, распространяется исключительно на плательщиков НДС. Но «упрощенцы» к таковым не относятся (п. п. 2 и 3 ст. 346.11 НК РФ). Закономерно возникает вопрос: должны ли посредники на УСН вести журналы учета полученных и выставленных счетов-фактур?

В принципе нет, поскольку санкции за отсутствие подобных документов к указанным лицам не применяются. Тем не менее мы все же рекомендуем заполнять журналы регистрации, и прежде всего — для внутреннего контроля. Дело в том, что согласно Правилам при посреднических операциях каждый счет-фактура с одними и теми же данными фиксируется в двух журналах. А значит, при их наличии будет легко обнаружить допущенную ошибку (например, забыли перевыставить принципалу счет-фактуру, полученный от поставщика).

Обратите внимание: в отличие от журналов учета, книги покупок и продаж «упрощенцы» не должны оформлять в любом случае, даже если выполняют поручение заказчика на общем режиме, поскольку эти регистры нужны исключительно с целью уплаты НДС.

А вот обязанность перевыставлять счета-фактуры обычно обусловлена посредническим договором: выполняя поручение, посредник должен обеспечить комитента (принципала) всеми необходимыми документами, в том числе и счетами-фактурами для целей исчисления и уплаты НДС, если последний является его плательщиком.

А как быть, если стороны заключили договор комиссии или агентский договор, в соответствии с которым агент выполняет поручение принципала от своего имени? В этом случае в счетах-фактурах будет стоять наименование посредника (Ф.И.О., если посредник — индивидуальный предприниматель).

Действуя от своего имени, посредник приобретает что-то нужное для комитента или принципала либо реализует принадлежащий комитенту или принципалу товар. Рассмотрим, какие обязанности по оформлению счетов-фактур появляются у посредника, если заказчик — плательщик НДС. При этом будем руководствоваться Правилами ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах по налогу на добавленную стоимость (далее — Правила), утвержденными Постановлением Правительства РФ от 02.12.2000 N 914.

Посредник выполняет поручение покупателя

Итак, комиссионер (агент) по поручению комитента (принципала) должен приобрести для него товар. Еще раз повторим, что речь идет о ситуации, когда комитент (принципал) применяет общий режим налогообложения и является плательщиком НДС, а комиссионер (агент) работает на упрощенной системе налогообложения.

Порядок действий по выставлению и регистрации счета-фактуры посредником. Если посредник действует от своего имени, то поставщик, реализуя товар (работу, услугу), выставляет счет-фактуру на имя посредника. Этот документ комиссионер (агент) должен зарегистрировать в журнале учета полученных счетов-фактур. При этом записей в книге покупок (которую «упрощенцы», кстати, и не ведут) делать не нужно (п. 11 Правил).

Являясь плательщиком НДС, заказчику для получения налогового вычета по приобретенным товарам (работам, услугам) требуется счет-фактура, выставленный на его имя (п. 1 ст. 172 НК РФ). Поэтому посреднику необходимо переоформить полученный от поставщика счет-фактуру на имя комитента (принципала), указав себя в качестве продавца. Документ выписывается в двух экземплярах. Его реквизиты посредник отражает в журнале учета выставленных счетов-фактур.

Примечание. Формы журналов учета выставленных и полученных счетов-фактур законодательно не установлены и разрабатываются самими налогоплательщиками.

Как видим, работая с заказчиком, который является плательщиком НДС, посредник-«упрощенец» обязан выставлять счета-фактуры от своего имени, а также вести журналы учета полученных и выставленных счетов-фактур. Разумеется, необходимость в подобном документообороте отпадает, если поставщик не является плательщиком НДС и не выдает счета-фактуры с выделенным налогом.

Должен ли посредник перечислить НДС? При упрощенной системе организации и индивидуальные предприниматели освобождаются от уплаты НДС, кроме случаев, указанных в п. п. 2 и 3 ст. 346.11 НК РФ. Но, как известно, выставив счет-фактуру с выделенным НДС, «упрощенец» должен перечислить налог в бюджет и подать соответствующую декларацию (пп. 1 п. 5 ст. 173 и п. 5 ст. 174 НК РФ). Ожидают ли подобные налоговые последствия посредника, если он, получив счет-фактуру от поставщика с выделенным НДС, переоформит его и выдаст комитенту (принципалу)?

Нет, указанное выше правило касается только случаев, когда реализуется собственный товар. А комиссионер (агент) оформляет документы, выполняя поручение комитента (принципала), и не обязан платить НДС. Положение пп. 1 п. 5 ст. 173 НК РФ на него не распространяется.

Примечание. Отсутствие у посредников обязанности платить НДС в бюджет подтверждено также в Письмах Минфина России от 28.04.2010 N 03-11-11/123, от 20.01.2009 N 03-07-09/01 и от 05.05.2005 N 03-04-11/98.

Срок «на все про все». Прежде всего выясним, в течение какого времени посредник должен переоформить счет-фактуру? К сожалению, данный вопрос законодательно не урегулирован. Согласно п. 3 ст. 168 НК РФ при реализации товаров (работ, услуг) счета-фактуры должны выдаваться в течение пяти дней, считая со дня отгрузки товара (выполнения работ, оказания услуг). Для осуществления налогового вычета заказчику необходимо получить счет-фактуру как можно скорее, поэтому посреднику целесообразно уложиться в те же пять дней. Еще один важный момент: перевыставляемый счет-фактуру посредник должен датировать числом, указанным в счете-фактуре поставщика.

Примечание. Официальные разъяснения, касающиеся даты, которую посредник должен указать в счете-фактуре, приведены в Письме Минфина России от 22.02.2008 N 03-07-14/08.

Таким образом, чем раньше поставщик оформит счет-фактуру, тем лучше. В связи с этим рекомендуем посредникам заранее запрашивать документы.

Какие реквизиты указывает посредник? В полученном от поставщика счете-фактуре посредник фигурирует покупателем. Переоформляя счет-фактуру, комиссионер (агент) должен указать продавцом себя, а покупателем — комитента (принципала). Грузоотправителем считается посредник, если товар доставляется заказчику через него, то есть товар приходуется на складе комиссионера (агента), либо поставщик, если этого не происходит. Грузополучателем будет являться комитент (принципал), если товар поступает от посредника (поставщика) сразу к нему.

Пример 1. ЗАО «Сказка» (комитент) заключило договор комиссии с ООО «Коралл» (комиссионер) на покупку 10 детских колясок. Коляски приобретены у ООО «Детство» 12 января 2011 г. по цене 6820 руб. (в том числе НДС — 620 руб.) за штуку. В тот же день деньги перечислены поставщику (платежное поручение N 7 от 12.01.2011), а товар отгружен на склад ООО «Коралл». Оформим счет-фактуру, который ООО «Коралл» должно выставить ЗАО «Сказка», при условии, что ЗАО «Сказка» и ООО «Детство» являются плательщиками НДС, а ООО «Коралл» применяет УСН.

Товар отгружен 12 января 2011 г., значит, ООО «Детство» обязано не позднее 16 января выставить ООО «Коралл» счет-фактуру. Предположим, документ оформлен 14 января. Ставка НДС для детских колясок — 10% (пп. 2 п. 2 ст. 164 НК РФ). Товар поставлен на склад комиссионера, поэтому в строке «Грузополучатель и его адрес» указываются его реквизиты. Он же выступает покупателем.

Получив счет-фактуру от ООО «Детство», ООО «Коралл» регистрирует его в журнале учета полученных счетов-фактур. Далее комиссионер выставляет счет-фактуру ЗАО «Сказка» на 68 200 руб., в том числе НДС — 6200 руб., указав продавцом и грузоотправителем себя, а покупателем и грузополучателем — комитента. Реквизиты документа отражаются в журнале учета выставленных счетов-фактур. Примеры записей в журналах учета приведены в табл. 1, а образец счета-фактуры для ЗАО «Сказка» — на с. 67.

Таблица 1. Примеры записей в журналах учета полученных и выставленных счетов-фактур ООО «Коралл» за I квартал 2011 года

| N п/п |

Дата и номер счета- фактуры |

Сумма всего, включая НДС, руб. |

Сумма НДС, руб. |

Наименование продавца/покупателя |

Примечание |

| … | … | … | … | … | … |

| Запись в журнале учета полученных счетов-фактур | |||||

| 11 | 14.01.2011 N 25 |

68 200 | 6 200 | ООО «Детство» | Покупка детских колясок для ЗАО «Сказка» (договор комиссии N 17 от 24.12.2010) |

| Запись в журнале учета выставленных счетов-фактур | |||||

| 11 | 14.01.2011 N 11 |

68 200 | 6 200 | ЗАО «Сказка» | Переоформлен счет-фактура от 14.01.2011 N 25, полученный от ООО «Детство» |

11 14 января 2011 г.

СЧЕТ-ФАКТУРА N — от «—» ——————— (1)

ООО «Коралл»

Продавец ————————————————— (2)

125114, г. Москва, Коровинское шоссе, д. 43

Адрес —————————————————— (2а)

7743729461/774301001

ИНН/КПП продавца ——————————————- (2б)

ООО «Коралл», 125114,

г. Москва, Коровинское шоссе,

д. 43

Грузоотправитель и его адрес ——————————- (3)

ЗАО «Сказка», 125635,

г. Москва, ул. Весенняя, д. 2

Грузополучатель и его адрес ——————————— (4)

7 12.01.2011

К платежно-расчетному документу N ——— от ————- (5)

ЗАО «Сказка»

Покупатель ————————————————- (6)

125635, г. Москва, ул. Весенняя, д. 2

Адрес —————————————————— (6а)

7743152841/774301001

ИНН/КПП покупателя —————————————— (6б)

| Наименование товара (опи- сание выпол- ненных ра- бот, оказан- ных услуг), имуществен- ного права |

Еди- ница изме- рения |

Коли- чество |

Цена (тариф) за еди- ницу изме- рения |

Стоимость товаров (работ, услуг), имущест- венных прав, всего без налога |

В том числе акциз |

Нало- говая ставка |

Сумма налога |

Стоимость товаров (работ, услуг), имущест- венных прав, всего с учетом налога |

Страна проис- хожде- ния |

Номер тамо- женной деклара- ции |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Детская коляска |

шт. | 10 | 6 820 | 6 200 | — | 10 | 6 200 | 68 200 | Россия | — |

| Всего к оплате | 6 200 | 68 200 |

Савушкин Савушкин П.В. Галкина Галкина Н.А.

Руководитель организации ——— ————- Главный бухгалтер ——— ————

(подпись) (ф.и.о.) (подпись) (ф.и.о.)

Индивидуальный предприниматель (подпись) (ф.и.о.) (реквизиты свидетельства о

государственной регистрации

индивидуального

предпринимателя)

Примечание. Первый экземпляр — покупателю, второй экземпляр — продавцу.

Посредник выполняет поручение продавца

В данном случае комиссионер (агент) по поручению комитента (принципала) должен реализовать товар, принадлежащий последнему (мы рассматриваем ситуацию, когда заказчик является плательщиком НДС).

Примечание. Разумеется, если заказчик плательщиком НДС не является, посредник, применяющий УСН, счета-фактуры не выставляет.

Порядок действий. Посредник, реализующий товар по договору комиссии (агентскому договору) от своего имени, должен выставить счет-фактуру на имя покупателя, указав себя в качестве продавца и присвоив документу собственный порядковый номер. Счет-фактура составляется в двух экземплярах: первый передается покупателю, второй остается у посредника и хранится в журнале учета выставленных счетов-фактур. Регистрировать документ в книге продаж (которую, равно как и книгу покупок, «упрощенцы» не ведут) не нужно.

Далее комиссионер (агент) сообщает комитенту (принципалу) реквизиты выданного покупателю счета-фактуры. После этого заказчик выставляет посреднику счет-фактуру с аналогичными данными, но уже под своим номером (п. 24 Правил). Комиссионер или агент фиксирует документ в журнале учета полученных счетов-фактур, не делая записей в книге покупок.

Примечание. Отгрузка товара на склад посредника реализацией не является, поэтому комитент (принципал) до момента передачи товара покупателю счет-фактуру не выставляет.

Уплата НДС. Платить в бюджет НДС и предоставлять в налоговую инспекцию декларацию по этому налогу посреднику не нужно. Несмотря на то что сделка оформлялась от имени комиссионера (агента), осуществлялась она в интересах заказчика.

Срок. Посредник должен выдать счет-фактуру покупателю в течение пяти дней с даты отгрузки товара. Того же срока должен придерживаться и заказчик, так как именно он является владельцем товара, то есть фактическим продавцом.

Счет-фактура комитента (принципала) содержит те же данные, что и счет-фактура комиссионера (агента). Значит, даты в этих документах должны совпадать.

Реквизиты. Посредник выступает от своего имени, поэтому в строке «Продавец» указывает свое наименование. В строке «Грузоотправитель и его адрес» нужно зафиксировать данные организации, со склада которой отправляется товар. То есть грузоотправителем может быть посредник, комитент (принципал) либо транспортная компания. В строке «Грузополучатель и его адрес» отражается информация о получателе товара, а в строке «Покупатель» — наименование покупателя.

В счете-фактуре, который составляется для посредника, комитент (агент) проставляет следующие данные:

- в строке «Продавец» — свое наименование;

- в строке «Покупатель» — наименование комиссионера (агента);

- в строки «Грузополучатель и его адрес» и «Грузоотправитель и его адрес» заносятся реквизиты получателя и отправителя товара (последним, как указано выше, может выступать посредник, комитент (принципал) либо транспортная компания).

Пример 2. ООО «Глория» применяет упрощенную систему и является комиссионером по договору, заключенному с ЗАО «Цветник». Посредник получил от комитента 50 роз для реализации 20 декабря 2010 г. Все цветы были проданы 25 декабря по цене 14,16 руб. за штуку ООО «Флора». Деньги на расчетный счет комиссионера поступили 27 декабря (платежное поручение N 312 от 27.12.2010). Оформим счета-фактуры при условии, что ЗАО «Цветник» является плательщиком НДС.

ООО «Глория» как комиссионер действует от своего имени. Учитывая, что комитент — плательщик НДС, комиссионер обязан выставлять покупателям счета-фактуры также от своего имени. Счет-фактуру на сумму 708 руб. (14,16 руб. x 50 шт.), в том числе НДС — 108 руб., следует оформить и передать ООО «Флора» не позднее 29 декабря 2010 г. Предположим, документ составлен 27 декабря. Ставка НДС в данном случае — 18% (п. 3 ст. 164 НК РФ).

Товар отпускался со склада ООО «Глория», поэтому комиссионер выступает и продавцом, и грузоотправителем. В строках «Покупатель» и «Грузополучатель и его адрес» указываются данные ООО «Флора». Заполненный счет-фактура приведен на с. 68. Реквизиты заносятся в журнал учета выставленных счетов-фактур.

54 27 декабря 2010 г.

СЧЕТ-ФАКТУРА N — от «—» ——————— (1)

ООО «Глория»

Продавец ————————————————— (2)

125565, г. Москва, ул. Пулковская, д. 12

Адрес —————————————————— (2а)

7743852951/774301001

ИНН/КПП продавца ——————————————- (2б)

ООО «Глория», 125565,

г. Москва, ул. Пулковская,

д. 12

Грузоотправитель и его адрес ——————————- (3)

ООО «Флора», 125560,

г. Москва, ул. Флотская, д. 8

Грузополучатель и его адрес ——————————— (4)

312 27.12.2010

К платежно-расчетному документу N ——— от ————- (5)

ООО «Флора»

Покупатель ————————————————- (6)

125560, г. Москва, ул. Флотская, д. 8

Адрес —————————————————— (6а)

7743429517/774301001

ИНН/КПП покупателя —————————————— (6б)

| Наименование товара (опи- сание выпол- ненных ра- бот, оказан- ных услуг), имуществен- ного права |

Еди- ница изме- рения |

Коли- чество |

Цена (тариф) за еди- ницу изме- рения |

Стоимость товаров (работ, услуг), имущест- венных прав, всего без налога |

В том числе акциз |

Нало- говая ставка |

Сумма налога |

Стоимость товаров (работ, услуг), имущест- венных прав, всего с учетом налога |

Страна проис- хожде- ния |

Номер тамо- женной деклара- ции |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Розы садовые | шт. | 50 | 12 | 600 | — | 18 | 108 | 708 | Россия | — |

| Всего к оплате | 108 | 708 |

Пыжов Пыжов Д.А. Рыбакова Рыбакова Г.В.

Руководитель организации ——— ———— Главный бухгалтер ——— ————-

(подпись) (ф.и.о.) (подпись) (ф.и.о.)

Индивидуальный предприниматель (подпись) (ф.и.о.) (реквизиты свидетельства о

государственной регистрации

индивидуального

предпринимателя)

Примечание. Первый экземпляр — покупателю, второй экземпляр — продавцу.

Как уже было сказано, после оформления счета-фактуры для покупателя посредник должен сообщить об этом заказчику, который выставит комиссионеру свой счет-фактуру. В документе будут аналогичные данные, что и в счете-фактуре комиссионера, за исключением следующего. Продавцом будет указано ЗАО «Цветник», а покупателем — ООО «Глория» (с. 69). Комиссионеру нужно зарегистрировать реквизиты этого документа в журнале учета полученных счетов-фактур.

253 27 декабря 2010 г.

СЧЕТ-ФАКТУРА N — от «—» ——————— (1)

ЗАО «Цветник»

Продавец ————————————————— (2)

125421, г. Москва, Ленинградское шоссе, д. 54

Адрес —————————————————— (2а)

7710538927/771001001

ИНН/КПП продавца ——————————————- (2б)

ЗАО «Цветник», 125421,

г. Москва, Ленинградское шоссе,

д. 54

Грузоотправитель и его адрес ——————————- (3)

ООО «Глория», 125565,

г. Москва, ул. Пулковская, д. 12

Грузополучатель и его адрес ——————————— (4)

312 27.12.2010

К платежно-расчетному документу N ——— от ————- (5)

ООО «Глория»

Покупатель ————————————————- (6)

125565, г. Москва, ул. Пулковская, д. 12

Адрес —————————————————— (6а)

7743852951/774301001

ИНН/КПП покупателя —————————————— (6б)

| Наименование товара (опи- сание выпол- ненных ра- бот, оказан- ных услуг), имуществен- ного права |

Еди- ница изме- рения |

Коли- чество |

Цена (тариф) за еди- ницу изме- рения |

Стоимость товаров (работ, услуг), имущест- венных прав, всего без налога |

В том числе акциз |

Нало- говая ставка |

Сумма налога |

Стоимость товаров (работ, услуг), имущест- венных прав, всего с учетом налога |

Страна проис- хожде- ния |

Номер тамо- женной деклара- ции |

| 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 | 10 | 11 |

| Розы садовые | шт. | 50 | 12 | 600 | — | 18 | 108 | 708 | Россия | — |

| Всего к оплате | 108 | 708 |

Орлов Орлов П.В. Зеленова Зеленова И.А.

Руководитель организации ——— ———— Главный бухгалтер ——— ————-

(подпись) (ф.и.о.) (подпись) (ф.и.о.)

Индивидуальный предприниматель (подпись) (ф.и.о.) (реквизиты свидетельства о

государственной регистрации

индивидуального

предпринимателя)

Примечание. Первый экземпляр — покупателю, второй экземпляр — продавцу.

Записи, которые сделает бухгалтер ООО «Глория» в журналах учета выставленных и полученных счетов-фактур, — в табл. 2.

Помещение сдано в аренду: как правильно перевыставлять коммунальные платежи

ИА ГАРАНТ

ООО, применяющее общую систему налогообложения, является собственником помещения, которое сдает в аренду. По условиям договора арендатор компенсирует арендодателю коммунальные услуги. Управляющая компания не является плательщиком НДС. Как правильно перевыставлять коммунальные услуги и вести учет в налоговом и бухгалтерском учете коммунальных платежей?

Рассмотрев вопрос, мы пришли к следующему выводу:

Если договор аренды содержит условие, что арендная плата не включает в себя коммунальные услуги и они компенсируются арендатором, то перевыставление коммунальных услуг арендодателем не признается реализацией для целей обложения НДС. При этом при перевыставлении рассматриваемых услуг к документу (счету на оплату перевыставляемых услуг) следует приложить копии документов, выставляемых управляющей компанией.

Поэтому сумму коммунальных услуг арендодатель перевыставляет арендодателю без начисления НДС. При этом, по мнению финансового ведомства и налоговых органов, денежные средства, полученные от арендаторов в качестве компенсации коммунальных услуг, признаются внереализационным доходом арендодателя. Одновременно затраты арендодателя на оплату этих услуг учитываются в расходах.

Обоснование вывода:

Для начала отметим, что законодательство не содержит такого понятия, как «коммунальные услуги». На практике под этим термином обычно понимают широкий спектр договоров, заключаемых в целях обеспечения деятельности объекта аренды: электро-, тепло-, газо-, водоснабжения, регулируемых нормами параграфа 6 «Энергоснабжение» гл. 30 «Купля-продажа» ГК РФ, а также водоотведения, уборки помещений здания и окружающей территории и т.п.

По договору аренды арендодатель обязуется предоставить арендатору имущество за плату во временное владение и пользование или во временное пользование, а арендатор обязан своевременно вносить плату за пользование имуществом (арендную плату) (ст. 606, п. 1 ст. 614 ГК РФ). Порядок, условия и сроки внесения арендной платы определяются договором аренды.

При этом ни общие положения ГК РФ об аренде, ни специальные нормы параграфа 4 главы 34 ГК РФ, посвященные аренде зданий и сооружений, не устанавливают, что определенная в договоре аренды плата за пользование арендованным имуществом (арендная плата) по умолчанию включает в себя все расходы, необходимые для содержания арендуемого имущества и пользования им.

В то же время закон не регламентирует способы обеспечения арендатора коммунальными услугами и иными услугами (например, услугами связи, интернета). В силу принципа свободы договора (ст. 421 ГК РФ) стороны вправе самостоятельно определить способ реализации обязанности арендатора по оплате коммунальных услуг.

На практике существует несколько способов обеспечения арендатора коммунальными услугами, например:

-

арендатор самостоятельно заключает договоры на коммунальные услуги с поставщиками услуг;

-

арендатор заключает с арендодателем агентский договор, чтобы последний выступал его представителем перед поставщиками коммунальных услуг;

-

арендатор компенсирует арендодателю стоимость коммунальных услуг в составе арендной платы (арендная плата состоит из постоянной и переменной части);

-

арендатор компенсирует арендодателю стоимость коммунальных услуг отдельным платежом (по отдельному счету).

Однако заключать договоры напрямую с поставщиками некоторых коммунальных услуг они могут только в случае, если существует возможность установить приборы учета электроэнергии, тепловой энергии, газа, воды в арендуемом объекте. В отношении других коммунальных услуг заключение арендаторами отдельных договоров также технически затруднительно (водоотведение, уборка прилегающей территории) или нецелесообразно. Поэтому зачастую арендодатели заключают в интересах арендаторов договоры непосредственно с исполнителями коммунальных услуг, получая впоследствии компенсацию затрат по оплате этих услуг за счет средств арендатора. При этом возложение на арендатора расходов по оплате коммунальных услуг не является частью арендной платы (п. 12 Обзора практики разрешения споров, связанных с арендой (Приложение к Информационному письму Президиума ВАС РФ от 11.01.2002 N 66), далее — Обзор).

В рассматриваемой ситуации арендаторы компенсируют стоимость коммунальных услуг. В этом случае такое соглашение не может квалифицироваться как договор на поставку коммунальных услуг (п. 22 Обзора), поскольку фактически регулирует порядок компенсации коммунальных расходов.

При этом обязательность компенсации расходов вытекает из того, что потребление арендатором коммунальных услуг по договорам, заключенным арендодателем с поставщиками коммунальных услуг, без компенсации последнему понесенных им расходов должно рассматриваться как неосновательное обогащение (ст. 1102 ГК РФ).

ГК РФ предоставляет организациям право заключить договор, в котором содержатся элементы различных договоров, предусмотренных законом (смешанный договор). Поэтому стороны вправе оформить отношения по возмещению коммунальных платежей путем подписания отдельного договора (соглашения) (ст. 421 ГК РФ).

В соответствии с п. 2 ст. 616 ГК РФ арендатор обязан поддерживать имущество в исправном состоянии, производить за свой счет текущий ремонт и нести расходы на содержание имущества, если иное не установлено законом или договором аренды. То есть в случае когда договор аренды содержит положение о том, что расходы арендодателя по предоставлению коммунальных и иных услуг не входят в арендную плату и оплачиваются арендатором сверх арендной платы на основании выставленных арендодателем счетов на оплату, то указанные услуги не являются частью арендной платы (ни постоянной, ни переменной). Отметим, что в соответствии со ст. 431 ГК РФ при толковании условий договора судом принимается во внимание буквальное значение содержащихся в нем слов и выражений.

Налоговый аспект перевыставления коммунальных услуг

НДС

Объектом обложения НДС признаются, в частности, операции по реализации товаров (работ, услуг) на территории РФ (пп. 1 п. 1 ст. 146 НК РФ). В свою очередь, реализацией товаров, работ или услуг признается, в частности, возмездное оказание услуг одним лицом другому лицу (п. 1 ст. 39 НК РФ). Услугой для целей налогообложения признается деятельность, результаты которой не имеют материального выражения, реализуются и потребляются в процессе осуществления этой деятельности (п. 5 ст. 38 НК РФ). Однако арендодатель непосредственно никаких коммунальных услуг арендатору не оказывает.

Пункт 2 ст. 146 НК РФ содержит исчерпывающий перечень операций, которые не признаются объектом обложения НДС. В первую очередь это операции, не признаваемые реализацией на основании п. 3 ст. 39 НК РФ.

Таким образом, по расходам (коммунальным платежам), возмещаемым арендаторами в соответствии с условиями договоров аренды (или отдельных договоров компенсации расходов на оплату электроэнергии, водоснабжения и т.п.), счета-фактуры арендодателем арендаторам не выставляются, поскольку реализация данных услуг арендодателем не производится.

Соответственно, при получении денежных средств, перечисленных арендатором арендодателю в целях компенсации расходов последнего по оплате указанных услуг, объекта обложения НДС не возникает (письма Минфина России от 14.05.2008 N 03-03-06/2/51, от 24.03.2007 N 03-07-15/39, от 03.03.2006 N 03-04-15/52, письма Федеральной налоговой службы от 29.12.2005 N 03-4-03/2299/28@, от 04.02.2010 N ШС-22-3/86@ (п. 2)).

Такая позиция поддерживается и налоговыми органами. Так, в п. 2 письма ФНС России от 04.02.2010 N ШС-22-3/86@ (далее — Письмо N ШС-22-3/86@) отмечено, что в том случае если договором аренды предусмотрена стоимость определенного количества переданной в аренду площади (то есть постоянная арендная плата), а платежи за коммунальное обслуживание предоставленных в аренду помещений не являются дополнительной (переменной) частью арендной платы и взимаются арендодателем с арендатора без НДС на основании отдельного договора на возмещение затрат арендодателя по содержанию предоставленных в аренду помещений или на основании договора аренды как платежи, являющиеся возмещением затрат арендодателя по содержанию предоставленных в аренду помещений, то на основании писем ФНС России от 27.10.2006 N ШТ-6-03/1040 и от 23.04.2007 N ШТ-6-03/340, направленных в установленном порядке налоговым органам, указанные платежи (компенсационные выплаты) на возмещение затрат арендодателя по содержанию предоставленных в аренду помещений не учитываются арендодателем при определении налоговой базы и, соответственно, счет-фактуру арендодатель арендатору на сумму указанных платежей (компенсационных выплат) не составляет.

В постановлении АС Поволжского округа от 20.11.2015 N Ф06-3087/15 по делу N А12-8448/2015 также указано, что «операции по передаче электроэнергии, воды, газа арендодателем арендатору не относятся к операциям по реализации товаров. Арендодатель не может выступать поставщиком данных товаров для арендатора, поскольку сам выступает в роли покупателя (абонента). Соответственно, в силу статьи 169 Кодекса у общества отсутствует обязанность по выставлению счетов-фактур поставщиков услуг предпринимателям и банку.

Поскольку в данном случае общество не осуществляло реализацию коммунальных услуг и, получая от арендаторов на свой расчетный счет суммы оплаты коммунальных услуг пропорционально их площадям, перечисляла данные средства в полном объеме поставщикам услуг, то есть выручки от этой операции не имела, сумма возмещения коммунальных расходов не является объектом обложения налогом на добавленную стоимость.

По аналогичным основаниям отклоняется довод инспекции о получении заявителем дохода от возмещения затрат по коммунальным услугам».

Еще раз обращаем внимание, что в договорах аренды должно быть указано, что расходы по предоставлению коммунальных и иных услуг не входят в арендную плату и оплачиваются арендатором сверх арендной платы на основании выставленных арендодателем счетов на оплату.

Налог на прибыль

В целях исчисления налога на прибыль к доходам относятся доходы от реализации и внереализационные доходы, определяемые в порядке, установленном ст.ст. 249, 250 НК РФ (п. 1 ст. 248 НК РФ).

Согласно п. 1 ст. 249 НК РФ доходом от реализации признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных. Доходы, относящиеся к внереализационным, перечислены в ст. 250 НК РФ. Статьей 251 НК РФ установлен перечень доходов, не учитываемых при определении налоговой базы по налогу на прибыль.

Расходами признаются обоснованные (экономически оправданные) и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, убытки), осуществленные (понесенные) налогоплательщиком. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода. Расходы в зависимости от их характера, а также условий осуществления и направлений деятельности налогоплательщика подразделяются на расходы, связанные с производством и реализацией, и внереализационные расходы (п.п. 1, 2 ст. 252 НК РФ).

В рассматриваемой ситуации коммунальные услуги потребляются непосредственно арендаторами и их стоимость не формирует арендную плату, поэтому, на наш взгляд, оплата коммунальных услуг арендаторами арендодателю по установленным тарифам носит характер возмещения расходов. Как мы указывали выше, арендодатель самостоятельно не оказывает арендатору коммунальных услуг, поэтому реализации услуг не происходит.

Однако в письме УФНС России по г. Москве от 28.06.2006 N 19-11/58877 сделаны следующие выводы:

-

суммы, возмещаемые арендатором (по коммунальным услугам, услугам связи), арендодатель учитывает в составе доходов;

-

суммы, перечисляемые организациям, оказывающим коммунальные услуги и услуги связи, арендодатель учитывает в составе расходов.

Аналогичная точка зрения и у Минфина России, представленная, правда, в письмах, рассматривающих вопрос учета компенсационных платежей арендаторов в составе доходов организаций, применяющих УСН. Так, в письме от 22.02.2012 N 03-11-06/2/31 на основании того, что поступающие от арендаторов суммы в возмещение стоимости услуг связи, перечисляемые арендодателем на счет оператора связи, ст. 251 НК РФ не предусмотрены, представители Минфина России делают заключение, что указанные суммы должны учитываться арендодателем в составе доходов (смотрите также письма Минфина России от 24.10.2011 N 03-11-06/2/145, от 11.03.2012 N 03-11-11/72, от 17.04.2013 N 03-11-06/2/13101, от 09.08.2013 N 03-11-11/32283, от 16.07.2009 N 03-11-06/2/130, от 10.02.2009 N 03-11-09/42).

Обратимся к судебной практике по рассматриваемому вопросу.

Отметим, что в упоминаемом выше постановлении АС Поволжского округа от 20.11.2015 N Ф06-3087/15 по делу N А12-8448/2015 суд также указал на то, что суммы возмещения арендатором затрат по коммунальным услугам не являются доходом арендодателя.

В определении ВАС РФ от 29.01.2008 N 18186/07 судьи констатировали, что суммы возмещения по оплате коммунальных платежей, полученные от арендатора, не являются доходом арендодателя, поскольку в данном случае компенсируют расходы по содержанию и использованию сданного в аренду помещения, а затраты на оплату коммунальных услуг, связанные с эксплуатацией сданного в аренду помещения, не являются расходами собственника, поскольку они не приводят к уменьшению его экономических выгод, так как компенсируются арендатором.

Существуют решения арбитражных судов, содержащие аналогичную позицию (постановления Восемнадцатого ААС от 13.04.2009 N 18АП-2025/2009, ФАС Центрального округа от 10.10.2007 N А36-2553/2006, ФАС Восточно-Сибирского округа от 14.07.2005 N А33-23362/04-С3-Ф02-3274/05-С1).

Между тем в постановлении Президиума ВАС РФ от 12.07.2011 N 9149/10 судьи указали на необходимость включения в доходы «упрощенца» — арендодателя сумм возмещенных арендатором коммунальных услуг, поскольку данная выплата отсутствует в перечне необлагаемых доходов, приведенном в ст. 251 НК РФ. Однако в рассмотренной судом ситуации оплата коммунальных услуг представляла собой переменную часть арендной платы, установленной договором.

По нашему мнению, с учетом того, что сумма стоимости коммунальных услуг, компенсируемая арендаторами, не является составной частью арендной платы, эта сумма при определении налоговой базы по налогу на прибыль не подлежит включению ни в доходы, ни в расходы арендодателя.

Однако приходится признать, что принятие такого решения организацией может привести к налоговым спорам с ИФНС.

Поэтому, если организация не готова отстаивать свою позицию в судебном порядке, безопаснее учесть суммы, возмещаемые арендаторами, в доходах при исчислении налоговой базы по налогу на прибыль.

Тем более что согласно официальной позиции налоговых органов, если стоимость компенсации коммунальных и иных услуг, полученная от арендатора, учтена арендодателем в составе доходов, то эту же сумму он вправе включить в расходы (письма УФНС России по г. Москве от 26.06.2006 N 20-12/56637 и УФНС России по Московской области от 03.02.2005 N 21-27/28632).

Бухгалтерский учет

Суммы полученной компенсации для целей бухгалтерского учета не являются доходами организации, ведь их поступление не приводит к увеличению экономических выгод (п. 2 ПБУ 9/99 «Доходы организации»). Арендодатель всего лишь является транзитным звеном по переводу денежных средств от арендатора, непосредственного пользователя услуг, их продавцу (оператору связи). Сумма коммунальных платежей, перевыставляемая арендаторам и не используемая арендодателем для собственных целей, расходами также не признается, т.к. не отвечает п.п. 2 и 5 ПБУ 10/99 «Расходы организации».

Поэтому в бухгалтерском учете суммы коммунальных услуг, которые перевыставляются арендаторам, могут быть отражены следующим образом:

Дебет 60, субсчет «Расчеты по коммунальным услугам» Кредит 51

— перечислено за коммунальные услуги управляющей компании;

Дебет 51 Кредит 76, субсчет «Расчеты с арендатором»

— получена компенсация коммунальных услуг от арендатора по договору аренды (или отдельному соглашению по компенсации коммунальных услуг).

К сведению:

Как вариант, удовлетворяющий интересы как арендодателя, так и арендаторов, являющихся плательщиками НДС, для оформления отношений по приобретению арендодателем коммунальных услуг в интересах арендаторов между ними могут быть заключены агентские договоры, по условиям которых агент (арендодатель) обязуется совершать от своего имени, но за счет принципала (арендатор) все необходимые юридически и фактические действия по содержанию и эксплуатации имущества. В свою очередь, принципалы обязаны оплачивать выставляемые агентом счета за предоставленные тепло, электроэнергию, водоснабжение (смотрите, например, постановление АС Поволжского округа от 20.11.2015 N Ф06-3087/15 по делу N А12-8448/2015, в котором рассматривались такие договоры).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Ткач Ольга

Ответ прошел контроль качества

Перевыставление коммунальных расходов арендодателем

Согласно ст. 606 Гражданского кодекса по договору аренды арендодатель обязуется предоставить арендатору имущество за плату во временное владение и пользование или во временное пользование. Арендатор обязан поддерживать имущество в исправном состоянии, производить за свой счет текущий ремонт и нести расходы на содержание имущества, если иное не установлено законом или договором аренды (п. 2 ст. 616 ГК РФ). К расходам на содержание арендованного помещения относятся, в частности, расходы на электроэнергию.

На основании п. 1 ст. 539 Гражданского кодекса по договору энергоснабжения энергоснабжающая организация обязуется подавать абоненту (потребителю) через присоединенную сеть энергию, а абонент обязуется оплачивать принятую энергию, а также соблюдать предусмотренный договором режим ее потребления, обеспечивать безопасность эксплуатации находящихся в его ведении энергетических сетей и исправность используемых им приборов и оборудования, связанных с потреблением энергии.

ФНС России в Письме от 04.02.2010 N ШС-22-3/86@ указала, что арендодателю предоставлено право выбора в ситуации, когда возмещение коммунальных платежей производится сверх арендной платы:

- не выделять НДС с суммы компенсации коммунальных услуг и не включать ее в налоговую базу по НДС. Соответственно, счет-фактуру арендодатель арендатору на сумму указанных платежей (компенсационных выплат) не выставляет (п. 2 данного Письма). В договоре и акте, в соответствии с которыми перевыставляются коммунальные платежи, необходимо указать полную сумму компенсации с уточнением, что она взимается без НДС;

- выделять НДС с суммы компенсации и, соответственно, учитывать ее при исчислении налоговой базы по НДС.

На практике обычно по договору аренды нежилого помещения расходы на электроснабжение помещений не включаются в арендную плату и возмещаются арендатором на основании счетов арендодателя. Расчет расходов за электроснабжение производится в соответствии со снимаемыми показаниями приборов учета на основании действующих тарифов снабжающих организаций. Обычно в договоре не указывается обязанность арендатора дополнительно уплачивать НДС сверх суммы возмещения стоимости электроэнергии. При этом арендодатель зачастую выставляет акт на возмещение электроэнергии с выделенной суммой НДС, но счет-фактуру не представляет.

Поскольку в рассматриваемой ситуации арендодатель не представляет арендатору счет-фактуру на стоимость потребленных услуг по электроэнергии, арендатор, оплатив стоимость коммунальных услуг, не вправе принять к вычету сумму «входного» НДС по ним, так как не соблюдается одно из условий принятия НДС к вычету, установленное в п. 1 ст. 169 Налогового кодекса.

Согласно п. 1 ст. 170 Налогового кодекса суммы налога, предъявленные плательщику при приобретении товаров (работ, услуг), имущественных прав либо фактически уплаченные им при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, не включаются в расходы, принимаемые к вычету при исчислении налога на прибыль организаций (налога на доходы физических лиц), за исключением случаев, предусмотренных п. 2 указанной статьи.

Пунктом 2 ст. 170 Налогового кодекса установлен исчерпывающий перечень случаев включения сумм «входного» НДС в общую стоимость приобретаемых товаров (работ, услуг). Следовательно, согласно п. 1 ст. 170 Налогового кодекса суммы НДС в рассматриваемой ситуации не включаются в расходы арендатора, принимаемые к вычету при исчислении налога на прибыль, так как не относятся к указанным в п. 2 ст. 170 Налогового кодекса случаям.

При отражении в договоре аренды условия о возмещении арендатором расходов арендодателя на электроэнергию такие расходы могут учитываться арендатором в составе прочих расходов, связанных с производством и реализацией, как составная часть арендной платы (пп. 10 п. 1 ст. 264 НК РФ, Письма Минфина России от 03.11.2009 N 03-03-06/1/724, от 19.01.2006 N 03-03-04/1/43).