Содержание

- Когда долги контрагентов признаются безнадежными

- Порядок списания безнадежных долгов…

- Инвентаризация расчетов

- Списание задолженности покупателя

- Погашение списанного долга

- Энциклопедия решений. Списание нереальной к взысканию (безнадежной) дебиторской задолженности при налогообложении прибыли

- Взыскание просроченной задолженности

- Критерии признания задолженности безнадежной

- Списание безнадежной задолженности

- Учет долгов предприятия

- Что такое безнадежный дебиторский долг?

- Что такое безнадежный кредиторский долг?

- Основания для списания долга

Когда долги контрагентов признаются безнадежными

Безнадежная дебиторская задолженность — это сумма, которую организация не может взыскать со своих контрагентов в силу определенных причин. Для целей налогообложения прибыли безнадежными долгами (долгами, нереальными к взысканию) признаются долги, если выполняется хотя бы одно из условий, перечисленных в пункте 2 статьи 266 НК РФ:

1. Истек установленный срок исковой давности. В общем случае этот срок составляет три года (п. 1 ст. 196 ГК РФ). Срок исковой давности начинает течь с момента, когда лицо узнало или должно было узнать о нарушении своего права (ст. 200 ГК РФ). Срок исковой давности прерывается, если должник совершает действия, свидетельствующие о признании долга (ст. 203 ГК РФ). После перерыва срок исковой давности начинает течь заново, но он не может превышать десять лет (п. 2 ст. 196 ГК РФ).

Таким образом, дебиторская задолженность достаточно долго может не признаваться безнадежной.

2. Обязательство должника прекращено вследствие невозможности его исполнения на основании акта государственного органа или ликвидации организации.

3. Имеется постановление судебного пристава-исполнителя об окончании исполнительного производства, подтверждающее невозможность взыскания долгов. При этом исполнительный документ должен быть возвращен взыскателю по следующим основаниям:

- невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей;

- у должника отсутствует имущество, на которое может быть обращено взыскание.

Начиная с 2017 года, величину сомнительной дебиторской задолженности в отношении каждого контрагента следует определять за минусом кредиторской задолженности перед этим контрагентом, а предельный размер резерва по итогам отчетного периода должен рассчитываться как наибольшая из двух величин: 10 % выручки за данный отчетный период или за прошлый год*. О том, как указанные изменения поддерживаются в программе «1С:Бухгалтерия 8» (ред. 3.0), читайте в статье Резерв по сомнительным долгам: учет в «1С:Бухгалтерии 8».

Если имеется нескольких оснований для признания дебиторской задолженности безнадежной (например, истечение срока исковой давности и ликвидация организации-должника), то задолженность признается безнадежной в том налоговом (отчетном) периоде, в котором имело место первое по времени возникновения основание для признания задолженности безнадежной (письмо Минфина России от 22.06.2011 № 03-03-06/1/373).

В Положении по ведению бухгалтерского учета и отчетности в РФ, утв. приказом Минфина России от 29.07.1998 № 34н (далее — Положение), в качестве долгов, нереальных к взысканию, в явном виде поименована только дебиторская задолженность с истекшим сроком исковой давности (п. 77 Положения).

Однако на практике критерии признания долгов безнадежными, которые поименованы в пункте 2 статьи 266 НК РФ, также применяются и для целей бухгалтерского учета.

Порядок списания безнадежных долгов…

… в бухгалтерском учете

Дебиторская задолженность, признанная безнадежной (нереальной к взысканию), списывается по каждому обязательству на основании инвентаризации, письменного обоснования и приказа (распоряжения) руководителя организации (п. 77 Положения). Если в период, предшествующий отчетному, суммы таких долгов не резервировались в порядке, предусмотренном пунктом 70 Положения, то они относятся на финансовые результаты у коммерческой организации или на увеличение расходов у некоммерческой организации (п. 77 Положения, письмо Минфина России от 14.01.2015 № 07-01-06/188). Обратите внимание, что согласно Положению с 2011 года формирование резерва по сомнительным долгам является обязанностью организации.

Следует учитывать, что списание долга в убыток вследствие неплатежеспособности должника не является аннулированием задолженности. Эта задолженность должна отражаться за балансом в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника (абз. 2 п. 77 Положения).

Сумма списанного долга учитывается на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов». Если должник произведет оплату по ранее списанному долгу, его следует отразить в составе прочих доходов организации (п.п. 4, 7 ПБУ 9/99 «Доходы организации», утв. приказом Минфина России от 06.05.1999 № 32н).

Напоминаем, что в бухгалтерском балансе остатки по счету 63 «Резервы по сомнительным долгам» не показываются, а величина дебиторской задолженности, по которой образован резерв, отражается за вычетом суммы резерва. При этом на ту же величину уменьшается нераспределенная прибыль (План счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению, утв. приказом Минфина России от 31.10.2000 № 94н, п. 35 ПБУ 4/99 «Бухгалтерская отчетность организации», утв. приказом Минфина России от 06.07.1999 № 43н). В отчете о финансовых результатах отчисления в резервы по сомнительным долгам отражаются в составе прочих расходов (п. 11 ПБУ 10/99 «Расходы организации», утв. приказом Минфина России от 06.05.1999 № 33н). Таким образом, списание долгов за счет резерва на показатели бухгалтерской отчетности не влияет.

… в налоговом учете

Суммы дебиторской задолженности, по которым истек срок исковой давности либо взыскание которых невозможно, признаются безнадежными и списываются в полной сумме с учетом НДС (письма Минфина России от 24.07.2013 № 03-03-06/1/29315, от 11.06.2013 № 03-03-06/1/21726).

Налогоплательщик может создавать резервы по сомнительным долгам в порядке, установленном статьей 266 НК РФ.

Обращаем внимание, что сомнительным долгом для целей формирования резервов в налоговом учете может признаваться только дебиторская задолженность контрагента, связанная с реализацией товаров, выполнением работ, оказанием услуг. Суммы отчислений в резервы по сомнительным долгам включаются в состав внереализационных расходов в последний день отчетного (налогового) периода и, соответственно, уменьшают налоговую базу этого периода (пп. 7 п. 1 ст. 265 НК РФ, п. 3 ст. 266 НК РФ).

Если налогоплательщик принял решение о создании резерва по сомнительным долгам, то списание безнадежных долгов осуществляется за счет суммы созданного резерва (п. 4 ст. 266 НК РФ).

Если такой резерв не создавался, или суммы безнадежных долгов резервом не покрываются, то они включаются во внереализационные расходы (пп. 2 п. 2 ст. 265, п. 5 ст. 266 НК РФ).

При этом в качестве безнадежных могут быть признаны и долги, возникновение которых не связано с реализацией товаров (работ, услуг), например:

- сумма аванса, перечисленного поставщику в счет предстоящей поставки товаров (письмо Минфина России от 04.09.2015 № 03-03-06/2/51088);

- сумма долга по договору займа (письма Минфина России от 16.07.2015 № 03-03-06/3/40956, от 24.04.2015 № 03-03-06/1/23763).

Каким образом налогоплательщик должен списывать долги такого рода? В Постановлении Президиума ВАС РФ от 17.06.2014 № 4580/14 изложена позиция, согласно которой безнадежный долг, возникший не в связи с реализацией товаров (работ, услуг), не может участвовать в формировании резерва по сомнительным долгам (п. 1 ст. 266 НК РФ), поэтому не может быть и списан за счет резерва. Такой долг может быть учтен в составе внереализационных расходов при расчете базы по налогу на прибыль в соответствии с подпунктом 2 пункта 2 статьи 265 НК РФ.

Дата признания внереализационных расходов в налоговом учете установлена пунктом 7 статьи 272 НК РФ. Безнадежная задолженность, по которой истек срок исковой давности, учитывается в их составе в последний день того отчетного периода, в котором истекает срок исковой давности (письма Минфина России от 06.02.2015 № 03-03-06/1/4995, от 28.01.2013 № 03-03-06/1/38).

Если суммы резервов, начисленные в бухгалтерском и налоговом учете, отличаются, то возникают разницы в оценке доходов и расходов, учитываемых на счете 91 «Прочие доходы и расходы» и, как следствие, прибылей и убытков, учитываемых на счете 99 «Прибыли и убытки». В соответствии с Положением по бухгалтерскому учету «Учет расчетов по налогу на прибыль», утв. приказом Минфина России от 19.11.2002 № 114н (далее — ПБУ 18/02), эти разницы являются постоянными. Постоянные разницы, зафиксированные на счете 99, учитываются при расчетах по налогу на прибыль за соответствующий период: признается постоянное налоговое обязательство (ПНО) или постоянный налоговый актив (ПНА).

В декларации по налогу на прибыль (утв. приказом ФНС России от 19.10.2016 № ММВ-7-3/572@) убытки от списания безнадежных долгов отражаются в Приложении № 2 к Листу 02:

- по строке 302 «суммы безнадежных долгов, а в случае, если налогоплательщик принял решение о создании резерва по сомнительным долгам, суммы безнадежных долгов, не покрытые за счет средств резерва»;

- в общей сумме по строке 300 «Убытки, приравниваемые к внереализационным расходам — всего».

Инвентаризация расчетов

Чтобы проверить суммы дебиторской задолженности, а также сравнить начисленные в бухгалтерском и налоговом учете резервы по сомнительным долгам, воспользуемся отчетом Анализ субконто (раздел Отчеты).

В командной панели данного отчета нужно установить период формирования отчета, а из представленного списка видов субконто — выбрать значение Договоры. В панели настроек (кнопка Показать настройки) на закладке Показатели установим флаги БУ (данные бухгалтерского учета) и НУ (данные налогового учета).

На закладке Отбор можно задать отбор по конкретному договору с должником.

Сформированный отчет позволяет проанализировать данные бухгалтерского и налогового учета по выбранному договору на момент истечения срока исковой давности с детализацией по счетам (рис. 1).

Рис. 1. Анализ субконто по договору с должником

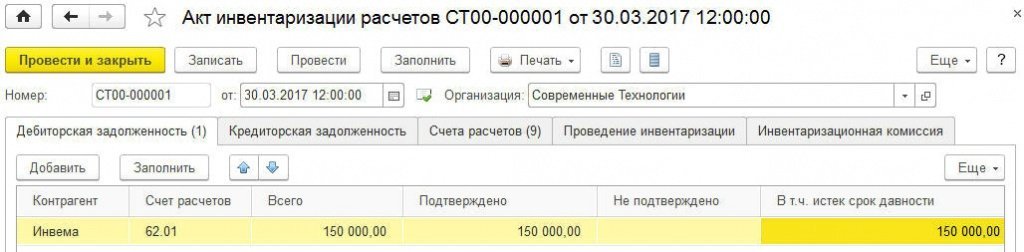

Перед выполнением операции по списанию безнадежного долга необходимо оформить инвентаризацию расчетов. В программе для этого служит документ Акт инвентаризации расчетов, доступ к которому осуществляется по одноименной гиперссылке из разделов Продажи и Покупки.

Документ заполняется автоматически по кнопке Заполнить на основании данных учета. Табличная часть на закладке Дебиторская задолженность (рис. 2) заполняется остатками дебиторской задолженности на дату проведения инвентаризации следующим образом:

Таблица 1

|

Поле |

Данные |

|

«Контрагент» |

Наименования дебиторов |

|

«Счет расчетов» |

Счета, по которым числится дебиторская задолженность |

|

«Всего» |

Сумма дебиторской задолженности |

|

«Подтверждено» |

Сумма, на которую есть документальное подтверждение. По умолчанию вся задолженность считается подтвержденной |

|

«Не подтверждено» |

Сумма, на которую документальное подтверждение отсутствует. Данное поле заполняется вручную |

|

«В т.ч. истек срок давности» |

Сумма просроченной дебиторской задолженности, по которой истек срок исковой давности. Данное поле заполняется вручную |

Рис. 2. Акт инвентаризации расчетов

Табличная часть на закладке Кредиторская задолженность заполняется аналогично заполнению закладки Дебиторская задолженность. По условиям Примера 1 кредиторская задолженность отсутствует.

На закладке Счета расчетов отражается список счетов учета расчетов с контрагентами, по которым выполняется инвентаризация расчетов.

По умолчанию в указанный список включены следующие счета:

- 60 «Расчеты с поставщиками и подрядчиками»;

- 62 «Расчеты с покупателями и заказчиками»;

- 66 «Расчеты по краткосрочным кредитам и займам»;

- 67 «Расчеты по долгосрочным кредитам и займам»;

- 76 «Расчеты с разными дебиторами и кредиторами», в том числе счета 76.07 «Расчеты по аренде», 76.27 «Расчеты по аренде (в валюте)» и 76.37 «Расчеты по аренде (в у.е.)»;

- 58 «Финансовые вложения».

Списком счетов пользователь может управлять, добавляя другие счета или отключая счета, предложенные программой.

На закладке Проведение инвентаризации в соответствующих полях следует указать сроки проведения инвентаризации, реквизиты документа-основания, а также причину проведения инвентаризации расчетов.

На закладке Инвентаризационная комиссия нужно заполнить список членов комиссии, выбрав их из справочника Физические лица.

Председатель комиссии указывается с помощью флага в поле Председатель.

Документ Акт инвентаризации расчетов не формирует проводок, но позволяет сформировать следующие печатные формы документов (кнопка Печать):

- Приказ о проведении инвентаризации (ИНВ-22);

- Акт инвентаризации расчетов (ИНВ-17).

Списание задолженности покупателя

По условиям Примера 1 сумма начисленных резервов в бухгалтерском и налоговом учете различается.

В бухгалтерском учете безнадежный долг в сумме 150 000,00 руб. будем полностью списывать за счет резерва. В налоговом учете за счет резерва спишется только 100 000,00 руб., а оставшаяся часть долга в сумме 50 000,00 руб., непокрытая резервом, будет включена в состав внереализационных расходов.

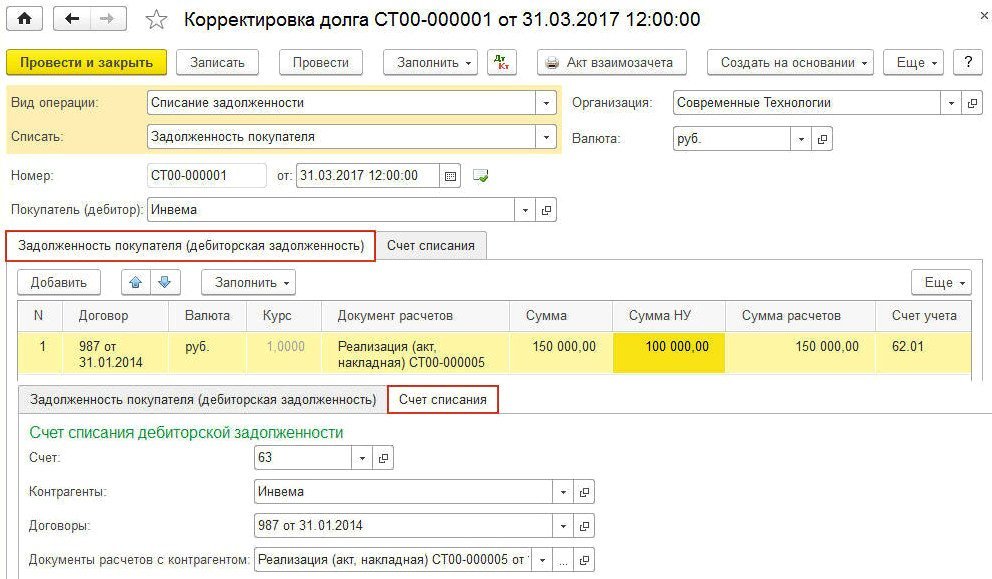

Для списания безнадежного долга за счет резервов можно использовать стандартный документ программы Корректировка долга (рис. 3). Данный документ доступен как из раздела Продажи, так и из раздела Покупки.

Шапку документа Корректировка долга нужно заполнить, выбрав следующие значения из предложенных списков:

Таблица 2

|

Поле |

Данные |

|

«Вид операции» |

Списание задолженности |

|

«Списать» |

Задолженность покупателя |

|

«Покупатель (дебитор)» |

Наименование организации-должника, по которой числится сумма дебиторской задолженности, признанная безнадежной (выбирается из справочника «Контрагенты») |

Документ заполняется автоматически по кнопке Заполнить -> Заполнить остатками по взаиморасчетам на основании данных учета. Табличная часть на закладке Задолженность покупателя (дебиторская задолженность) заполняется остатками взаиморасчетов на дату корректировки следующим образом:

Таблица 3

|

Поле |

Данные |

|

«Сумма расчетов» |

Общая сумма задолженности (150 000,00 руб.) |

|

«Сумма» |

Сумма списания задолженности в бухгалтерском учете. По умолчанию эта сумма соответствует общей сумме задолженности |

|

«Сумма НУ» |

Сумма списания задолженности в налоговом учете. По умолчанию эта сумма также соответствует общей сумме задолженности. Поскольку данным документом долг будем списывать за счет резерва, то необходимо вручную исправить сумму в поле «Сумма НУ» (100 000, 00 руб.) |

|

«Счет учета» |

Счет, на котором образовалась задолженность (62.01) |

На закладке Счет списания нужно указать счет, куда будет отнесена сомнительная дебиторская задолженность (63 «Резервы по сомнительным долгам»), а также реквизиты договора с контрагентом и документ расчетов, по которому образовалась сомнительная дебиторская задолженность (см. рис. 3).

Рис. 3. Списание безнадежной дебиторской задолженности за счет резервов

После проведения документа сформируется бухгалтерская проводка:

Дебет 63 Кредит 62.01 — на сумму списанного долга за счет резерва, сформированного в бухгалтерском учете (150 000,00 руб.).

Для целей налогового учета по налогу на прибыль вводятся суммы в специальные ресурсы регистра бухгалтерии:

Сумма НУ Дт 63 и Сумма НУ Кт 62.01 — на сумму списанного долга за счет резерва, сформированного в налоговом учете (100 000,00 руб.). Сумма ПР Дт 63 и Сумма ПР Кт 62.01 — на постоянную разницу, величина которой составляет 50 000,00 руб.

Для целей налогообложения прибыли оставшаяся часть безнадежного долга списывается на внереализационные расходы с помощью документа Операция (раздел Операции -> Бухгалтерский учет -> Операции, введенные вручную). В форме документа для создания новой проводки следует нажать кнопку Добавить и ввести суммы в специальные ресурсы регистра бухгалтерии (при этом поле Сумма должно оставаться пустым):

Сумма НУ Дт 91.02 и Сумма НУ Кт 62.01 — на сумму списанного долга, непокрытого резервом (50 000,00 руб.). Сумма ПР Дт 91.02 и Сумма ПР Кт 62.01 — на отрицательную постоянную разницу (-50 000,00 руб.). При выполнении регламентной операции Расчет налога на прибыль за март, входящей в обработку Закрытие месяца, данная постоянная разница приводит к признанию постоянного налогового актива на сумму 10 000,00 руб.

Обращаем внимание, что для корректного заполнения декларации по налогу на прибыль важно правильно выбрать статью прочих доходов и расходов — Списание дебиторской (кредиторской) задолженности. Тогда при автоматическом заполнении декларации по налогу на прибыль за I квартал 2017 года убытки от списания безнадежных долгов в сумме 50 000,00 руб. будут отражены по строке 302 Приложения №?2 к Листу 02, а также в общей сумме по строке 300 Приложения № 2 к Листу 02.

Чтобы удостовериться в том, что безнадежная задолженность списана в бухгалтерском и налоговом учете, можно сформировать оборотно-сальдовую ведомость по счету 62 за март 2017 года, предварительно выполнив соответствующие настройки на закладке Показатели. Оборотно-сальдовая ведомость, сформированная по счету 63 за март 2017 года, покажет отсутствие резервов по сомнительным долгам.

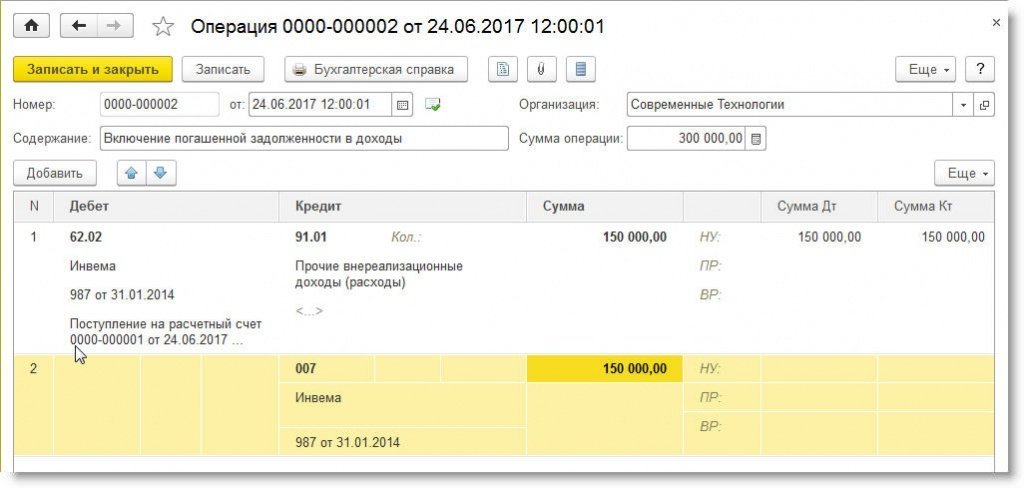

Для учета списанной задолженности с целью наблюдения за возможностью ее взыскания (в соответствии с абз. 2 п. 77 Положения) также воспользуемся документом Операция.

В форме документа для создания новой проводки нужно нажать кнопку Добавить и ввести запись на сумму 150 000,00 руб. по дебету забалансового счета 007 с указанием соответствующей аналитики (субконто Контрагенты и Договоры).

Погашение списанного долга

Дополним условие Примера 1 и посмотрим, как в программе «1С:Бухгалтерия 8» редакции 3.0 отражается погашение покупателем долга, правомерно списанного ранее в качестве безнадежного.

Пример 2

В июне 2017 года покупатель полностью погасил долг перед организацией ООО «Современные Технологии».

Для регистрации погашения долга покупателем нужно создать документ Поступление на расчетный счет c видом операции Оплата от покупателя. Документ удобно создавать на основании документа Реализация (акт, накладная), тогда основные реквизиты будут заполнены автоматически. Поскольку в учетной системе задолженность уже списана, то поступившие денежные средства от покупателя автоматически определяются как предоплата. После проведения документа сформируется бухгалтерская проводка:

Дебет 51 Кредит 62.02 — на сумму поступивших денежных средств от покупателя (150 000,00 руб.).

Для целей налогового учета по налогу на прибыль сумма фиксируется в ресурсе Сумма НУ Кт 62.02.

Сумму погашенной задолженности необходимо включить в состав прочих доходов организации, а также списать с забалансового счета 007. Указанные операции можно отразить в одном документе Операция (см. рис. 4).

Рис. 4. Включение погашенной задолженности в доходы

1С:ИТС

Об отражении списания безнадежной дебиторской задолженности за счет резерва по сомнительным долгам см. также в «Справочнике хозяйственных операций. 1С:Бухгалтерия 8» в разделе «Бухгалтерский и налоговый учет».

Энциклопедия решений. Списание нереальной к взысканию (безнадежной) дебиторской задолженности при налогообложении прибыли

Списание нереальной к взысканию (безнадежной) дебиторской задолженности при налогообложении прибыли

В соответствии с пп. 2 п. 2 ст. 265 НК РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде в виде суммы безнадежных долгов, а если он принял решение о создании резерва по сомнительным долгам, — суммы безнадежных долгов, не покрытые за счет средств резерва.

В случае наличия резерва по сомнительным долгам списание безнадежной задолженности должно происходить именно за счет такого резерва (см. письмо Минфина России от 17.07.2012 N 03-03-06/2/78). То есть если организация приняла решение о создании резерва по сомнительным долгам в отношении конкретной задолженности, возникшей в связи с реализацией товаров, выполнением работ, оказанием услуг, и отразила данное решение в своей учетной политике, то сумма безнадежной задолженности не может быть включена в состав внереализационных расходов без корректировки резерва по сомнительным долгам. В составе внереализационных расходов могут быть учтены только суммы безнадежных долгов, не покрытые за счет средств резерва (см. письмо Минфина России от 02.09.2014 N 03-03-06/1/43922). При этом не имеет значения, учитывался ли списываемый безнадежный долг при формировании резерва (см. постановление ФАС Восточно-Сибирского округа от 31.01.2013 N Ф02-6265/12).

В п. 2 ст. 266 НК РФ определено, что безнадежными долгами (долгами, нереальными к взысканию) признаются те долги перед налогоплательщиком, по которым:

— истек установленный срок исковой давности (ст. 196 ГК РФ);

— обязательство прекращено вследствие невозможности его исполнения (ст. 416 ГК РФ);

— обязательство прекращено на основании акта государственного органа (органа государственной власти или органа местного самоуправления) (ст. 417 ГК РФ). При этом имеются в виду законодательные и нормативные правовые акты органов государственной власти и органов местного самоуправления (законы, указы, постановления, распоряжения, положения, в том числе, в частности, указания ЦБ РФ (например, о введении моратория на удовлетворение требований кредитора по ссудной задолженности) и т.п.);

— обязательство прекращено в связи с ликвидацией должника (ст. 419 ГК РФ).

Безнадежными долгами (долгами, нереальными ко взысканию) также признаются долги, невозможность взыскания которых подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства, вынесенным в порядке, установленном Федеральным законом от 02.10.2007 N 229-ФЗ «Об исполнительном производстве», в случае возврата взыскателю исполнительного документа по следующим основаниям:

— невозможно установить место нахождения должника, его имущества либо получить сведения о наличии принадлежащих ему денежных средств и иных ценностей, находящихся на счетах, во вкладах или на хранении в банках или иных кредитных организациях;

— у должника отсутствует имущество, на которое может быть обращено взыскание, и все принятые судебным приставом-исполнителем допустимые законом меры по отысканию его имущества оказались безрезультатными.

С 1 января 2018 года безнадежными долгами (долгами, нереальными ко взысканию) также признаются долги гражданина, признанного банкротом, по которым он освобождается от дальнейшего исполнения требований кредиторов (считаются погашенными) в соответствии с Федеральным законом от 26.10.2002 N 127-ФЗ «О несостоятельности (банкротстве)».

Примечание

Положения п. 2 ст. 266 НК РФ распространяются также на приобретенные банками права требования по кредитам, если обязательства по этим правам признаны безнадежными по основаниям, установленным ст. 266 НК РФ.

Таким образом, налогоплательщик, имеющий задолженность, может отнести ее к безнадежной только при наступлении одного из перечисленных обстоятельств. См. также письма Минфина России от 10.04.2017 N 03-03-06/1/21019, от 09.02.2017 N 03-03-06/1/7131, от 27.07.2015 N 03-03-06/1/43049.

Задолженность, подлежащая взысканию в порядке исполнительного производства, может быть признана безнадежной, если невозможность ее взыскания подтверждена постановлением судебного пристава-исполнителя об окончании исполнительного производства по указанным в абзаце втором п. 2 ст. 266 НК РФ основаниям, либо в случае ликвидации организации в установленном порядке. При этом, датой признания задолженности безнадежной будет, соответственно, дата составления документа, дата внесения записи в ЕГРЮЛ о ликвидации организации, дата составления акта государственного органа, дата постановления судебного пристава-исполнителя об окончании исполнительного производства (см. также письмо Минфина России от 05.10.2015 N 03-03-06/2/56751).

Внимание

Если дебиторская задолженность не удовлетворяет критериям безнадежной, установленным п. 2 ст. 266 НК РФ, то есть списана по иным основаниям, разработанным самой организацией, то такая задолженность не может быть учтена при налогообложении прибыли в периоде списания (см. также письмо Минфина России от 05.10.2015 N 03-03-06/2/56751).

Таким образом, организация, имеющая дебиторскую задолженность, может отнести ее к безнадежным долгам только при наступлении одного из перечисленных выше оснований. По другим основаниям дебиторская задолженность, нереальная к взысканию, не может быть признана безнадежной в целях налогообложения прибыли (см. письма Минфина России от 23.03.2015 N 03-03-06/1/15764, от 28.03.2008 N 03-03-06/4/18, от 17.03.2008 N 03-03-06/1/184 и др.). Так, в письме от 18.05.2012 N 03-03-06/1/250 представители Минфина России пришли к выводу, что налогоплательщик не может признать безнадежной задолженность контрагента, в отношении которого осуществляется процедура банкротства. Это же отмечается и в письме Минфина России от 19.09.2012 N 03-03-06/1/487 в отношении банков-должников с отозванными лицензиями, ликвидация которых не завершена (нет записи в ЕГРЮЛ). В письме Минфина России от 05.05.2012 N 03-03-06/2/53 разъяснено, что после внесения в ЕГРЮЛ записи об исключении из реестра юридического лица, в отношении которого было открыто конкурсное производство, конкурсный кредитор вправе признать образовавшуюся задолженность безнадежной и включить эту сумму в состав расходов при расчете налоговой базы по налогу на прибыль организаций.

Документальным подтверждением ликвидации организации-должника может служить выписка из ЕГРЮЛ, порядок получения которой установлен ст. 6 Федерального закона от 08.08.2001 N 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» (см. письмо Минфина России от 14.03.2014 N 03-03-06/1/11063).

Учитывая, что согласно п. 1 ст. 329 ГК РФ исполнение обязательств может обеспечиваться, в частности, поручительством, и принимая во внимание, что в силу ст. 361 ГК РФ по договору поручительства поручитель обязывается перед кредитором другого лица отвечать за исполнение последним его обязательства полностью или в части, Минфин России считает, что организация-кредитор не может признать задолженность по обязательству безнадежной при наличии поручителя и учесть ее в расходах для целей налогообложения (см. письмо Минфина России от 28.10.2013 N 03-03-06/2/45483).

По мнению Минфина России, высказанному в письме от 16.09.2015 N 03-03-06/53157, выписка из ЕГРИП, подтверждающая прекращение гражданином деятельности в качестве индивидуального предпринимателя, не является достаточным основанием для признания его дебиторской задолженности безнадежной ко взысканию. Это связано с тем, что на основании ст. 24 ГК РФ гражданин отвечает по своим обязательствам всем принадлежащим ему имуществом, за исключением имущества, на которое в соответствии с законом не может быть обращено взыскание. Таким образом, после прекращения гражданином деятельности в качестве ИП он продолжает нести перед кредиторами имущественную ответственность по своим обязательствам.

Обязательство, по которому судебный пристав-исполнитель вынес постановление об окончании исполнительного производства и о возвращении взыскателю исполнительного документа, признается безнадежным долгом, учитываемым для целей налогообложения прибыли, в том отчетном периоде, в котором вынесено соответствующее постановление (см. письма Минфина России от 06.03.2013 N 03-03-06/1/6752, от 21.09.2012 N 03-03-06/1/494).

При наличии нескольких оснований для признания задолженности безнадежной (например, истечение срока исковой давности и ликвидация должника) задолженность признается безнадежной в том налоговом (отчетном) периоде, в котором имело место первое по времени возникновения основание (см. письма Минфина России от 22.06.2011 N 03-03-06/1/373, от 28.03.2008 N 03-03-06/4/18).

В письмах Минфина России от 24.07.2015 N 03-01-10/42792, от 23.01.2015 N 03-01-10/1982 со ссылкой на ст. 64.2 ГК РФ, вступившую в силу с 1 сентября 2014 года, указано, что считается фактически прекратившим деятельность и подлежит исключению из ЕГРЮЛ юридическое лицо, которое в течение 12 месяцев, предшествующих его исключению из реестра, не представляло документы отчетности, предусмотренные законодательством РФ о налогах и сборах, и не осуществляло операций хотя бы по одному банковскому счету (недействующее юридическое лицо). При этом исключение недействующего юридического лица из ЕГРЮЛ влечет правовые последствия, предусмотренные ГК РФ и другими законами применительно к ликвидированным юридическим лицам (п. 2 ст. 64.2 ГК РФ). На этом основании сделан вывод о том, что долги юридического лица, фактически прекратившего свою деятельность, могут быть признаны безнадежными в порядке, установленном ст. 266 НК РФ, с даты исключения такого юридического лица из ЕГРЮЛ.

История вопроса

До 1 сентября 2014 года Минфин России разъяснял, что если должник был исключен из ЕГРЮЛ не в связи с ликвидацией, а по решению налогового органа (как недействующее лицо), то отнести задолженности такой организации к безнадежным долгам, предусмотренным ст. 266 НК РФ, нельзя (см. письма Минфина России от 27.02.2013 N 03-03-06/1/5556, от 11.12.2012 N 03-03-06/1/649, от 08.11.2012 N 03-03-06/1/577, от 07.07.2008 N 03-03-06/1/309 и др.). Это объяснялось тем, что исключение из ЕГРЮЛ юрлица как недействующего может послужить началом процедуры ликвидации юридического лица, но может быть и обжаловано лицами, чьи права и законные интересы затрагиваются в связи с исключением недействующего юридического лица из ЕГРЮЛ, в течение года со дня, когда они узнали или должны были узнать о нарушении своих прав (п. 8 ст. 22 Федерального закона от 08.08.2001 N 129-ФЗ). Таким образом, при списании дебиторской задолженности на основании выписки из ЕГРЮЛ необходимо было учитывать основания, по которым должник был исключен из ЕГРЮЛ.

По мнению Минфина России, изложенному в письме от 11.06.2013 N 03-03-06/1/21726, при наличии обстоятельств, установленных п. 2 ст. 266 НК РФ, налогоплательщик вправе признать безнадежной и списать в целях налогообложения прибыли всю сумму безнадежной дебиторской задолженности, включая НДС.

Дата признания безнадежной дебиторки при исчислении налога на прибыль в НК РФ не установлена. Порядок налогового учета внереализационных расходов при методе начисления регламентирован п. 7 ст. 272 НК РФ. Для расхода в виде списанной дебиторской задолженности из всего перечня дат наиболее подходящей можно считать последний день отчетного (налогового) периода (как по иным аналогичным расходам) (пп. 3 п. 7 ст. 272 НК РФ). Таково и мнение Минфина России, изложенное в письмах от 25.08.2017 N 03-03-06/1/54556, от 28.01.2013 N 03-03-06/1/38, от 27.12.2007 N 03-03-06/1/894. В них отмечено, что расходы в виде дебиторской задолженности, по которой истек срок исковой давности, учитываются в составе внереализационных расходов в последний день того отчетного периода, в котором истекает этот срок. Косвенно это мнение подтверждается в постановлении Президиума ВАС РФ от 15.06.2010 N 1574/10.

Однако в законодательстве нет прямого указания на необходимость признания внереализационных расходов именно в том налоговом периоде, в котором истек срок исковой давности. Можно предположить, что просроченную дебиторскую задолженность бухгалтер обнаруживает только после проведения инвентаризации долгов. А так как порядок и сроки проведения инвентаризации определяются организацией, то и порядок списания безнадежной дебиторской задолженности зависит от того, насколько часто в организации предусмотрено проведение инвентаризации расчетов (но не реже, чем один раз в год) (см., например, постановление ФАС Московского округа от 31.07.2013 N Ф05-8193/13). Аналогичное мнение высказано в постановлении ФАС Центрального округа от 25.06.2014 N Ф10-1715/14 относительно даты списани дебиторки в связи с исключением должника из ЕГРЮЛ. Задолженность была списана позже момента исключения из реестра должника, а именно когда организация узнала о ликвидации контрагента, составила акт инвентаризации и руководитель издал приказ о списании дебиторской задолженности.

Кроме того, законодательство не ставит списание дебиторской задолженности в зависимость от наличия каких-либо действий по взысканию долга со стороны организации-кредитора (постановления ФАС Западно-Сибирского округа от 07.04.2010 N А03-5968/2009, ФАС Московского округа от 24.06.2010 N КА-А40/6181-10, ФАС Поволжского округа от 22.07.2008 N А55-1309/08 и др.).

Аналогичные выводы сделаны в определении СК по экономическим спорам Верховного Суда РФ от 19.01.2018 N 305-КГ17-14988. Судьи отметили, что по своей природе списание безнадежной к взысканию задолженности в состав расходов является способом корректировки доходов, ранее отраженных в налоговом учете, но фактически не полученных налогоплательщиком. Цель такой корректировки — обеспечить взимание налога исходя из реально сложившегося финансового результата деятельности. В связи с этим само по себе непринятие налогоплательщиком мер по взысканию задолженности не означает, что данные расходы не отвечают критериям, установленным п. 1 ст. 252 НК РФ, равно как не свидетельствует и о том, что действия налогоплательщика направлены на получение необоснованной налоговой экономии. При таком положении инспекция, установив факт несвоевременного признания расходов в виде списанной дебиторской задолженности в 2012 году, должна была учесть указанные расходы при проверке правильности исчисления налога на прибыль за соответствующий налоговый период, охваченный налоговой проверкой (2010-2012 годы), а не отказывать в учете расходов как таковых. Аналогичная правовая позиция выражена в постановлении Президиума ВАС РФ от 15.06.2010 N 1574/10.

Для уменьшения налоговой базы по налогу на прибыль на сумму дебиторской задолженности с истекшим сроком исковой давности необходимо документальное подтверждение возникновения задолженности, а также истечения срока исковой давности (см. постановление АС Московского округа от 17.07.2015 N Ф05-8766/15, письмо Минфина России от 08.04.2013 N 03-03-06/1/11347).

Обратите внимание, если долги образовались в период применения организацией УСН, то при переходе организации на общий режим налогообложения расходы от списания сумм безнадежных долгов в целях налога на прибыль организаций не учитываются (см. письмо Минфина России от 23.06.2014 N 03-03-06/1/29799).

Нет, мы не забыли поставить запятую в заголовке. Именно такая двоякая ситуация возникает, когда на балансе учреждения числится просроченная дебиторская задолженность. Когда возможно взыскание такой задолженности? В какой момент она подлежит списанию с учета? Каковы критерии признания задолженности безнадежной? Как отразить операции по списанию безнадежных долгов в бюджетном учете? Какие документы для этого нужны? Давайте разбираться.

Взыскание просроченной задолженности

Первоочередными мероприятиями по взысканию просроченной дебиторской задолженности являются подготовка и направление письменного обращения (претензии) к должнику по вопросу погашения им в добровольном порядке задолженности.

Одним из условий соответствующей претензии должно быть требование об оплате неустойки (штрафа, пени), рассчитанной в соответствии с положениями законодательства и условиями контракта (договора) за весь период просрочки исполнения обязательства.

Если дебитор не исполнит заявленные в претензии требования в указанный в ней срок, дебиторская задолженность подлежит взысканию в судебном порядке. Стоит отметить, что претензионный досудебный порядок урегулирования споров является обязательным, если это предусмотрено федеральным законом или условиями договора, заключенного сторонами (ч. 5 ст. 4 АПК РФ, абз. 7 ст. 132 ГПК РФ, ч. 3 ст. 4 КАС РФ). В остальных случаях спор может быть передан на рассмотрение суда и без соблюдения данного порядка.

Взыскать просроченную дебиторскую задолженность учреждение вправе в пределах срока исковой давности.

Исковой давностью признается срок для защиты права по иску лица, право которого нарушено (ст. 195 ГК РФ).

Различают следующие сроки исковой давности:

- общий – три года (ст. 196 ГК РФ);

- специальный – сокращенный или более длительный по сравнению с общим сроком исковой давности для отдельных видов требований (ст. 197 ГК РФ).

Если иное не установлено законом, течение срока исковой давности начинается со дня, когда лицо, право которого нарушено, узнало или должно было узнать о совокупности следующих обстоятельств: о нарушении своего права и о том, кто является надлежащим ответчиком по иску о защите этого права (п. 1 ст. 200 ГК РФ).

По обязательствам с определенным сроком исполнения течение срока исковой давности начинается по окончании срока исполнения. А если срок исполнения обязательств не установлен или установлен моментом востребования, срок исковой давности начинается со дня предъявления кредитором требования об исполнении обязательства, а если должнику предоставляется срок для исполнения такого требования, исчисление срока исковой давности начинается по окончании срока, предоставляемого для исполнения требования. При этом срок исковой давности в любом случае не может превышать 10 лет со дня возникновения обязательства (п. 2 ст. 200 ГК РФ).

Согласно ст. 203 ГК РФ течение срока исковой давности может прерываться совершением обязанным лицом действий, свидетельствующих о признании долга. После перерыва течение срока исковой давности начинается заново. Время, истекшее до перерыва, не засчитывается в новый срок.

К действиям, свидетельствующим о признании долга, в целях перерыва течения срока исковой давности могут относиться, в частности (п. 20 Постановления Пленума ВС РФ от 29.09.2015 № 43):

- признание претензии. При этом ответ на претензию, не содержащий указания на признание долга, сам по себе не свидетельствует о признании долга;

- изменение договора уполномоченным лицом, из которого следует, что должник признает наличие долга, равно как и просьба должника о таком изменении договора (например, об отсрочке или о рассрочке платежа);

- акт сверки взаимных расчетов, подписанный уполномоченным лицом.

В свою очередь, признание части долга, в том числе путем уплаты его части, не свидетельствует о признании долга в целом, если иное не оговорено должником. В тех случаях, когда обязательство предусматривало исполнение по частям или в виде периодических платежей и должник совершил действия, свидетельствующие о признании лишь части долга (периодического платежа), такие действия не могут являться основанием для перерыва течения срока исковой давности по другим частям (платежам).

Перерыв течения срока исковой давности в связи с совершением действий, свидетельствующих о признании долга, может иметь место лишь в пределах срока давности, а не после его истечения. Вместе с тем по истечении срока исковой давности течение исковой давности начинается заново, если должник или иное обязанное лицо признает свой долг в письменной форме (п. 2 ст. 206 ГК РФ).

Кроме того, в ст. 202 ГК РФ предусмотрены обстоятельства, при возникновении которых возможно приостановить течение срока исковой давности, перечислим их:

- если предъявлению иска препятствовало чрезвычайное и непредотвратимое при данных условиях обстоятельство (непреодолимая сила);

- если истец или ответчик находится в составе Вооруженных Сил РФ, переведенных на военное положение;

- в силу установленной на основании закона Правительством РФ отсрочки исполнения обязательств (моратория);

- в силу приостановления действия закона или иного правового акта, регулирующих соответствующее отношение.

Причем течение срока исковой давности приостанавливается, если такие обстоятельства возникли или продолжали существовать в последние шесть месяцев срока исковой давности, а если этот срок равен шести месяцам или менее – в течение срока исковой давности. Со дня прекращения обстоятельства, послужившего основанием приостановления течения срока исковой давности, течение ее срока продолжается. Остающаяся часть срока удлиняется до шести месяцев, а если срок исковой давности равен шести месяцам или менее – до срока исковой давности.

Если стороны прибегли к предусмотренной законом процедуре разрешения спора во внесудебном порядке (процедура медиации, посредничество, административная процедура и т. п.), течение срока исковой давности приостанавливается на срок, установленный законом для проведения данной процедуры, а при отсутствии такого срока – на шесть месяцев со дня начала соответствующей процедуры.

Критерии признания задолженности безнадежной

До недавнего времени в бюджетном законодательстве отсутствовали нормы, определяющие критерии признания задолженности по платежам в бюджет безнадежной. Сейчас они закреплены в ст. 47.2 БК РФ (введена Федеральным законом от 29.12.2015 № 406‑ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации»). Критерии таковы:

1) смерть физического лица – плательщика платежей в бюджет или объявление его умершим в порядке, установленном гражданским процессуальным законодательством РФ;

2) признание банкротом индивидуального предпринимателя – плательщика платежей в бюджет в соответствии с Федеральным законом от 26.10.2002 № 127‑ФЗ «О несостоятельности (банкротстве)» в части задолженности, не погашенной по причине недостаточности имущества должника;

3) ликвидация организации – плательщика платежей в бюджет в части задолженности, не погашенной по причине недостаточности имущества организации и (или) невозможности их погашения учредителями (участниками) указанной организации в пределах и порядке, которые установлены законодательством РФ;

4) принятие судом акта, согласно которому администратор доходов бюджета утрачивает возможность взыскания задолженности по платежам в бюджет в связи с истечением предусмотренного срока ее взыскания (срока исковой давности), в том числе вынесение судом определения об отказе в восстановлении пропущенного срока подачи заявления в суд о взыскании задолженности по платежам в бюджет;

5) вынесение судебным приставом-исполнителем постановления об окончании исполнительного производства и о возвращении взыскателю исполнительного документа по основаниям, установленным п. 3 и 4 ч. 1 ст. 46 Федерального закона от 02.10.2007 № 229‑ФЗ «Об исполнительном производстве», если с даты образования задолженности по платежам в бюджет прошло более пяти лет, в следующих случаях:

- размер задолженности не превышает размера требований к должнику, предусмотренного законодательством РФ о несостоятельности (банкротстве) для возбуждения производства по делу о банкротстве;

- судом возвращено заявление о признании плательщика платежей в бюджет банкротом или прекращено производство по делу о банкротстве в связи с отсутствием средств, достаточных для возмещения судебных расходов на проведение процедур, применяемых в деле о банкротстве;

6) истечение установленного КоАП РФ срока давности исполнения постановления о назначении административного наказания при отсутствии оснований для перерыва, приостановления или продления такого срока (в отношении административных штрафов, не уплаченных в определенный срок).

Инициатором признания задолженности по платежам в бюджет безнадежной выступает администратор доходов бюджета, обладающий согласно бюджетному законодательству полномочиями по взысканию задолженности, в том числе по принятию решения о прекращении взыскания задолженности ввиду невозможности ее востребования (п. 2 ст. 160.1 БК РФ).

Порядок принятия решений о признании безнадежной к взысканию задолженности по платежам в бюджет определяется главным администратором доходов бюджета в соответствии с общими требованиями, установленными Правительством РФ (п. 4 ст. 47.2 БК РФ).

Положения ст. 47.2 БК РФ не распространяются на платежи по налогам, сборам и страховым взносам, а также на платежи, установленные таможенным законодательством.

Казенные учреждения при принятии решения о признании задолженности безнадежной к взысканию могут учитывать отдельные положения ст. 47.2 БК РФ, а также нормы гражданского законодательства (в части критериев отнесения дебиторской задолженности к безнадежной), в частности:

- ст. 196, 197 ГК РФ – истечение срока исковой давности;

- ст. 416 ГК РФ – прекращение обязательства вследствие невозможности его исполнения, если она вызвана наступившим после возникновения обязательства обстоятельством, за которое ни одна из сторон не отвечает (к примеру, при возникновении стихийных бедствий и иных чрезвычайных ситуаций);

- ст. 417 ГК РФ – прекращение обязательства на основании акта органа государственной власти или органа местного самоуправления о признании задолженности нереальной к взысканию;

- ст. 418 ГК РФ – смерть гражданина-должника;

- ст. 419 ГК РФ – ликвидация юридического лица (должника), кроме случаев, когда законом или иными правовыми актами исполнение обязательства ликвидированного юридического лица возлагается на другое лицо.

Конкретный порядок признания дебиторской задолженности безнадежной казенное учреждение вправе закрепить в учетной политике исходя из требований действующего законодательства РФ и правовых актов вышестоящего органа власти (местного самоуправления).

Списание безнадежной задолженности

Безнадежная (нереальная к взысканию) дебиторская задолженность подлежит списанию с балансового учета на основании:

- результатов проведенной инвентаризации (инвентаризационной описи расчетов по поступлениям (ф. 0504091), инвентаризационной описи расчетов с покупателями, поставщиками и прочими дебиторами и кредиторами (ф. 0504089), акта о результатах инвентаризации (ф. 0504835));

- первичных документов, подтверждающих наличие дебиторской задолженности (накладных на передачу ценностей, актов приемки-сдачи работ (услуг), платежных документов и др.);

- документов, подтверждающих истечение срока исковой давности, невозможность взыскания просроченной задолженности;

- письменного обоснования решения о списании задолженности;

- акта главного администратора доходов бюджета;

- приказа (распоряжения) руководителя учреждения.

Бухгалтерские записи по списанию в установленном порядке дебиторской задолженности, нереальной к взысканию, в соответствии с положениями Инструкции № 162н формируются в следующем порядке:

| Дебет | Кредит | Пункт Инструкции № 162н | |

| Списана задолженность по доходам, источникам финансирования дефицита бюджета, предоставленным займам, ссудам | 1 401 10 173 | 1 205 хх 660

1 207 хх 640 |

120 |

| Списана задолженность по ущербу имуществу вследствие: | |||

| – неустановления виновных лиц, с их уточнениями решениями судов |

1 401 10 172 |

1 209 хх 660 |

86 |

| – приостановления согласно законодательству РФ предварительного следствия, уголовного дела или принудительного взыскания, а также в связи с признанием виновного лица неплатежеспособным |

1 401 10 173 |

||

| Списана задолженность на основании распорядительного документа (акта) органа государственной власти, должностного лица или другого уполномоченного органа | 1 401 10 173 | 1 303 хх 730 | 120 |

| Списана задолженность по произведенным авансовым платежам | 1 401 20 273 | 1 206 хх 660 | 80 |

| Списана задолженность подотчетных лиц | 1 401 20 273 | 1 208 хх 660 | 84 |

В силу п. 339 Инструкции № 157н дебиторскую задолженность, списанную с балансового учета, необходимо учитывать на забалансовом счете 04 «Задолженность неплатежеспособных дебиторов» в течение срока возможного возобновления согласно законодательству РФ процедуры взыскания задолженности, в том числе в случае изменения имущественного положения должников, либо до поступления в названный срок в погашение задолженности неплатежеспособных дебиторов денежных средств, до исполнения (прекращения) задолженности иным, не противоречащим законодательству РФ способом.

Аналитический учет по забалансовому счету 04 ведется в карточке учета средств и расчетов (ф. 0504051) (п. 340 Инструкции № 157н):

- в разрезе видов поступлений (выплат), по которым на балансе учреждения учитывалась задолженность дебиторов;

- по дебиторам (должникам) с указанием их полного наименования, а также иных реквизитов, необходимых для определения задолженности (дебитора) в целях возможного ее взыскания.

Списание с забалансового учета безнадежной дебиторской задолженности осуществляется:

- по завершении срока возможного возобновления процедуры взыскания задолженности согласно действующему законодательству РФ;

- при прекращении обязательства в связи со смертью (ликвидацией) дебитора, подтвержденной соответствующими документами;

- при возобновлении процедуры взыскания задолженности дебиторов;

- при поступлении средств в погашение задолженности неплатежеспособных дебиторов.

В последних двух случаях дебиторская задолженность при списании ее с забалансового учета одновременно отражается на соответствующих балансовых счетах учета расчетов по поступлениям (на дату возобновления взыскания или на дату зачисления на счета (лицевые счета) учреждения).

В соответствии с п. 2 ст. 8 Федерального закона от 06.12.2011 № 402‑ФЗ «О бухгалтерском учете» и п. 6 Инструкции № 157н порядок списания дебиторской задолженности с забалансового счета 04 учреждение вправе установить в рамках своей учетной политики (Письмо Минфина РФ от 18.02.2014 № 02‑06‑10/6776). Однако при разработке такого порядка казенным учреждениям следует учитывать порядок, предусмотренный вышестоящим органом власти (местного самоуправления).

Рассмотрим несколько практических ситуаций по списанию безнадежной дебиторской задолженности.

В учете органа власти, наделенного полномочиями администратора доходов бюджета, числилась дебиторская задолженность по уплате административного штрафа в размере 6 000 руб. На основании судебного решения об объявлении гражданина умершим задолженность признана безнадежной и списана с учета.

Согласно Указаниям № 65н доходы, полученные от уплаты административных штрафов, относятся на статью 140 «Суммы принудительного изъятия» КОСГУ. Соответственно, учет таких доходов следует вести на счете 1 205 41 000 «Расчеты с плательщиками сумм принудительного изъятия».

Наличие судебного решения об объявлении гражданина умершим является достаточным основанием для признания задолженности безнадежной к взысканию. Списание задолженности с баланса отразится в бюджетном учете следующими корреспонденциями счетов:

| Дебет | Кредит | Сумма, руб. | |

| Списана дебиторская задолженность по уплате административного штрафа в связи со смертью должника | 1 401 10 173 | 1 205 41 660 | 6 000 |

Отражать списанную дебиторскую задолженность на забалансовом счете 04 не нужно, поскольку дебитор умер.

В учете казенного учреждения числилась дебиторская задолженность подотчетного лица, с которым были прекращены трудовые отношения, на сумму 200 руб. Срок исковой давности этой задолженности истек, и по согласованию с вышестоящим органом власти она была списана с учета.

Согласно п. 220 Инструкции № 157н, п. 86 Инструкции № 162н учет расчетов по суммам своевременно не возвращенной (не удержанной из заработной платы) задолженности подотчетных лиц ведется на счете 1 209 30 000 «Расчеты по компенсации затрат». Поэтому операции по списанию такой задолженности с баланса в связи с истечением срока исковой давности отразятся в бюджетном учете следующими корреспонденциями счетов:

Учет долгов предприятия

Фирмы обязаны осуществлять контрольную функцию над долгами кредиторов и дебиторов, прослеживать время их погашения, проводить активную работу со счетами и своевременно отмечать сомнительные долги в учете бухгалтерии.

При ведении учета и контролирующих мероприятий появляется огромное количество вопросов, которые объединены с некоторыми особенностями учета расчетов на предприятии. Нужно учесть также требования ГК РФ и НК РФ и не забывать про ПБУ, постановления Министерства Финансов России.

Стоит сказать, что при имеющемся дебиторском и кредиторском долге по одному и тому же поставщику или иному лицу, для того чтобы ликвидировать все рискованные ситуации, связанные с налогами, требуется изначально проводить односторонний взаимный зачет, а после уже списывать в затраты долг дебитора.

В каждом случае, когда одна из сторон договора не может исполнить платежные требования, появляется долг. Подобные ситуации в бухучете регламентируются как текущая и сомнительная задолженность.

Для четкого понимания, что представляет из себя сомнительная задолженность, стоит ознакомиться со многими понятиями и определениями, а также с правильностью отображения в налоговых отчетах данных.

Безнадежная задолженность — это долговые обязательства, взыскать которые не удается по ряду причин

Что такое безнадежный дебиторский долг?

Безнадежная дебиторская задолженность — это любой долг перед учреждением, который появляется из-за продажи продукции, осуществления работ и оказания услуг. При этом подобная задолженность считается долгом, по которому истекает время исковой давности или возврат которой невозможен. К примеру, это касается прекращения работы компании, находящейся в статусе «должника».

Для того чтобы списать дебиторскую безнадежную задолженность в налоговом учете, проще создать резерв. Однако, ее списание осуществляется лишь при имеющихся определенных основаниях. К ним можно отнести:

- невозможность выполнить обязательства;

- окончание времени давности иска;

- невозможность взыскать долг.

Внимание! При осуществлении инвентаризации можно выявить долг дебитора и определить, по какой именно задолженности прошел период исковой давности.

Документация, которая подтверждает имеющуюся задолженность дебитора:

- договор или наличие счета, документ, который подтверждает факт платежа;

- накладные и акты об осуществленных работах (услугах);

- акты сверок, которые подтверждают существование долга;

- заключения в письменном виде о погашении долговых обязательств;

- иная документация, которая свидетельствует о наличии долга и начале протекания периода давности иска.

Согласно п. 266 НК РФ безнадежной дебиторской задолженностью становится долг, по которому истек срок исковой давности, а также нет никаких других возможностей его вернуть, либо произошла ликвидации должника

Заявления, являющиеся свидетельством невозможности выполнить обязательства должником:

- акт приставов о конце протекания исполнительного производства;

- заключение из ЕГРЮЛ, которое подтверждает, что осуществилось закрытие ЮЛ, как должника.

Нормальный долг дебитора представляется как задолженность поставщиков и других контрагентов на основе заключенного соглашения, по которому время выплаты еще не наступило. В противном случае, если дебитор не смог погасить свою задолженность в указанный период, входящую задолженность можно отнести к сомнительной.

Если в предприятии появляется безнадежный долг дебитора, самым приемлемым для ее положения будет формирование в фирме резервов.

Также стоит сказать, что существуют общие особенности, которые позволяют списывать сомнительный долг дебитора. К ним относятся истекающий период давности иска и невозможность контрагентов рассчитываться по своим обязательствам из-за ликвидации фирмы.

Что такое безнадежный кредиторский долг?

Безнадежная кредиторская задолженность представляет собой долговое обязательство, по которому заканчивается период давности иска. Следовательно, если продавец продукции (работ, услуг) не смог вовремя взыскать с контрагента задолженность по истечении периода исковой давности, то такой долг по нормам подпункта 14.1.257 НК России будет являться невозвратимой помощью в денежном плане. Она подлежит подсоединению в прочие доходы в том времени, когда истек период давности иска.

Сумма безнадежной кредиторской задолженности включается в состав доходов при расчете налога на прибыль

Количество кредиторского и депонентского долга, по которому период давности иска уже прошел, списывается по всем обязательствам на основании данных осуществленной инвентаризации, соглашения в написанном виде и приказа руководящего органа. Такие суммы стоит отнести к результатам в финансовом плане у компании, получающей выгоду, или к росту прибыли у некоммерческой фирмы.

Документация, которая свидетельствует о долге кредитора и истечение периода исковой давности:

- соглашение или личный счет, а также документация, которая четко отражает факт полученного платежа;

- накладные, акты о предоставленных услугах и работах, которые были предоставлены от сторонних лиц;

- акты сверок, которые указывают на имеющуюся задолженность;

- ответы в письменной форме на требования о погашении долга и сами данные требования;

- другие документы, которые обозначают факт долга и начало течения срока давности иска.

Подробно ознакомиться с порядком списания безнадежной кредиторской и дебиторской задолженности вы можете в этой статье.

Основания для списания долга

В итоге можно сказать, что основными критериями списания задолженности дебитора и кредитора считаются:

- конец периода исковой давности;

- неисполнение обязательств;

- невозможность взыскать долговое обязательство.

Для списания дебиторской и кредиторской задолженности нужно составить приказ об инвентаризации долга

Самым верным критерием считается истечение периода давности иска. В ситуации, когда истек период взыскания иска по основному обязательству, наступает период и по дополнительным обязательствам. Смена лиц в таком обязательстве не может повлиять на смену срока давности иска.

Чтобы избежать рискованных ситуаций в части налога на доходы при исполнении налоговых проверок, рекомендуется сразу же признавать задолженность дебитора и кредитора с прошедшим сроком давности иска в состав прибыли компании для целей бухучета и налогообложения.

В итоге, списание безнадежного долга различных контрагентов происходит на основе определенной документации, которая запрашивается от поставщиков и других контрагентов. Долги могут влиять на капитал предприятия и делать организацию непривлекательной для инвестора, что негативно скажется на ее будущем.

Чтобы погашение долгов было проще, компании нужно создать резерв, из которого можно будет выплатить задолженность организации другим оппонентам.