Содержание

Налоговые льготы многодетным матерям касаются более миллиона российских семей, которые воспитывают трех и больше детей. Все они, как правило, имеют небольшие доходы и относятся к категории малоимущих. Поэтому предоставляемые государством налоговые льготы имеют для этих семей огромное значение.

Как предоставляются льготы по налогу на доходы для многодетных матерей в 2019 году

Налог на доходы является федеральным, остальные налоги находятся в ведении региональных властей. Соответственно, на федеральном уровне многодетным матерям предоставляется льгота на уплату этого сбора.

К категории многодетных относятся семьи, воспитывающие 3 и больше несовершеннолетних детей. Это относится как к биологическим родителям, так и к гражданам, которые усыновили детей, оформили попечительство или опеку.

Исключение составляет ситуация, когда ребенок-инвалид учится в вузе. В этом случае льготы действуют до исполнения ему 24 лет.

Льготой могут воспользоваться:

родители, состоящие в законном браке;

разведенные родители, один из которых платить алименты;

усыновители и опекуны несовершеннолетних.

Льгота по налогу на доход выражается в так называемом налоговом вычете: по месту работы многодетной матери бухгалтер начисляет зарплату, вычитает из нее сумму налоговой льготы, с остатка взимается подоходный налог.

Закон устанавливает следующие суммы вычета:

на первого и второго ребенка – по 1,4 тыс. рублей ежемесячно;

на третьего и всех следующих – по 3 тыс. рублей каждый месяц;

по 12 тыс. рублей на ребенка-инвалида и студента до 24 лет, если он инвалид;

по 6 тыс. рублей на каждого ребенка с ограниченными возможностями — для опекунов и усыновителей.

Если детей воспитывает один родитель, вычет удваивается. Налоговый вычет также распространяется на студентов, аспирантов дневной формы обучения до достижения ими возраста 24 лет.

Какие льготы на уплату прочих налогов установлены для многодетных матерей на региональном уровне в 2019 году

Кроме налога на доход, граждане платят: транспортный, земельный налоги и налог на недвижимость. Они находятся в ведении местных властей и льготы по ним устанавливаются в регионах.

Например, в Москве земельный налог уменьшается для одного из супругов, в Краснодарском крае эти граждане не платят земельный налог.

Смотрите также: «Слава Украине» от Дональда Туска: бандеровский клич председателя Евросовета взбесил поляков

Транспортный налог в столице не платит один из родителей многодетной семьи.

Так, налог на недвижимость не платят многодетные родители в Нижнем Новгороде, Новосибирске, Краснодарском крае.

Конкретные варианты льгот необходимо уточнять в налоговых службах по месту жительства или на официальных сайтах получателей каждого вида сборов.

Для оформления льгот многодетные родители должны предоставить в налоговые органы соответствующий пакет документов, подтверждающий статус семьи.

Документы подаются один раз в региональные налоговые службы.

Есть ли в России льготы по автоналогу для многодетных семей

Региональные льготы.

Льготы по ТН для многодетных родителей определяет региональное законодательство, а значит в некоторых частях страны они обязаны выплачивать налог по общим правилам, а в некоторых — полностью или частично от него освобождены.

К примеру, льготы есть у семей, проживающих в:

-

Москве и Московской области;

-

Санкт-Петербурге и Ленинградской области;

-

Республике Хакасия;

-

Краснодарском и Красноярском крае;

-

Кировской области;

-

Орловской области и других.

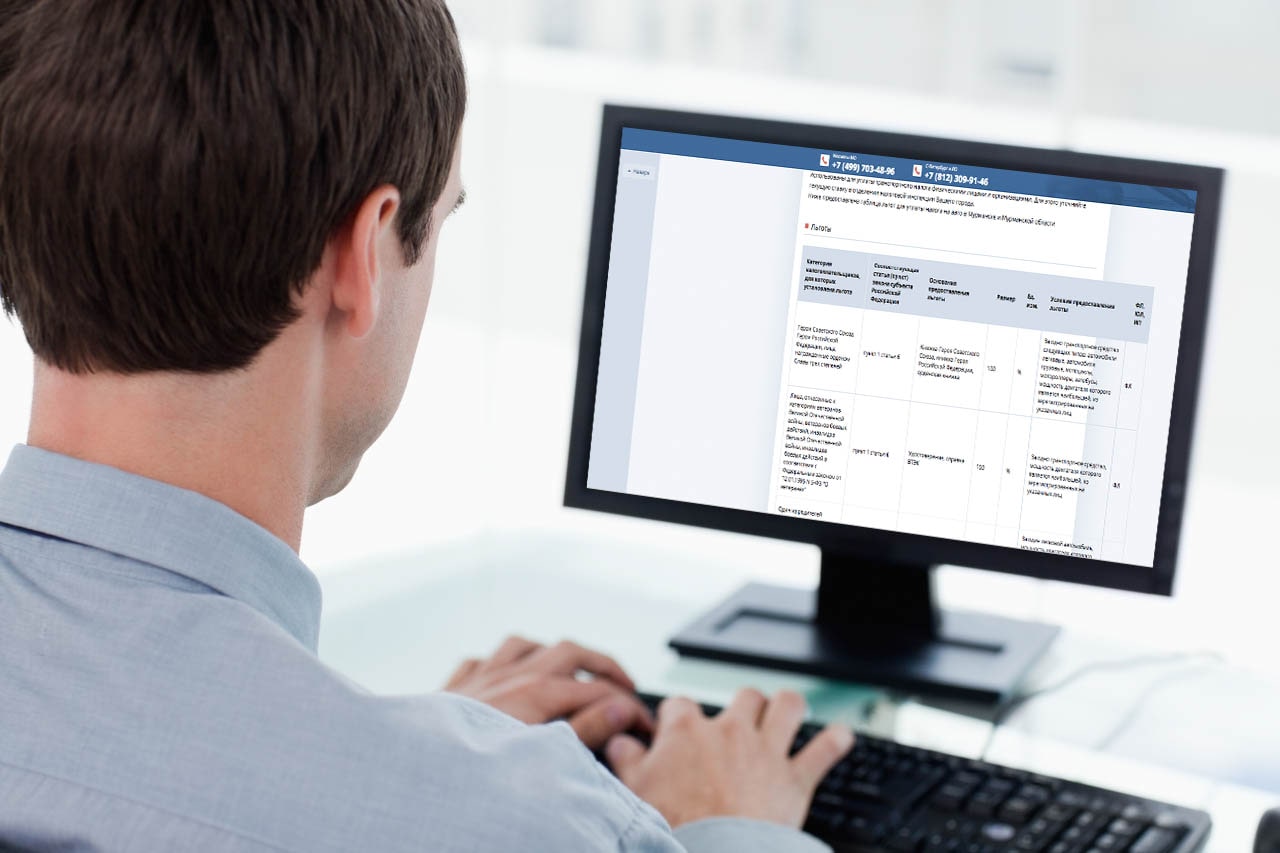

Посмотреть, какие льготы существуют в вашем городе, поможет таблица ниже. Выберите регион и пролистайте новую страницу вниз до раздела «Льготы». Ищите в 1-й колонке таблицы «Многодетная семья» или «Один из родителей в семье с тремя детьми». При поиске обратите внимание на размер и условия получения льготы (она может действовать не на все автомобили).

Посмотреть в моем регионе

| Выберите свой регион | ||

|---|---|---|

| 77, 99, 97, 177, 199, 197, 777Москва | 78, 98, 178Санкт-Петербург | |

| 01Республика Адыгея | 30Астраханская область | 57Орловская область |

| 02, 102Республика Башкортостан | 31Белгородская область | 58Пензенская область |

| 03Республика Бурятия | 32Брянская область | 59, 81, 159Пермский край |

| 04Республика Алтай | 33Владимирская область | 60Псковская область |

| 05Республика Дагестан | 34, 134Волгоградская область | 61, 161Ростовская область |

| 06Республика Ингушетия | 35Вологодская область | 62Рязанская область |

| 07Кабардино-Балкария | 36, 136Воронежская область | 63, 163Самарская область |

| 08Республика Калмыкия | 37Ивановская область | 64, 164Саратовская область |

| 09Карачаево-Черкессия | 38, 85, 138Иркутская область | 65Сахалинская область |

| 10Республика Карелия | 39, 91Калининградская область | 66, 96, 196Свердловская область |

| 11Республика Коми | 40Калужская область | 67Смоленская область |

| 12Республика Марий Эл | 41, 82Камчатский край | 68Тамбовская область |

| 13, 113Республика Мордовия | 42, 142Кемеровская область | 69Тверская область |

| 14Республика Саха (Якутия) | 43Кировская область | 70Томская область |

| 15Республика Северная Осетия | 44Костромская область | 71Тульская область |

| 16, 116Республика Татарстан | 45Курганская область | 72Тюменская область |

| 17Республика Тыва | 46Курская область | 73, 173Ульяновская область |

| 19Республика Хакасия | 47Ленинградская область | 74, 174Челябинская область |

| 21, 121Чувашская Республика | 48Липецкая область | 75, 80Забайкальский край |

| 22Алтайский край | 49Магаданская область | 76Ярославская область |

| 23, 93, 123Краснодарский край | 50, 90, 150, 190, 750Московская область | 79Еврейская АО |

| 24, 84, 88, 124Красноярский край | 51Мурманская область | 83Ненецкий АО |

| 25, 125Приморский край | 52, 152Нижегородская область | 86, 186Ханты-Мансийский АО |

| 26, 126Ставропольский край | 53Новгородская область | 87Чукотский АО |

| 27Хабаровский край | 54, 154Новосибирская область | 89Ямало-Ненецкий АО |

| 28Амурская область | 55Омская область | 95Чеченская Республика |

| 29Архангельская область | 56Оренбургская область | |

Федеральные льготы.

От уплаты налога на автомобиль полностью освобождены автовладельцы, которые получили свой автомобиль с помощью органов социальной защиты. А значит, вне зависимости от того, где вы проживаете, если вы получили автомобиль с помощью соцслужб, вы вправе не платить за него налог.

Не являются объектом налогообложения:

…автомобили легковые с мощностью двигателя до 100 лошадиных сил (до 73,55 кВт), полученные (приобретенные) через органы социальной защиты населения в установленном законом порядке.

пп. 2 п. 2 ст. 358 НК РФ

Льгота распространяется только на легковые авто с мощностью до 100 л.с.

Автоналог для многодетных семей в Санкт-Петербурге и Ленинградской области

В Санкт-Петербурге многодетные родители полностью освобождаются от уплаты налога за 1 автомобиль до 150 л.с.

От уплаты налога освобождаются следующие категории граждан, зарегистрированных по месту жительства в Санкт-Петербурге:

один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи четырех и более детей в возрасте до 18 лет, — за одно транспортное средство, зарегистрированное на гражданина указанной категории, при условии, что данное транспортное средство имеет мощность двигателя до 150 лошадиных сил включительно.

ст. 4-1 Закон Санкт-Петербурга «О транспортном налоге»

В Ленинградской области работают те же правила — многодетный родитель имеет право не платить автоналог за одну машину до 150 л.с.

От уплаты налога освобождаются:

один из родителей (усыновителей), опекунов (попечителей), имеющих в составе семьи трех и более детей в возрасте до 18 лет, — за одно транспортное средство (легковой автомобиль с мощностью двигателя не более 150 лошадиных сил), зарегистрированное на гражданина указанной категории».

ст. 3 Закон Ленинградской области «О транспортном налоге»

в Санкт-Петербурге многодетной официально считается семья, в которой четверо несовершеннолетних детей, а в области — трое.

Как оформить многодетной семье льготу на транспортный налог

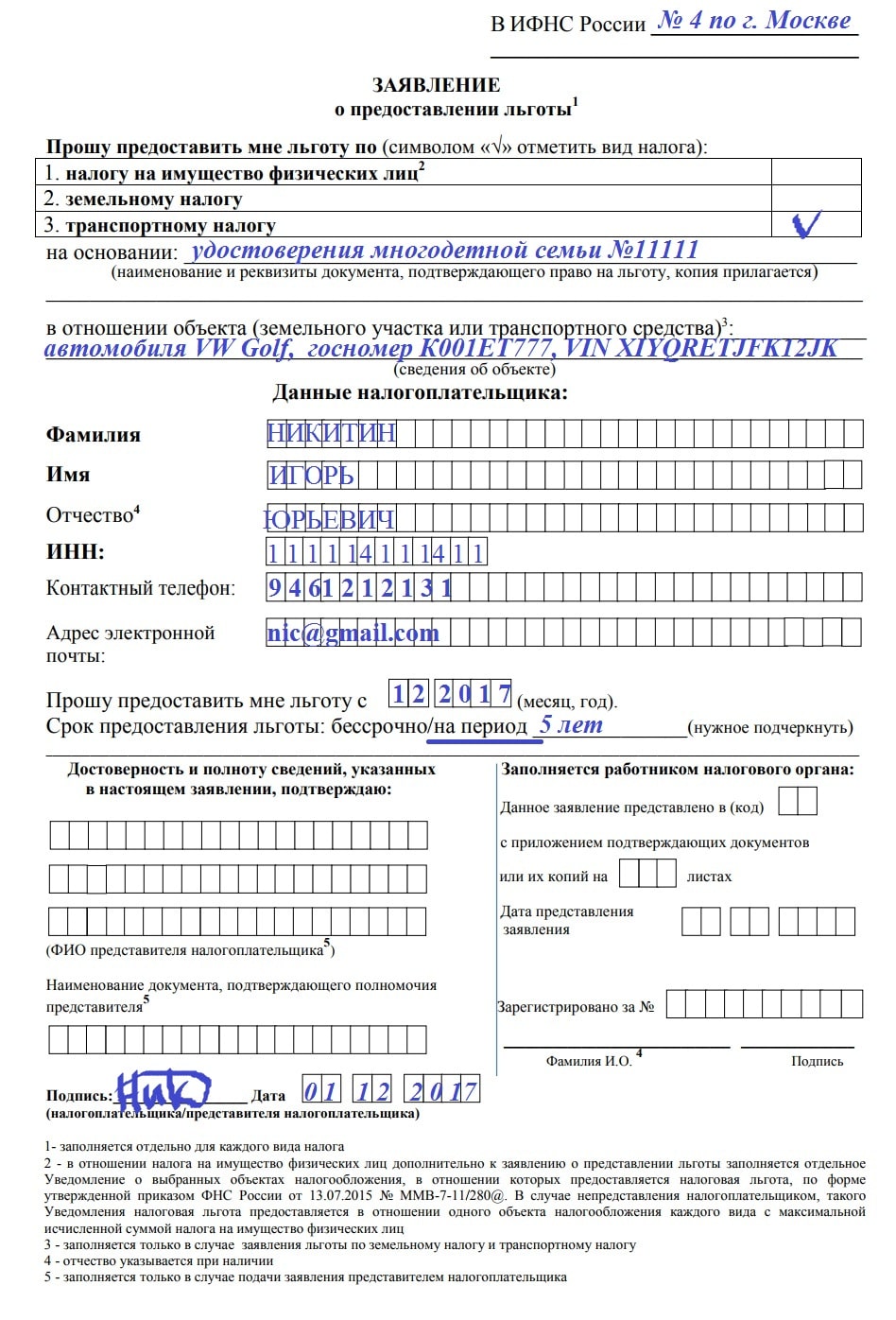

Чтобы получить право не выплачивать автоналог, следует обратиться в налоговую инспекцию по месту жительства лично (либо направить туда письмо) с заявлением на предоставление льготы. Скачать бланк заявления можно с сайта ФНС.

Как правильно заполнить образец заявления на льготу по транспортному налогу многодетным родителям:

1Справа вверху напишите полное наименование ИФНС, в которую собираетесь обратиться.

Если вы не знаете, какая инспекция обслуживает ваш район, вы можете ее определить с помощью сервиса сайта ФНС. Перейдите по ссылке, введите в форму ваш адрес и нажмите «Далее». Наименование и адрес налоговой инспекции вы найдете в блоке «Реквизиты».

2Поставьте галочку напротив «3. транспортному налогу».

3На основании — напишите «удостоверение многодетной семьи» и укажите его серию и номер.

4В отношении объекта — укажите данные автомобиля: марку, модель, госномер, ВИН-код.

5Напишите ваше Ф.И.О., номер ИНН, адрес электронной почты и номер телефона.

6Укажите период начала и конца действия льготы.

7Поставьте подпись и дату в строке в левой нижней части документа.

К заявлению следует приложить копию удостоверения (п.2) и документов на автомобиль (СТС, ПТС).

В некоторых случаях для получения льготы необходимо предоставить в налоговую и другие документы. Какие — вы можете узнать из 3-й колонке таблицы «Льготы» на нашем сайте.

Итак, в некоторых регионах России существуют льготы по дорожному налогу для многодетных родителей. Чтобы получить право не платить налог, следует обратиться в налоговую с заявлением и копиями необходимых документов.

Юридическая консультация Получите квалифицированную помощь прямо сейчас! Наши адвокаты проконсультируют вас по любым вопросам вне очереди! Дата обновления: 18 октября 2017 г. 10 из 10 Проголосовало 2 Анна Георгиевна

Анна Георгиевна

Помощник главного юриста, активный практикующий юрист и постоянный член нашей команды. Высшее профессиональное образование (юриспруденция). Активный консультант службы поддержки по телефону. Специализация — гражданское право.