Содержание

- Способы передачи АП

- Можно ли отменить передачу прав на инт.собственность

- Способы передачи исключительного права

- Лицензионный договор о передаче прав на интеллектуальную собственность

- Передача прав на объекты интеллектуальной собственности

- Правила передачи прав

- Передача прав на какие объекты интеллектуальной собственности возможна

- Какие различают формы передачи объектов интеллектуальной собственности

- Какой заключать договор передачи прав интеллектуальной собственности

- Какие особенности имеет каждый из видов договора передачи интеллектуальной собственности

- Зачем составлять акт передачи интеллектуальной собственности

- Какие существуют условия передачи прав на интеллектуальную собственность

- Права на объекты интеллектуальной собственности

Способы передачи АП

Перед тем как начать изучать способы передачи авторских полномочий, мы хотим отметить, что допускается передавать только ИП (исключительное право), остальные являются неотчуждаемыми и передаваться не могут.

Без заключения договора

Авторство может передаваться наследственным путем или вследствие реорганизации юридического лица. Если говорить о наследовании, то все просто. Согласно статье 128 ГК РФ, когда умирает наследодатель, все его имущество переходит к наследникам, в том числе и АП. Но оно ограничено по сроку действия и является действительным 70 лет. То есть, если наследникам перешло какое-либо произведение после того, как автор умер, они могут использовать его семьдесят лет, после чего оно станет общенародным достоянием.

Реорганизация предполагает прекращение действия старого юридического лица и образование нового. Авторство передается вновь образованному юридическому лицу. Если происходит слияние нескольких акционерных обществ, созданный новый субъект получает права на коммерческое обозначение или товарный знак.

Договорной способ

Составляется авторский договор о передаче исключительных прав, другому лицу предоставляется разрешение использовать продукт правообладателя, то есть, автор передает ИП, а тот кто его получает оплачивает определенную денежную сумму, оговоренную в соглашении. На сегодняшний день в Российской Федерации существует три вида таких соглашений:

- Договор об отчуждении исключительного права.

- Лицензионный договор.

- Контракт авторского заказа.

Давайте подробно рассмотрим каждый из них.

Лицензионный договор

С ним имели дело многие. Практический каждый гражданин устанавливает на свой компьютер программы и игры, перед началом процесса инсталляции он обязательно ставит галочку, что согласен с лиц. соглашением. В нем указано, как можно использовать игру или софт, зачастую разрешается пользоваться ими в личных целях, а также запрещается копирование и распространение.

Лицензионный контракт или авторский договор о передаче неисключительных прав выделяет две стороны: владельца, именуемого лицензиаром и пользователя — лицензиата. Согласно гражданскому кодексу Российской Федерации, статье 1235 он должен соответствовать определенным требованиям, вот некоторые из них:

- Срок заключения может быть долгим, но есть условие: он не должен превышать срок действия ИП.

- Если происходит заключение соглашения лицензионного характера, то чаще всего это делается на платной основе, но нередко бывают и другие условия.

- Заключенный документ может стать недействительным. Подобное происходит, когда авторство теряет свою силу.

- Особое внимание уделяется произведению и способу, как разрешается его использовать.

- Лицензионное соглашение отнюдь не лишает владельца продукта прав на него, оно лишь предоставляет иным лицам возможность использовать продукт на условиях, прописанных в соглашении.

Отчуждение ИП

В случае отчуждения интеллектуальной собственности, условия сильно схожи с лицензионным соглашением, отличие в том, что владелец перестает им быть, лишается прав на свое произведение.

В случае отчуждения интеллектуальной собственности — владелец лишается прав на свое произведение

Договор авторского заказа

Суть такова, что заказчик делает автору заказ на какое-либо произведение и заключает с ним договор. Когда работа будет выполнена, то согласно ему ИП на произведение переходят заказчику. Однако чаще всего в таком договоре предусматривается оплата работы автора и только после этого заказчик становится владельцем продукта.

Подведем итоги: если между владельцем и иным лицом заключается лицензионное соглашение, то он не теряет ИП, а права, передаваемые по авторскому договору, считаются исключительными.

Важно! Когда две стороны заключают соглашение об отчуждении прав, создатель продукта или его владелец теряет ИП, то есть, более ему не принадлежит данный продукт, с этого момента им распоряжается другое лицо.

Можно ли отменить передачу прав на инт.собственность

Если заключается лицензионное соглашение, то ИП по прежнему остаются у автора. Если ИП были переданы по договору отчуждения, то вернуть их обратно возможно только, если приобретатель нарушил обязанности выплатить автору сумму, указанную в документе. Тогда автор имеет возможность через суд вернуть обратно права на интеллектуальную собственность. Также автор может в одностороннем порядке отказаться от договора и потребовать возместить связанные с этим затраты.

Обратите внимание! Действие соглашения будет прекращено спустя месяц с момента, как покупатель АП будет уведомлен, что автор отказался от контракта.

Если ИП были переданы по договору отчуждения, то вернуть их обратно возможно только, если приобретатель нарушил обязанности выплатить автору сумму, указанную в документе

Процесс передачи авторства другому лицу основывается на заключении специального соглашения. Это может быть лицензионное соглашение или контракт об отчуждении прав, все зависит от того в каких целях передается авторство. Теперь вы знаете, когда может понадобиться передать авторское право и как это происходит.

Обязательно детально ознакомьтесь с каждым видом соглашений, чтобы понимать какой и в каких случаях подходит, постарайтесь изучить все нюансы процесса передачи авторских полномочий.

Способы передачи исключительного права

Прежде чем углубиться в рассмотрение конкретных способов, обратим внимание читателя, что из всех групп интеллектуальных прав (с ними можно ознакомиться ) только исключительное может передаваться от одного лица к другому. Остальные являются неотчуждаемыми: например, если телефон изобрел А. Белл, то это право авторства сохраняется за ним навсегда: ни его наследники, ни иные лица не смогут считаться авторами.

Напомним также, что исключительное право действует в течение определенного срока, следовательно, только в этот временной промежуток оно может перейти к иным лицам. Например, такой объект, как произведение, может использоваться при жизни автора и на протяжении семидесяти лет после его смерти. По истечении этого срока правовая охрана и, соответственно, исключительное право прекращаются, произведение становится общенародным достоянием.

Итак, Гражданский кодекс РФ предусматривает два способа перехода: бездоговорный и договорный. Рассмотрим их подробнее.

Бездоговорный способ

Поскольку исключительное право является объектом гражданских прав (см. ст. 128 ГК РФ), к нему применяются такие институты гражданского права, как наследование и реорганизация юридического лица.

Наследование – это правоотношение, возникающее в момент смерти наследодателя и предполагающее переход всего имущества покойного к его наследникам. Будучи включенным в перечень статьи 128 ГК РФ, исключительное право наследуется в общем порядке. Так, после смерти автора произведения оно переходит к его наследникам, а значит, последние смогут в течение ограниченного срока (семьдесят лет) использовать это произведение.

Реорганизация юридического лица предполагает создание нового юридического лица вследствие слияния, присоединения, разделения, выделения, преобразования. Исключительными правами в таком случае будет обладать вновь созданное юридическое лицо. Так, например, при слиянии двух акционерных обществ в одно новый субъект считается правообладателем, например, коммерческого обозначения и товарного знака.

Договорный способ

Здесь основание – это договор на право использования интеллектуальной собственности, в силу которого одна сторона передает другой исключительное право, а другая, как правило, обязуется уплатить соответствующее вознаграждение.

Сегодня российское законодательство предусматривает два таких договора: лицензионный и договор об отчуждении исключительного права. Обе договорные конструкции предполагают переход прав на интеллектуальную собственность, однако они имеют существенные отличия. Рассмотрим подробнее.

Лицензионный договор о передаче прав на интеллектуальную собственность

Думается, что с этим договором хотя бы раз в жизни сталкивались все, и даже более того: многие еще и лично заключали его. Устанавливая компьютерную игру, мы ставим галочку, что согласны с лицензионным соглашением, тем самым соглашаясь со всем, что там сказано. В таких соглашениях очерчиваются пределы использования объекта интеллектуальной собственности (видеоигры): в основном, нам передается право использовать игру лишь в личных целях, а распространять ее копии запрещается.

Стороны лицензионного договора – это лицензиар (правообладатель) и лицензиат (тот, кто принимает права на объект). Основные требования изложены в статье 1235 ГК РФ, обратим внимание на наиболее важные среди них:

- Обязательность письменной формы;

- Регистрация перехода прав в тех случаях, когда изначально это право нуждалось в регистрации (например, в сфере патентного права);

- Возможность заключения договора на срок, который не превышает срок действия исключительного права на объект интеллектуальных прав;

- Если исключительное право прекращено, автоматически прекращается и договор;

- По общему правилу носит возмездный характер (т.е. лицензиат должен выплачивать вознаграждение), хотя предусмотреть можно также и безвозмездность;

- Обязательными условиями являются: предмет договора (т.е. то право, которое будет переходить к лицензиату), а также способы использования объекта интеллектуальной собственности;

- Исключительное право, несмотря на передачу, сохраняется у лицензиара (правообладателя).

Передача прав на объекты интеллектуальной собственности

Распоряжаться можно практически каждым объектом интеллектуальных прав, а возможные ограничения устанавливаются только законодательством. Например, отчуждение прав на фирменное наименование законом не допускается. Исходя из содержания части четвертой ГК РФ, выделим следующие, наиболее распространенные формы отчуждения прав:

- договор купли-продажи исключительного права – в этом случае первоначальный автор полностью уступает права на объект интеллектуальной собственности в обмен на вознаграждение;

- лицензионные договор – права передаются во временное пользование одному или нескольким лицам, при этом условия договора могут предусматривать возмездность и безвозмездность передачи, ограничение по территории использования и т.д.;

- открытая лицензия – каждое заинтересованное лицо может использовать интеллектуальный объект без дополнительного разрешения, однако при этом должны соблюдаться условия лицензии;

- публичное предложение о передаче прав – еще на стадии подачи заявки на патент автор предлагает заключить договор с первым обратившимся лицом (если в выдаче патента будет отказано, условия публичного предложения утрачивают силу).

На практике, наиболее часто права передаются по договору отчуждения или лицензионному соглашению. Оформление этих сделок возможно самостоятельно или через профессиональных специалистов патентных бюро и авторских агентств.

Правила передачи прав

Для передачи прав третьим лицам недостаточно просто оформить письменный договор, сделка должна быть отражена в сведениях реестра интеллектуальной собственности. Отчуждение исключительного права на интеллектуальную собственность будет происходить по следующему алгоритму действий:

- регистрация прав на объект, если это требуется законодательными нормами, получение свидетельства или патента;

- поиск покупателя – используются специализированные интернет-ресурсы, услуги профессиональных специалистов, прямые контакты с заинтересованными лицами;

- согласование всех существенных условий договора – стороны могут сами определять цену передаваемого права, в соглашение может предусматриваться обещание передачи объекта в будущем, и т.д.;

- оформление условий договора в виде двустороннего письменного документа (нотариальное удостоверение для этого не требуется);

- подача уведомления в службу Роспатента о совершенной сделке – обратиться с заявлением могут обе стороны или один из контрагентов, от этого будет зависеть состав представляемой документации;

- на основании уведомления в реестр интеллектуальных прав вносятся соответствующие сведения.

Без регистрации в службе Роспатента передача прав считается несостоявшейся.

Договор передачи прав содержит условия, которые оговорили сами стороны. В частности, для расчета цены договора могут использоваться данные по аналогичным сделкам, либо проводится экспертная оценка интеллектуального права.

Временное отчуждение прав на объект возможно путем заключения лицензионного договора. Для этого правообладатель должен придерживаться следующего алгоритма действий:

Передача прав на какие объекты интеллектуальной собственности возможна

Передача интеллектуальной собственности происходит умозрительно. Разумеется, в реальности невозможно передать то, что не имеет материального выражения. Само понятие интеллектуальной собственности включает в себя не только результаты интеллектуальной деятельности, но также и средства индивидуализации.

Все объекты интеллектуальной собственности испытывают потребность в правовой охране. В число таких объектов входят:

- произведения науки, литературы и искусства;

- программы для электронных вычислительных машин;

- базы данных;

- исполнения;

- фонограммы;

- сообщение в эфир или по кабелю радио- или телепередач;

- изобретения, полезные модели, промышленные образцы;

- секреты производства (ноу-хау);

- фирменные наименования;

- товарные знаки и знаки обслуживания;

- наименования мест происхождения товаров;

- коммерческие обозначения;

Интеллектуальные права на подлежащие охране объекты бывают имущественными и не имущественными. К первым относятся исключительные права на объекты интеллектуальной собственности, которые позволяют их обладателю получать выгоду, пользу от владения такими правами. Эта выгода выражается в конкурентном преимуществе, в возможности извлечения прибыли путем грамотного использования объекта интеллектуальной собственности. Но гражданский кодекс предусматривает и такие конструкции как право следования, право доступа к объекту интеллектуальной собственности, а также многие другие, которые не укладываются в рамки исключительных имущественных прав.

Обладатель исключительного права на результат интеллектуальной деятельности (РИД) или на средство индивидуализации (СИ) не ограничен в способах использования такого своего права. Ему доступна и передача интеллектуальной собственности. При этом и граждане, и юридические лица могут осуществлять исключительные права самостоятельно либо передавать третьим лицам только в рамках действующего законодательства. Неудивительно, что правообладатель может не только разрешать другим лицам использование РИД и СИ, но и запрещать их использование, и даже запрещать доступ к объекту права – и это легитимная мера защиты своих законных прав. При этом по умолчанию одновременное отсутствие разрешения и запрета трактуется как запрет.

Обладателем исключительного права становится любое лицо, в установленном порядке получившее свидетельство о регистрации своего товарного знака либо патент на изобретение, полезную модель или промышленный образец. Гражданское законодательство очерчивает объем понятия «исключительное право» на РИД:

- возможность изготовления, продажи, использования, перемещения на территорию страны товара, в создании которого применяется тот или иной РИД (изобретение, полезная модель, промышленный образец);

- возможность производства продукции с применением технологии, методики, способа, на которые в установленном порядке получены патенты. В целях защиты запатентованной методики изготовления товаров законом установлено следующее правило: любой товар, идентичный произведенному запатентованным способом, по умолчанию также считается произведенным подлежащим защите способом, пока не будет в судебном порядке доказано обратное;

- возможность использования устройства, работа которого подразумевает осуществление защищенной патентом технологии, способа эксплуатации;

- совершение каких-либо манипуляций с применением способа, подлежащего патентной охране;

Гражданский кодекс РФ устанавливает аналогичные ограничения для отношений, связанных с использованием товарного знака:

- только правообладателю ТЗ принадлежит исключительное право его использования любым не противоречащим закону способом. Именно в силу этого единоличного режима использования право считается исключительным. Использование не ограничивается применением в рамках собственного бизнеса, но включает в себя и передачу интеллектуальной собственности, а именно товарного знака, а также его полное отчуждение;

- главной целью существования товарного знака является индивидуализация собственной продукции либо осуществляемых работ, оказываемых услуг. Нанесение товарного знака, право на который зарегистрировано в установленном законом порядке, закрепляет коммерческую выгоду от продажи такого товара за правообладателем;

Какие различают формы передачи объектов интеллектуальной собственности

Статья 1229 Гражданского кодекса Российской Федерации в пункте первом декларирует исключительное право использования объекта интеллектуальной собственности (ОИС) за его обладателем. Пользоваться правом он может по своему усмотрению с одним лишь условием – не выходить за рамки закона. И если границы дозволенного нормами права не нарушаются, правообладатель может распоряжаться ОИС любым разрешенным способом либо позволить какому-то иному лицу использование ОИС путем передачи интеллектуальной собственности.

Результаты интеллектуальной деятельности (объекты интеллектуальной собственности) могут быть переданы различными способами, условно их можно разделить на группы: коммерческие и некоммерческие. Каждый из них обладает характерной для него методологией и набором средств осуществления. В частности, некоммерческие способы оперируют некоммерческими средствами реализации – взаимодействие происходит на уровне обмена или передачи научно-технической информации либо на уровне сотрудничества.

Формой передачи практически всегда выступает договор – то есть соглашение нескольких лиц о порядке возникновения, изменения и прекращения прав и обязанностей между ними (пункт 1 статьи 420 ГК РФ).

Каждый договор содержит существенные условия, без которых он не мог бы существовать. В первую очередь это условия о предмете договора, во вторую – сроки и стоимость исполнения. В любом договоре должны быть зафиксированы его участники, а также права и обязанности, которые они принимают на себя добровольно для достижения своих целей. Большинство договоров содержит нормы об ответственности за нарушение его условий, однако при их отсутствии ответственность регулируется нормами Гражданского кодекса Российской Федерации. Часть договоров признается заключенными при соблюдении простой письменной формы, для других же необходима регистрация в установленном государством порядке (договор уступки прав, передачи лицензии).

Передача интеллектуальной собственности может осуществляться и без договора. Так, исключительные права могут приобретаться в порядке наследования и реорганизации юридического лица, обращения взыскания на имущество лица, являющегося обладателем ОИС. Например, право на произведение литературы, искусства, являясь исключительным, переходит по наследству к правопреемникам. В порядке наследования может переходить также исключительное смежное право на исполнение.

Универсальное правопреемство совершается при реорганизации юридического лица, документально оно выражается в подписании передаточного акта (слияние, преобразование, поглощение) или разделительного баланса (разделение, выделение). Согласно этим документам правопреемники получают и права, и обязанности в отношении всех контрагентов первоначальной организации (статья 59 ГК РФ). В таком же порядке происходит и передача интеллектуальной собственности к правопреемникам.

Право распоряжения ОИС включает также возможность использования их в качестве предмета залога, внесение в уставной либо складочный капитал хозяйственного общества (товарищества). Образуя совместное предприятие либо товарищество для совместной деятельности, его участники вносят посильные вклады для создания базы, финансового стержня нового юридического лица. И в качестве вкладов могут быть использованы не только деньги, имущество и ценные бумаги, но и исключительные права, которые имеют экономическую ценность (пункт 1 статьи 66.1 ГК РФ, статья 1042 ГК РФ).

Какой заключать договор передачи прав интеллектуальной собственности

Лицензионный договор выступает основанием для передачи прав на такие ОИС как патенты, товарные знаки. В рамках данного соглашения правообладатель (лицензиар) предоставляет лицензиату право использования принадлежащих ему результатов интеллектуальной деятельности в определенном объеме.

Договор об отчуждении исключительного права является соглашением, по которому исключительное право на РИД или СИ передается от правообладателя правопреемнику (приобретателю) в полном объеме. Исключительное право передается целиком, а не в части.

Договор коммерческой концессии – соглашение, на основании которого правообладатель предоставляет определенному пользователю право использования в коммерческой деятельности совокупности исключительных прав (сюда обязательно включается товарный знак и знак обслуживания, секрет производства и фирменное наименование). Передача прав может осуществляться на срок или бессрочно, но обязательно на возмездной основе.

Все договоры, которые связаны с передачей интеллектуальной собственности либо отчуждением объектов интеллектуальной собственности, обладают большим количеством спорных моментов. Они относятся к наиболее сложным гражданско-правовым договорам. В большей степени сложность обусловлена тем, что объектами выступают не предметы материального мира, а результаты интеллектуальной деятельности, которые можно лишь условно зафиксировать на материальных носителях. Их невозможно потрогать, и тем сложнее урегулировать связанные с ними правоотношения. К тому же нередко исключительные права не просто отчуждаются, а передаются для использования третьими лицами в определенных рамках и по определенным правилам.

Какие особенности имеет каждый из видов договора передачи интеллектуальной собственности

Чаще всего в гражданском деловом обороте используются такие формы передачи прав на результаты интеллектуальной деятельности:

- договоры авторского заказа;

- лицензионные договоры;

- договоры отчуждения исключительного права;

Договор авторского заказа – соглашение, по которому автор создает произведение литературы, искусства или науки согласно требованиям заказчика, передавая ему права использования созданного произведения. Для этого автор фиксирует свое произведение на одном из материальных носителей (статья 1288 ГК РФ). Договор обязательно заключается в двустороннем порядке, а о вознаграждении либо отсутствии такового стороны вправе договариваться по своему усмотрению.

Подобный договор может предусматривать отчуждение исключительных прав на созданные произведения либо переход части исключительных прав на использование произведения. Но может и не предусматривать никакой передачи и отчуждения вовсе.

Лицензионный договор – форма предоставления лицензиаром права лицензиату на частичное, ограниченное соглашением использование результатов интеллектуальной деятельности либо средств индивидуализации. Получатель права несет ответственность за использование предоставленного права в соответствии с условиями договора. Данное двустороннее соглашение содержит указание на перечень передаваемых в рамках исключительного права правомочий. И если какие-то варианты использования исключительного права не поименованы в договоре, по умолчанию считается, что лицензиар не разрешил их осуществление.

Важнейшее правило лицензионного договора – пользоваться исключительным правом можно только перечисленными договором способами. Все, что не разрешено делать с правом на РИД лицензиара, считается запрещенным. Для данного соглашения важна квалифицированная письменная форма.

Что касается лицензий, получаемых при использовании компьютерных программ или баз данных, то в силу их особенностей, договор заключается в иной форме. Соглашение достигается путем присоединения пользователя к тем условиям, которые правообладатель изложил в приобретенном экземпляре программы или базы данных. Пользователь не сможет завершить установку продукта на компьютер без «подписания» такого договора. Начало пользования лицензионным продуктом обозначает согласие с договором. Письменная форма здесь не требуется.

Необходимость регистрировать лицензионный договор возникает в зависимости от его предмета. Заключенный в отношении прав на результаты интеллектуальной деятельности или средства индивидуализации, которые были зарегистрированы на основании статьи 1232 Гражданского кодекса РФ, договор о предоставлении лицензии также подлежит государственной регистрации. Без таковой соглашение просто не будет считаться действительным.

Лицензиаром, то есть лицом, которое по договору предоставляет часть полномочий по использованию ОИС лицензиату – правополучателю, может быть только законный обладатель исключительного права.

К существенным относят те условия договора о предоставлении лицензии, которые определяют его предмет и способы использования ОИС. Чтобы обозначить предмет, нужно поименовать РИД или СИ, в отношении которых заключается договор. Право передачи интеллектуальной собственности должно быть подтверждено ссылкой на документ, удостоверяющий право лицензиара заключать такой договор (свидетельство или патент). К перечислению способов использования также нужно отнестись внимательно, потому что все, что не упомянуто в договоре, будет считаться запрещенным лицензиаром.

По умолчанию договор о выдаче лицензии является возмездным, если его безвозмездность не установлена самим договором. Будьте внимательны, при отсутствии указания в договоре на его безвозмездный характер, нужно обязательно указать на размер вознаграждения, в противном случае договор является незаключенным. Потому что порядок выплаты вознаграждения и его размер – это одно из существенных условий договоров данного вида.

А вот территория, на которой будет осуществлять свою деятельность лицензиат, используя полученную лицензию, напротив, к существенным условиям не относится. В том случае, если в условиях договора территориальные рамки действия лицензии не очерчены, считается, что лицензиар позволил лицензиату осуществлять свои права на всей территории Российской Федерации.

Лицензионный договор никогда не бывает бессрочным. И даже если в договоре нет упоминаний о сроке его действия, право пользования лицензией не может длиться дольше, чем действует само исключительное право на РИД или СИ.

Без упоминаний о сроке договор считается заключенным на пять лет. Если лицензионный договор оформляется для использования одного произведения в составе другого сложного произведения, то он считается заключенным на весь срок действия исключительного права и на всей территории его действия (при отсутствии в самом договоре указаний на конкретную территорию и срок).

Поскольку несогласованность существенных условий влечет недействительность договора, крайне важно согласовать в договоре на предоставление лицензии те условия, которые считаются для него существенными по закону (предмет, способы использования, сумма вознаграждения и порядок выплаты – в случае возмездности), а также те условия, которые стороны сами сочли существенными. При отсутствии такого согласования ФИПС откажет в регистрации договора.

Если в лицензионном договоре имеется согласие лицензиара на заключение сублицензионного договора, лицензиат может предоставить часть своих прав на использование РИД или СИ иным лицам. Но по такому договору лицензиат не вправе предоставлять более широкий круг прав, чем тот, который был предоставлен ему самому.

В рамках правового поля, регулируемого Гражданским кодексом РФ, могут действовать лицензионные договоры таких видов:

- передача интеллектуальной собственности подразумевает предоставление лицензиаром прав использования результата интеллектуальной деятельности или средств индивидуализации неограниченному количеству лицензиатов – простая, неисключительная лицензия;

- передача интеллектуальной собственности осуществляется от одного лицензиара к одному лицензиату, который в дальнейшем не имеет права заключать сублицензионные договоры – исключительная лицензия;

Если в договоре нет упоминаний об исключительности предоставляемого права, то лицензия по умолчанию считается простой (неисключительной).

Каким бы ни был договор и вид передаваемой лицензии, по закону не допускается запрещать автору в дальнейшем производить аналогичные результаты интеллектуальной деятельности и отчуждать их другим лицам. И если даже в какой-либо лицензионный договор будут включены подобные условия, они будут считаться ничтожными.

Кроме передачи интеллектуальной собственности на условиях предоставляемой лицензии, существует еще вариант полного отчуждения по договору об отчуждении исключительного права. Участниками договора являются обладатель исключительного права, именуемый правообладателем, и его приобретатель. Такие договоры обычно заключаются между авторами произведений литературы, искусства, науки, технических достижений и иными лицами, которые хотят использовать такие объекты интеллектуальной собственности в коммерческих целях.

Договор об отчуждении исключительного права должен быть заключен в простой письменной форме. Но если объектом выступают изобретения, полезные модели, промышленные образцы, селекционные достижения, зарегистрированные в установленном порядке топологии интегральных микросхем и программы для ЭВМ, базы данных, товарные знаки, то такой договор обязательно подлежит государственной регистрации. В противном случае он будет считаться незаключенным.

Момент перехода прав по соглашению на передачу интеллектуальной собственности зависит от обязанности зарегистрировать договор. При наличии таковой права у приобретателя появляются только после регистрации в уполномоченном государственном органе, а при отсутствии – приобретатель становится полномочным лицом уже в момент заключения договора.

При нарушении условий договора на передачу интеллектуальной собственности наступают неблагоприятные последствия для нарушившей стороны. Наиболее распространенным нарушением является неисполнение приобретателем обязанности по уплате вознаграждения. В случае подобного нарушения правообладатель может подать в суд, чтобы потребовать взыскания неоплаченного вознаграждения и перевода прав приобретателя на себя. Кроме прекращения использования прав на РИД или СИ для приобретателя могут наступить неблагоприятные финансовые последствия в виде возмещения убытков.

Обязанность возмещения убытков в полном размере возникает при отсутствии существенного нарушения договора. Если же договор нарушен существенно – этот факт станет основанием для его расторжения. Существенным является такое нарушение договора, которое влечет неблагоприятные последствия для пострадавшей стороны. Настолько неблагоприятные, что она во многом лишается того, на что рассчитывала в момент заключения договора.

Договор об отчуждении исключительного права, как и лицензионный договор, по умолчанию является возмездным. И если в нем нет упоминаний о безвозмездности, тогда обязательно должно быть указание на цену либо порядок ее определения (пункт 3 статьи 424 Гражданского кодекса не используется в данной ситуации). При отсутствии специальных упоминаний о том, что право на РИД или СИ отчуждается безвозмездно, а также порядка определения цены, договор считается возмездным и незаключенным, так как в нем не содержится существенное его условие – цена.

В вопросе согласования условия о цене договор об отчуждении не отличается от лицензионного. Но неизменным его отличием является тот факт, что передача интеллектуальной собственности осуществляется не в части, а целиком. И не на время, а постоянно – то есть на весь срок действия правовой охраны исключительного права и на всей территории охраны.

Грамотно заключенные договоры являются основой для благополучного развития бизнеса и отсутствия судебных тяжб, способных нанести серьезный вред деловой репутации.

Зачем составлять акт передачи интеллектуальной собственности

Передача интеллектуальной собственности документально оформляется актом приема-передачи.

Несмотря на то, что исключительное право на результат интеллектуальной деятельности или на средство индивидуализации переходит при подписании сторонами договора об отчуждении (либо после регистрации передачи в государственном органе в определенных случаях), если соглашением не предусмотрено иное (статья 1234 ГК РФ), для последующего использования права нужно иметь такое доказательство передачи как приемо-передаточный акт.

Акт приема-передачи обязательно должен быть оформлен в письменном виде, выражен на бумажном носителе в двух экземплярах, каждый из которых будет равен другому по своей юридической силе. Такой акт считается неотъемлемой частью заключенного договора. Кроме того, акт приема-передачи интеллектуальной собственности является первичным документом бухгалтерского учета, с помощью которого организация подтвердит свои расходы на приобретение ОИС.

Унифицированной формы акта приема-передачи исключительных прав не существует, форма составления его не регламентирована.

Акт можно составить в любом виде по своему усмотрению, но в деловой практике принято, чтобы в нем были прописаны:

- наименование документа, дата и место его составления;

- сведения о сторонах: Ф. И. О. представителя и основания полномочий, реквизиты;

- ссылка на основной договор, в соответствии с которым составлен акт приема-передачи интеллектуальной собственности;

- информация о передаваемых исключительных правах на результат интеллектуальной деятельности или средство индивидуализации;

- информация о документах, которые передаются одновременно с передачей исключительных прав;

- необязательно, но желательно указать в акте на размер вознаграждения, получаемого по договору;

Подписывая акт, стороны свидетельствуют об отсутствии взаимных претензий.

Какие существуют условия передачи прав на интеллектуальную собственность

Здесь неоднократно упоминалось о процедуре государственной регистрации передачи интеллектуальной собственности в Патентном ведомстве.

Подробно порядок госрегистрации урегулирован Правилами государственной регистрации распоряжения исключительным правом на изобретение, полезную модель, промышленный образец, товарный знак, знак обслуживания, зарегистрированные топологию интегральной микросхемы, программу для ЭВМ, базу данных по договору и перехода исключительного права на указанные результаты интеллектуальной деятельности без договора, утвержденными постановлением Правительства Российской Федерации от 24 декабря 2015 года № 1416.

Соблюдение Правил является основанием для принятия заявления на регистрацию и совершению процедурных действий по данному заявлению.

- форма заявления установлена Правилами;

- в заявлении указываются сведения о правообладателе, предмете договора – конкретном перечне исключительных прав. Если регистрируется соглашение об изменении или расторжении договора, нужно также индивидуализировать предмет (указать номер патента либо свидетельства, срок действия исключительного права и объем его правовой охраны). Все эти сведения должны соответствовать тем, что уже зафиксированы в реестрах ОИС;

- заявление сопровождается предусмотренными Правилами документами процедурного характера;

- прикладываемые документы должны недвусмысленно свидетельствовать о переходе исключительных прав;

- передаваемые исключительные права не выходят за рамки возможностей правообладателя и правоприобретателя;

- при отчуждении исключительного права не имеется ни малейшей вероятности того, что это действие совершается с целью введения в заблуждение потенциального покупателя либо изготовителя товара;

В пункте 17 Правил указаны основания, которые могут стать причиной для отказа в регистрации:

- отсутствие сведений об уплате госпошлины, предусмотренной законом;

- отсутствие ответа на уведомление Федеральной службы по интеллектуальной собственности о нарушении требований к подаваемым документам. Если в течение трех месяцев нарушения не устраняются, заявителя ожидает отказ;

- нарушение одного из вышеперечисленных пунктов Правил подачи документов на госрегистрацию;

Вынесет ли уполномоченный орган отказ заявителю либо завершит процедуру регистрации передачи права — об этом заявитель будет уведомлен. Письменное сообщение направляется по почте по адресу, который заявитель сообщил в своем заявлении. Отправка уведомления должна произойти в срок не позднее 45 рабочих дней со дня поступления на регистрацию документов заявителя. Иными словами, вся государственная регистрация осуществляется в 45-дневный срок, исключая ситуации, когда госорган обращается к заявителю с просьбой направить дополнительные документы и предоставляет ему для этого дополнительный срок. При непоступлении таких документов Федеральная служба по интеллектуальной собственности выносит отказ. В случае исправления недостатков, допущенных при подаче документов, ФИПС регистрирует передачу интеллектуальной собственности в срок не более 45 рабочих дней с момента получения дополнительных документов.

Права на объекты интеллектуальной собственности

Компания «Гарант» провела очередной Всероссийский онлайн-семинар, который был посвящен налогообложению объектов интеллектуальной собственности (ОИС). Перед аудиторией выступил менеджер компании «Делойт и Туш Риджинал Консалтинг Сервисис Лимитед» (Deloitte), доцент кафедры административного права юридического факультета МГУ им. М.В. Ломоносова, кандидат юридических наук Алексей Валерьевич Сергеев.

Первая часть онлайн-семинара была посвящена вопросам, связанным с налоговыми рисками, которые возникают в связи с использованием объектов интеллектуальной собственности. Алексей Сергеев рассказал, насколько серьезны данные риски, и разобрал некоторые способы их снижения, пользуясь последними разъяснениями Минфина России и ФНС России, а также конкретными примерами из судебной практики.

Гражданско-правовые основы

1 января 2008 года вступила в действие часть 4 Гражданского кодекса, которая регулирует гражданско-правовые вопросы, связанные с использованием объектов интеллектуальной собственности. Данные изменения косвенно связаны и с налоговыми аспектами.

В результате нововведений некоторые определения исчезли из Гражданского кодекса, но остались в Налоговом кодексе, например понятие авторского договора. Особое внимание хотелось бы обратить на то, что статьей 1226 Гражданского кодекса права на объекты интеллектуальной собственности отнесены к имущественным правам. Соответственно, везде, где в Налоговом кодексе упоминаются имущественные права, следует подразумевать и объекты интеллектуальной собственности. Ниже мы более подробно рассмотрим отдельные положения части 4 Гражданского кодекса.

Остановимся на некоторых базовых понятиях Гражданского кодекса, имеющих отношение к интеллектуальной собственности.

Гражданским кодексом определены 16 видов объектов интеллектуальной собственности1. Их можно сформировать в группы. К первой группе относят авторские (произведения науки, литературы, искусства, программы для ЭВМ) и смежные (фонограммы, исполнения и т. д.) права; ко второй — патентные права (изобретения, полезные модели, промышленные образцы); к третьей — средства индивидуализации юридических лиц, товаров, работ, услуг (товарные знаки и знаки обслуживания, фирменные наименования, коммерческое обозначение); к четвертой — иные объекты интеллектуальной собственности (селекционные достижения, ноу-хау и т. д.). Очень важный гражданско-правовой момент связан со способом распоряжения правами на ОИС. Как показывает практика, любые налоговые проблемы в подавляющем большинстве случаев возникают именно тогда, когда налогоплательщик пытается распорядиться данными правами. С принятием части 4 Гражданского кодекса закреплены типизированные формы распоряжения правами на интеллектуальную собственность, которые действуют в отношении всех ее объектов. Фактически это 2 основные формы: договор на отчуждение исключительного права и лицензионный договор.

Договор на отчуждение исключительного права предполагает полную передачу прав на интеллектуальную собственность. При этом передающая сторона полностью теряет какие-либо права на передаваемый объект. По лицензионному же договору мы передаем права на использование ОИС определенным образом, оставаясь при этом собственником данного объекта. Лицензия может быть как исключительной (правообладатель имеет право передавать права на ОИС иным лицам), так и неисключительной (т. е. правообладатель может заключать лицензионные договоры неограниченное количество раз и с другими лицами). Причем не нужно путать отношения в части договора на отчуждение исключительного права и лицензионного договора на передачу исключительной лицензии, так как в первом случае мы лишаемся права обладания ОИС, а во втором — остаемся владельцем таких прав.

Не забудем и очень важные формальные моменты. Договор на отчуждение исключительного права, лицензионный договор, сублицензионный договор, заключенные не в письменной форме, являются ничтожными. Такие договоры зачастую требуют государственной регистрации в соответствии с гражданским законодательством. Без нее они недействительны. В лицензионном договоре обязательно должна быть отражена форма использования передаваемого права. Так, например, относительно товарного знака форма использования может быть определена как проставление данного знака на упаковке или упоминание его в рекламе продукции и т. д.

Налоговые споры, связанные с правом на товарные знаки

Растет количество судебных разбирательств, где проверяющие предъявляют претензии к расходам на приобретение объектов интеллектуальной собственности. Причем наибольшее количество налоговых споров сегодня связано с правами на товарные знаки.

Прошли те времена, когда для налогового инспектора плата за использование товарного знака или плата за использование патента (роялти) была чем-то экзотическим. Сегодня ситуация прямо противоположная. У налоговиков сложилось достаточно устойчивое мнение, что, например, плата за товарный знак — это фактически способ перераспределения денежных потоков в рамках компаний одной группы. Именно поэтому тема налоговых споров, связанных с объектами интеллектуальной собственности, очень актуальна. А значит, нужно быть всегда готовым к дискуссии с проверяющими.

Ситуация с правами на товарные знаки усугубляется тем, что в данном случае договорами о передаче права интеллектуальной собственности предусмотрены, как правило, довольно значительные суммы. Исключение налоговиками по каким-то причинам этих сумм из состава налоговых расходов приводит к плачевным последствиям для налогоплательщика.

Обращаю ваше внимание, что договоры, связанные с передачей права на товарный знак (лицензионные или об отчуждении исключительного права), подлежат обязательной регистрации в Роспатенте. Если такая регистрация отсутствует, то налоговики посчитают расходы, связанные с приобретением права на товарный знак, документально не подтвержденными и не соответствующими критериям статьи 252 Налогового кодекса.

Относительно данной группы споров нужно сказать, что в 2008 году судебная практика в большинстве случаев складывалась в пользу налогоплательщика. Вывод судей: гражданско-правовые пороки сделки никак не сказываются на ее налоговых последствиях. Например, если договор не зарегистрирован в Роспатенте, но фактически права на товарный знак были переданы и платежи за него действительно перечислялись, то оспорить данные расходы нельзя. Такая позиция высказывалась и ВАС РФ2, который неоднократно подчеркивал, что нарушение иных, не налоговых отраслей законодательства не должны влиять на налоговые последствия, за исключением случаев, которые прямо предусмотрены Налоговым кодексом. Однако, чтобы сэкономить свое время и сберечь усилия, регистрацию делать нужно, тем более что процедура эта не сложная. Тем организациям, в которых проверка уже началась, а регистрация договора отсутствует, можно посоветовать незамедлительно направить необходимые для регистрации документы в Роспатент с целью получить оттуда соответствующее уведомление о получении документов. Впоследствии ссылка на то обстоятельство, что шаги, направленные на госрегистрацию договора, налогоплательщиком уже предприняты, могут избавить от дополнительных претензий со стороны проверяющих.

В Гражданском кодексе закреплен принцип исчерпания прав на ОИС. Согласно ему после введения товара, маркированного товарным знаком, в гражданский оборот правообладателем или с его согласия дальнейшая реализация такого товара допускается без разрешения правообладателя и выплаты вознаграждения.

Именно с принципом исчерпания права на товарные знаки и связана отдельная категория налоговых споров. В качестве примера приведу очень показательное судебное дело, где налогоплательщиком использовалась модель разделения сбыта и производства продукции в разных юридических лицах, характерная сегодня для многих организаций3.

Итак, иностранная компания — обладатель исключительных прав на товарные знаки по лицензионному договору передает российской компании — дистрибьютору определенные права на товарные знаки. Ставка по данному договору составляет от 4 до 10 процентов в зависимости от товарного знака. У российской компании — дистрибьютора своих производственных мощностей нет, поэтому права на товарные знаки она передает производителю по сублицензионным договорам. Ставка по сублицензионным договорам составляет уже 0,1 процента. Впоследствии 100 процентов произведенной продукции компания-производитель поставляет российской компании — дистрибьютору, который и распространяет ее неограниченному числу покупателей в России.

Что в первую очередь привлекает внимание проверяющих? Конечно, огромная разница в ставках по лицензионным и сублицензионным договорам. Проверяющие приходят к выводу, что лицензионные права дистрибьюторской компании просто не нужны, поскольку фактически права на товарные знаки использует производитель. При этом проверяющие ссылаются на принцип исчерпания прав на товарный знак, указывая, что в гражданский оборот товары, маркированные товарными знаками, вводит производитель на этапе продажи всей произведенной продукции дистрибьютору. Для дальнейшего распространения этих товаров права на товарные знаки дистрибьютору просто не нужны. Таким образом, дистрибьютор в части разницы ставок по лицензионным и сублицензионным договорам несет расходы по уплате роялти в пользу третьего лица (производителя). Кроме того, операции по сублицензированию из-за разницы в ставках являются заведомо убыточными. Исходя из этого, налоговый орган сделал вывод, что расходы на уплату роялти экономически не оправданы и направлены только на занижение базы по налогу на прибыль и НДС, что не соответствует положениям статьи 252 Налогового кодекса.

В данном судебном разбирательстве налогоплательщик проиграл дело в части налога на прибыль, понеся значительные финансовые потери. Налоговики представили все вышесказанное как схему, направленную на уклонение от налогообложения и получение необоснованной налоговой выгоды. Нужно отметить, что налогоплательщик смог отстоять свою позицию в части правомерности учета вычетов по НДС в ВАС РФ4. Таким образом, риск по НДС теперь может быть оценен как незначительный, а риск по налогу на прибыль высок.

О.А. Москвитин,

служба Правового консалтинга ГАРАНТ,

заместитель руководителя отдела поддержки пользователей

Как правило, продавцы дисков с программным обеспечением не заключают отдельного письменного лицензионного (сублицензионного) договора со своими покупателями. Это влечет за собой налоговые риски для продавцов, о которых говорится в ряде писем Минфина России (от 21.02.2008 N 03-07-08/36, от 19.02.2008 N 03-07-11/68). Насколько обоснованна позиция финансового ведомства? Согласно статье 1286 Гражданского кодекса передача права использования программы для ЭВМ осуществляется путем заключения лицензионного договора. В момент передачи диска заключения договора, а следовательно, и передачи прав не происходит. Более того, текст «оберточной» лицензии, как правило, связывает пользователя и создателя программы. Но торговец дисками очень часто создателем программы (первым правообладателем) не является. В связи с этим трудно говорить о заключении «оберточного» лицензионного (сублицензионного) договора между продавцом и пользователем. Продавец может выступать лишь представителем правообладателя (посредником). Поэтому полагаем, что для использования льготы, предусмотренной подпунктом 26 пункта 2 статьи 149 Налогового кодекса, продавцу программ следует разработать сублицензионный договор и заключать его со своими покупателями. Сублицензионный договор должен предусматривать передачу пользователю не только права использования программы «по назначению» (ст. 1280 ГК РФ), но и каких-то других правомочий.

Очень часто у налогоплательщиков возникает вопрос, связанный с тем, нужны ли права на товарные знаки при импорте.

Да, нужны. Поскольку об этом прямо сказано в Гражданском кодексе. Ввоз товаров на территорию Российской Федерации является способом использования прав на товарные знаки5. Поэтому для того, чтобы ввезти на территорию России товары, маркированные товарным знаком, необходимо приобрести соответствующие права на товарные знаки. Данная позиция была поддержана и Конституционным Судом РФ в Определении от 22 апреля 2004 года N 171-О, где сказано, что запрещение такого способа использования товарного знака правообладателя, как ввоз маркированной таким знаком продукции на территорию России, направлено на соблюдение международных обязательств нашей страны в области охраны интеллектуальной собственности.

С вступлением в силу с 2008 года части 4 Гражданского кодекса реклама стала рассматриваться как форма использования прав на товарный знак.

С одной стороны, это аргумент в пользу налогоплательщика. Предположим, что у компании есть лицензионный договор, по которому налоговики пытаются оспорить экономическую обоснованность платежей. Налогоплательщик может ссылаться на то, что он использует права на товарный знак при рекламе соответствующих товаров, поэтому платежи за его использование экономически обоснованы.

С другой стороны, мы видим, что многие налогоплательщики фактически рекламируют чужие товарные знаки (например, официальные дилеры). При этом никаких лицензионных договоров с правообладателем у них нет. Помимо того что здесь присутствуют гражданско-правовые риски, связанные с незаконным использованием чужого знака, нужно помнить еще и о налоговых рисках, поскольку имеет место безвозмездное использование налогоплательщиком имущественных прав на товарный знак. Как мы знаем, получение прав на безвозмездной основе является доходом и облагается налогом на прибыль6. А согласно статье 146 Налогового кодекса еще и объектом обложения НДС.

Учет расходов при налогообложении прибыли

Поговорим о порядке учета расходов на приобретение (создание) объектов интеллектуальной собственности.

Если объект интеллектуальной собственности является НМА, то его стоимость погашается равномерно путем начисления амортизации в течение срока полезного использования7. Исключение составляет подпункт 8 пункта 2 статьи 256 Налогового кодекса. В том отчетном (налоговом) периоде, в котором они возникают, исходя из условий сделок (при методе начисления)8, признаются расходы:

- связанные с приобретением права на использование программ для ЭВМ и баз данных по договорам с правообладателем (по лицензионным соглашениям). К указанным расходам относятся также расходы на приобретение исключительных прав на программы для ЭВМ стоимостью менее 20 000 рублей и обновление программ для ЭВМ и баз данных9;

- а также периодические (текущие) платежи за пользование правами на результаты индивидуальной деятельности и средствами индивидуализации10.

Казалось бы, довольно простые правила, тем не менее судебная практика свидетельствует об обратном. Так, например, налогоплательщику передается неисключительное право на использование программного обеспечения, но на длительный период. Налоговики настаивают на том, что в данном случае платежи, которые плательщик сделал за эту программу, должны учитываться равномерно в течение всего длительного срока использования программы. Налогоплательщик же говорит о том, что он приобретает неисключительное право на программное обеспечение и, соответственно, может списать эти расходы единовременно, руководствуясь статьями 264 и 272 Налогового кодекса. Судьи поддержали эту позицию, сделав вывод, что поскольку передавалось неисключительное право, то не имеет значения факт его использования в течение длительного периода11.

В ряде случаев невозможно определить, какие права мы передаем: исключительные, неисключительные, образуют они НМА или не образуют. Так, например, налогоплательщик приобрел депозитарный бизнес, в том числе и некоторые ОИС: базы данных о клиентах, по определенным коммерческим процедурам и т. д. Все эти расходы были списаны налогоплательщиком единовременно. Налоговики сделали вывод, что фактически здесь приобретен НМА, поскольку права были исключительными. Арбитры же поддержали плательщика, посчитав недоказанным факт исключительности прав. По мнению судей, передаваемая информация была открытой, а значит, ее нельзя расценить как НМА12.

Льгота по НДС при передаче прав на ОИС

Передача права на ОИС является объектом обложения НДС13. В то же время с 1 января 2008 года по НДС применяется льгота в отношении передачи исключительных прав на изобретения, полезные модели, промышленные образцы, программы для ЭВМ, базы данных, топологии интегральных микросхем, секреты производства (ноу-хау), а также прав на использование указанных результатов интеллектуальной деятельности на основании лицензионного договора14.

По поводу применения этой льготы Минфин России в 2008 году выпустил массу разъяснений. В первую очередь позитивных для плательщика. Чиновники главного финансового ведомства разрешили не облагать передачу прав на эти ОИС по сублицензионным договорам и по договорам исключительной лицензии15. Теперь о письмах, разъяснения в которых не выгодны для налогоплательщика. Минфин России делает вывод, что льгота не распространяется на те случаи, когда передача прав осуществляется на основании не лицензионного договора, а договора купли-продажи16, то есть когда программы уже были введены в гражданский оборот и в дальнейшем речь идет только о продаже экземпляра программы.

Многие программы продаются на диске в соответствующей упаковке. Поэтому довольно часто возникает вопрос: нужно ли облагать НДС реализацию программ в товарной упаковке? Распространяется ли льгота на этот случай? И Минфин России, и московские налоговики единогласно заявляют, что нет17. Поскольку речь идет о так называемой «коробочной» лицензии, условия которой изложены на самом диске (упаковке). В таком случае лицензионный договор начинает действовать с начала использования лицензионной программы, то есть с момента, когда вы согласились с лицензионным соглашением. По мнению чиновников, так как в момент покупки лицензионный договор еще не заключен, льгота применяться не может. Поспорить с такой позицией можно, так как в Налоговом кодексе ни слова не сказано о том, что лицензионный договор должен быть заключен именно на момент передачи права.

Иногда договоры подчинены иностранному праву. В соответствии с иностранным законодательством договор может и не являться лицензионным. Есть ли здесь основания для льготы по статье 149 Налогового кодекса? По нашему мнению, есть. Ведь в Кодексе говорится о том, что термины, которые в нем используются, должны определяться из действующего российского законодательства. Поэтому если есть договор, подчиненный иностранному законодательству, но мы видим, что в соответствии с российским законодательством он обладает всеми признаками лицензионного договора, то льгота по статье 149 главного налогового документа должна применяться.

Авторский договор и ЕСН

В статье 236 Налогового кодекса прямо определено, что выплаты по авторскому договору являются объектом налогообложения по ЕСН. В то же время не относятся к объекту обложения ЕСН выплаты, производимые в рамках договоров, связанных с передачей в пользование имущества (имущественных прав).

Сразу хотелось бы отметить, что с принятием части 4 Гражданского кодекса возникает проблема в трактовке статьи 236 Налогового кодекса. С одной стороны, объектом обложения ЕСН являются выплаты, которые производятся по авторскому договору. С другой стороны, если предмет договора — передача имущественных прав (к которым ГК РФ относит и имущественные авторские права), то выплаты не должны облагаться ЕСН. Возникает вопрос: облагаются ли данные выплаты ЕСН?

Рассмотрим один из возможных вариантов, когда вознаграждение выплачивается напрямую автору. Позиция Минфина России — эти выплаты надо облагать ЕСН. При этом логика такова: главой 24 Налогового кодекса под авторским договором понимается любой договор, связанный с обращением авторских прав, одной из сторон которого является автор, включая договоры, в которых от имени автора действует третье лицо18. Подобная позиция представляется крайне спорной, поскольку непонятно, откуда Минфин России делает такой вывод, ведь глава 24 Налогового кодекса просто упоминает авторский договор, понятие которого с принятием части 4 Гражданского кодекса из законодательства исчезло.

Как видим, внеся изменения в гражданское законодательство, законодатель не внес их в главный налоговый документ. Отсюда и проблема. Судебной практики по этому поводу пока нет. Поэтому предугадать, чем закончится спор с проверяющими, если организация примет решение не облагать выплаты по авторским договорам ЕСН, достаточно сложно. Еще одна ситуация, которая с этим связана, касается того, что авторское право действует и в период жизни автора, и после его смерти (может переходить по наследству). Поэтому платежи могут предназначаться не только самому автору, но и его наследникам. Официальная позиция Минфина России такова: вознаграждение наследникам автора не является выплатой по авторскому договору в смысле главы 24 Налогового кодекса и не облагается ЕСН и пенсионными взносами19.

Слушатели спрашивают…

По традиции вторая часть семинара была посвящена ответам на вопросы его участников. Предлагаем вашему вниманию наиболее интересные из них.

В рамках договора на создание и разработку программы для ЭВМ (ст. 1296 ГК РФ) заказчиком получено неисключительное право на использование данной программы. Каким образом следует обосновать и отразить у заказчика расходы на создание программы, в том числе оплату работ подрядчика? Указанный НМА остается на балансе у подрядчика как у правообладателя.

Дело в том, что если мы покупаем неисключительное право на использование программы, то у заказчика НМА не возникает. Ведь НМА — это всегда исключительное право. В самом вопросе указано, что программа остается на балансе у подрядчика, то есть именно он является ее правообладателем. Соответственно, заказчик может отразить расходы, связанные с приобретением программы, единовременно в составе прочих расходов, связанных с производством и реализацией.

Хочется отметить, что выбор для подобных правоотношений договора подряда не очень хорош с точки зрения НДС, так как в соответствии с Гражданским кодексом по договору подряда права на программное обеспечение не передаются, а передаются они в рамках лицензионного договора. Конечно, можно попробовать применить льготу и поспорить с проверяющими, ссылаясь на то, что, если в рамках договора подряда фактически передается право на ОИС, речь идет о смешанном договоре. Однако риск достаточно велик, и судебного разбирательства избежать не удастся.

В данном случае можно рекомендовать пересмотреть отношения в рамках договора подряда. Если передавать права на программу по лицензионному договору, право на льготу будет вполне законным.

Фирма разработала товарный знак, но не зарегистрировала его. При этом как сама фирма, так и ее партнеры рекламируют этот знак. Лицензионного договора между ними нет. Имеет ли место безвозмездная передача прав, если эти права не зарегистрированы? Являются ли обоснованными расходы на рекламу незарегистрированного товарного знака?

В данном случае нужно обратиться к части 4 Гражданского кодекса, где прямо сказано, что права на товарный знак возникают только с момента его государственной регистрации. Поэтому если товарный знак нигде не зарегистрирован, то его вообще не существует как такового. Это нужно понимать абсолютно точно. Можно использовать какой-то логотип, можно проставлять его где угодно, на каких угодно товарах, можно его рекламировать. Но никакой правовой охраны данному товарному знаку на территории России предоставлено не будет. Любое лицо может использовать тот же самый логотип, и повлиять на эту ситуацию без соответствующей регистрации невозможно.

Об имеющихся налоговых рисках, связанных с безвозмездным использованием, говорить некорректно, поскольку нет, по сути, самого товарного знака. Что касается обоснованности расходов на рекламу незарегистрированного товарного знака, то вполне вероятно, что проблемы с налоговиками возникнут, если вы будете говорить о расходах на рекламу именно товарного знака. Здесь, скорее, нужно говорить о рекламе самого товара, а логотип, который на него наносится, считать средством индивидуализации этого товара. В таком случае расходы, скорее всего, будут признаны экономически обоснованными.

Может ли лицензионный договор, подписанный в 2008 году, но зарегистрированный в 2009 году, распространять свое действие на 2008 год и служить основанием для принятия к расходам сумм, уплаченных в 2008 году за право пользования товарным знаком в 2008 году?

Вопрос этот очень интересный, так как на практике зачастую между моментом подписания договора и моментом его регистрации проходит немало времени, а платежи по данному договору уже идут. В соответствии с Гражданским кодексом20 мы можем распространить этот договор на отношения, возникшие до момента его государственной регистрации. Чтобы снизить налоговые риски, можно рекомендовать в договор внести оговорку о том, что он распространяет свое действие на отношения сторон, возникшие с момента начала производства товаров, маркированных товарным знаком, или, например, с момента начала платежей. Если подобной оговорки в настоящее время нет, то ничто не мешает внести этот пункт сейчас, оформив соответствующее дополнительное соглашение, где будет соответствующим образом изменено условие о вступлении договора в силу.

Л.А. Котова,

заместитель начальника отдела Департамента налоговой и таможенно-тарифной политики Минфина России

Действительно, в соответствии с пунктом 1 статьи 236 Налогового кодекса объектом обложения ЕСН для налогоплательщиков-организаций являются в том числе вознаграждения по авторским договорам.

В главе 24 Налогового кодекса под авторским договором понимается любой договор, рассматриваемый в части 4 Гражданского кодекса и связанный с обращением авторских прав, при условии, что одной из сторон такого договора является автор.

Таким образом, по договорам, предусматривающим передачу автором права использования его произведения в установленных договором пределах, налоговая база по ЕСН определяется с учетом расходов, предусмотренных в статье 221 Налогового кодекса, и с сумм вознаграждений по таким договорам не уплачивается ЕСН в части, подлежащей зачислению в Фонд социального страхования Российской Федерации (п. 3 ст. 238 НК РФ).

В случае же выплаты, например, вознаграждения наследнику имущественных авторских прав, учитывая изложенное, получаемое им вознаграждение не является объектом обложения ЕСН на основании абзаца 3 пункта 1 статьи 236 Налогового кодекса.

Подготовилa

Т.Н. Телушкина,

эксперт журнала

1 ст. 1225 ГК РФ

2 Пост. Президиума ВАС РФ от 18.09.2007 N 5600/07

3 Пост. ФАС МО от 25.05.2007 N КА-А40/4205-07

4 Пост. Президиума ВАС РФ от 11.11.2008 N 7419/07

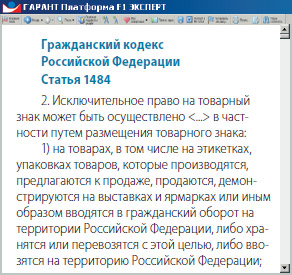

5 ст. 1484 ГК РФ

6 п. 8 ст. 250 НК РФ

7 п. 1 ст. 256, п. 3 ст. 257 НК РФ

8 подп. 26, подп. 37 ст. 264, п. 1 ст. 272 НК РФ

9, 10 подп. 37 п. 1 ст. 264 НК РФ

11 Пост. ФАС СЗО от 09.01.2007 N А56-948/2006

12 Пост. ФАС СЗО от 01.08.2008 N А56-34548/2007

13 п. 1 ст. 146 НК РФ

14 подп. 26 п. 2 ст. 149 НК РФ

5 письмо Минфина России от 01.04.2008 N 03-07-15/44

16 письма Минфина России от 01.04.2008 N 03-07-15/44, от 15.01.2008 N 03-07-08/07, от 29.12.2007 N 03-07-11/649

17 письма Минфина России от 21.02.2008 N 03-07-08/36, от 19.02.2008 N 03-07-11/68, УФНС России по г. Москве от 18.09.2008 N 09-14/088321

18 письмо Минфина России от 03.07.2008 N 03-04-07-02/13