Содержание

- Налог с выигрыша в букмекерской конторе: описание

- Налог на выигрыш в букмекерской конторе 2019: особенности

- Законодательная база

- Как рассчитывается налог с выигрыша в букмекерской конторе

- Налоги в офшорных БК

- Налог с выигрыша в букмекерской конторе

- Оплата налогов с выигрышей у легальных букмекеров

- Правила уплаты налогов с выигрышей в легальных БК с интерактивных ставок

- Ставки и налогообложение выигрышей в букмекерских конторах, не имеющих российской лицензии

Налог с выигрыша в букмекерской конторе: описание

Налоговая комиссия удерживает с клиентов БК натуральный доход физического лица НДФЛ – он составляет 13%. Для такой категории игроков, как, например, иностранные туристы, он равен 30%. Существует специальная формула для расчёта: из размера получаемого выигрыша необходимо вычесть сумму пополнения баланса – из этой цифры и происходит вычет.

На сегодняшний день возможны три различные ситуации при взаимодействии с букмекером:

- Налог выплачивать не нужно;

- Сумму необходимо рассчитать и оплатить самому игроку;

- НДФЛ рассчитывается и удерживается букмекерской организацией;

В первом случае требуется просмотреть историю выводов с суммой менее 15 000 рублей за год. Если общий размер таких выплат не превышает 4 000 рублей, НДФЛ не удерживается.

Просмотреть историю выводов можно по специальной выписке – её можно сформировать в ЦУПИС по специальному запросу.

Налог на ставки в букмекерских конторах необходимо платить игроку в том случае, если сумма выводов превышает 4 000 рублей. Ему нужно задекларировать свои доходы в налоговой инспекции, а затем произвести оплату. Она осуществляется онлайн – в Личном кабинете на сайте ФНС или же на ресурсе «Госуслуги». Если декларация не была подана, НДФЛ всё равно придётся оплатить – ФНС обяжет беттора сделать это.

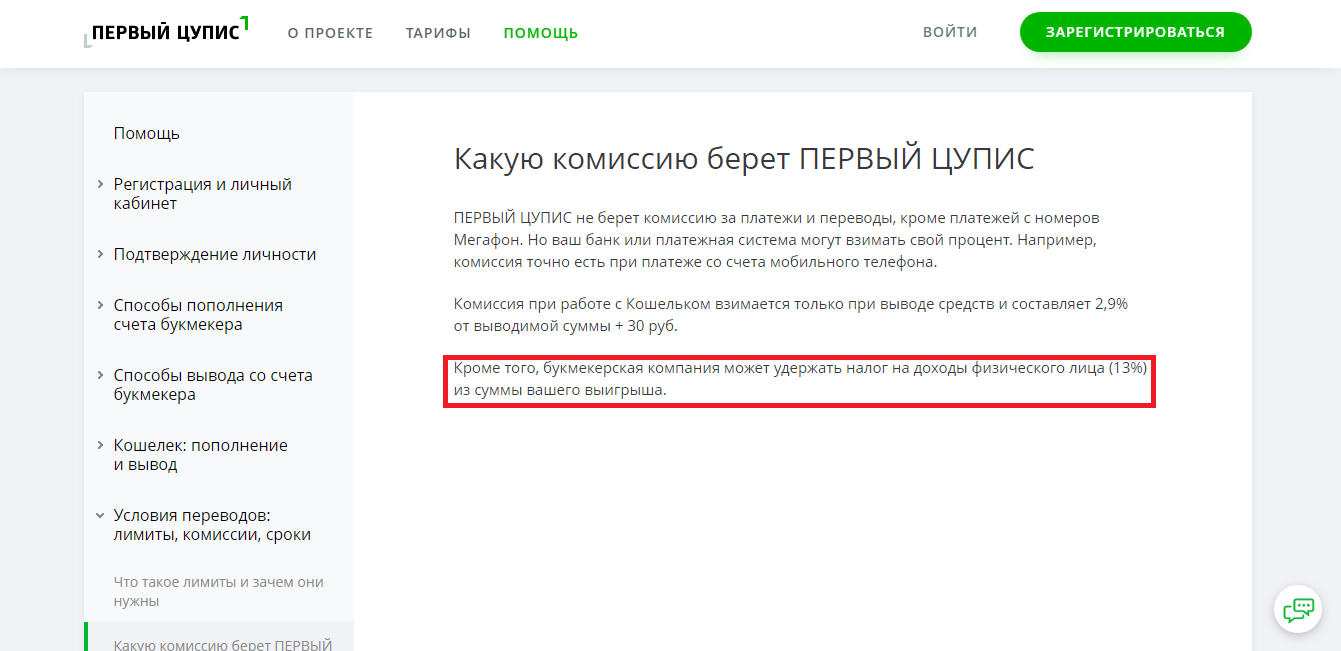

Предупреждение о возможном налоговом вычете на сайте ЦУПИС (Нажмите на картинку, чтобы увеличить)

В ситуации, когда выигранная сумма превышает 15 000 рублей, букмекерская компания сама производит расчёт и удержание. Всё очень просто – клиенту требуется лишь создать заявку на получение выигрыша. Букмекер сам удержит необходимую сумму.

Существует специальная формула расчёта. Например, депозит составил 10 000 рублей. Было заключено несколько пари. В итоге на балансе беттора оказалось 30 000 рублей. 30 000 – 10 000 = 20 000. 13% от этой суммы составит 2 600 рублей. Именно столько будет удержано с игрока при выплате, в результате чего он получит 27 400 рублей.

Налог на выигрыш в букмекерской конторе 2019: особенности

Если между заявками на выплату совершается несколько пополнений, БК будет их суммировать при расчёте НДФЛ. В том случае, если был сделан лишь один депозит, а затем создано несколько заявок на получение денежных средств, сумма пополнения вычитается лишь из первой. Начиная со второй выплаты БК будет удерживать стандартные 13% – до внесения следующего депозита.

Например, было совершено первое пополнение на 10 000 рублей, затем ещё одно, тоже на 10 000. При высоком проценте проходимости прогнозов беттор смог увеличить банк до 40 000. В данной ситуации при расчёте НДФЛ будет вычитаться 20 000, а не 10 000.

Если размер выплаты меньше депозита, налог не удерживается.

Но в том случае, если затем была создана ещё одна заявка на получение денежных средств, она будет облагаться налогом без каких-либо вычетов. Именно поэтому рекомендуется выводить деньги редко и крупными суммами.

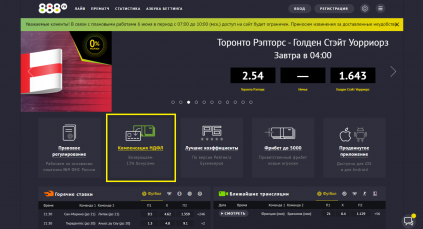

Букмекерские компании никак не компенсируют подобные налоговые вычеты игрокам (соблюдается законодательство). Некоторые конторы в качестве бонусных предложений делают похожие компенсации при помощи фрибетов или различных акций. Это рекламная кампания, которая запускается для привлечения новых клиентов.

К примеру, букмекер 888ru, возвращает игрокам вычтенный налог в качестве бонусов (Нажмите на картинку для увеличения)

Несмотря на это, один раз в год можно использовать налоговую льготу – сумма выигрышей уменьшится на 4 000. Например, размер выигранных средств, с которых не удерживался налоговый вычет, составил 40 000. 13% необходимо будет оплатить лишь с 36 000. Это и является льготой, которой один раз в год может воспользоваться любой клиент легальной БК.

Налог на ставки в букмекерских конторах 2019 составляет 13% и предусматривается в каждой БК, сотрудничающей с ЦУПИС. Если беттор желает пользоваться услугами надёжной и проверенной компании, в которой не возникает проблем с финансовыми операциями, ему придётся учитывать, что он будет терять небольшую часть своих финансов при выводе. Это не такая большая плата за сотрудничество с легальной организацией, имеющей официальную лицензию для деятельности и работающей в России на законных основаниях.

Понравился материал? Да 0 Нет 0 Вы уже голосовали!

Законодательная база

В правилах букмекерских контор из России в пункте о налогах четко указано, что каждый выигрыш участника пари облагается в размере 13%. При этом не важно, каким способом беттор заключил сделку с конторой: в лайве, прематче, на сайте, в кассе или с мобильного телефона.

В статье 214.7 налогового кодекса РФ указано, что выплата налога осуществляется организатором ставок, то есть букмекером. Данное правило работает с начала 2014 года. Учитывается лишь чистая прибыль игрока от ставок. Не все БК применяют прямой алгоритм, когда с клиентов взимается 13%. Некоторые организации успешно внедрили методы компенсации налогового бремени, тем самым предоставляя более выгодные условия для игры.

Ещё недавно государство обязывало частных лиц оплачивать налоги с предоставлением отчетов в ФНС. Однако это правило в последнее время было упразднено, и бетторы не обязаны отчитываться перед налоговой инспекцией, если размер выигрышной суммы не превышает 15 тыс. рублей.

Налог с выигрыша в букмекерской конторе, превышающую указанный лимит, оформляется в налоговой декларации в течение года с момента поступления денежных средств на игровой счёт участника пари.

Возьмем два примера:

В первом случае беттор выиграл 11 тысяч рублей чистыми в двух конторах в течение года. Ему не нужно обращаться в ФНС и заполнять отчётную декларацию.

Второй пример. Игрок выиграл 25 тыс. рублей в трёх конторах. На этот раз он составляет отчёт, в котором прописывает уплаченный налог в размере 13%, или 3,2 тысячи рублей.

Если проанализировать деятельность зарубежных букмекеров, то можно найти определенные сходства в плане налогообложения. К примеру, клиенты польских БК выплачивают от 18% до 32% в зависимости от размера выигрышей. В Греции с бетторов взимают от 15% до 20%. Во Франции участники пари отчисляют 9% от выигранных купонов по спортивных ставкам и 12% от выигрышей на скачках.

Как рассчитывается налог с выигрыша в букмекерской конторе

Самый простой метод определения налоговой суммы с выигрыша – 13% от разницы между общим доходом и поставленной суммой. Допустим, участник пари на ставку с коэффициентом 3,5 выделил 400 рублей. Если она оказалась выигрышной, то общий приз составит 1142 рубля.

Отнимаем от этой суммы размер пари и получаем: 1142 – 400 = 742 руб. (чистый выигрыш игрока). От этой суммы отделяем 13%, что составит 96,3 рубля. В данном случае таков размер налога.

Следует понимать, что участник пари обязан выплачивать 13% от выигрыша даже в случае отрицательного баланса после всех ставок. Проще говоря, если он выиграл, к примеру, 10 тысяч рублей, а проиграл 15 тысяч, то это не освобождает его от налоговой повинности.

С первого взгляда может показаться, что основная налоговая нагрузка ложится на плечи беттора. Однако при более детальном изучении вопроса оказывается, что это не так. Как раз-таки букмекер больше обременен тратами. Речь идёт о пошлинах на стационарные пункты приёма ставок. Также букмекеры выплачивают налоги на развитие спорта в России и на использование услуг ЦУПИС, за членство в СРО. В итоге получается немалая сумма. Более того, многие конторы уменьшают налоговое бремя для клиентов с помощью различных маркетинговых фишек.

Налоги в офшорных БК

У многих бетторов логично возникает вопрос о возможности ставок в конторах без уплаты налогов. Очевидным вариантом здесь являются оффшорные букмекерские конторы с лицензией в Кюрасао или Каймановых островах.

Зарегистрироваться в подобных БК проще, а также не нужно платить никаких налогов из-за лояльного законодательства тех стран, лицензию от которых получил букмекер. Естественно, участники пари не задаются вопросом о том, нужно ли платить налог. Сразу необходимо сказать, что подобные компании не имеют лицензии на территории России. Да, игроки регистрируются в течение 5-10 минут без всяких интервью и верификации. В этом плане подобные организации выгодно отличаются от конкурентов.

Но у офшорных букмекеров есть существенный недостаток. Самый главный – у клиента нет той юридической защиты, которая есть у бетторов легальных российских БК. Ведь налоги с выигрышей взимаются, но с гарантией, что клиент в любой момент может снять произвольную сумму с игрового счета в соответствии с правилами организатора пари.

Все споры по финансовым операциям между легальными российскими букмекерами и клиентами решаются в рамках законодательства РФ и в соответствии с правилами БК. За этим следит ЦУПИС, получающий за это деньги. Не имеет значения размер ставки игрока, минимальная она или максимальная. В любом случае он имеет твердые гарантии справедливого расчёта игрового купона и получения выигрыша в полном объёме с возможностью вывода денег.

Если возникают спорные моменты с офшорными БК, то у беттора меньше шансов получения выигрышных средств. Ему приходится самостоятельно отстаивать свои права или искать юридическую защиту на стороне и платить за это деньги. При этом нет гарантий получения честно заработанных денег.

У некоторых офшорных букмекеров существует нехорошая практика затягивать процедуру выплат выигрышей. Расчёт, очевидно, на то, что игрок будет реже выводить деньги, а значит вероятность их проиграть увеличивается. Такого, конечно же, нет у легальных БК.

Подытоживая вопрос о в нелегальных в РФ букмекерах, можно сказать, что отсутствие налогов с выигрышей с одной стороны хорошо для игроков, но с другой – увеличиваются финансовые риски.

Налог с выигрыша в букмекерской конторе

Обязанность по перечислению налога в бюджет возлагается на налогоплательщика либо на налогового агента положениями гл. 23 Налогового кодекса РФ в зависимости от вида проводимой игры.

В случае получения выигрыша от участия в азартных играх, проводимых в букмекерских конторах и тотализаторах, обязанность по удержанию и уплате налога на доходы физических лиц (НДФЛ) с суммы такого выигрыша в бюджет возлагается на налогового агента. Уплату налога с сумм выигрышей в букмекерских конторах и тотализаторах должен произвести организатор игр (букмекерская контора и тотализатор), признаваемый налоговым агентом.

Данный вывод сделан исходя из анализа норм п. 2 ст. 214.7 и пп. 5 п. 1 ст. 228 НК РФ.

В пп. 5 п. 1 ст. 228 НК РФ указаны физические лица, получающие выигрыши, выплачиваемые организаторами лотерей и организаторами азартных игр, и имеется оговорка, что в их число не входят физические лица, получающие выигрыши, выплачиваемые в букмекерской конторе и тотализаторе.

В соответствии с п. 2 ст. 214.7 НК РФ суммы выигрышей подлежат налогообложению у источника выплат.

Следовательно, по доходам в виде выигрыша в букмекерской конторе у физического лица отсутствует обязанность подавать в налоговый орган налоговую декларацию по форме 3-НДФЛ.

Для исчисления суммы НДФЛ к уплате к налоговой базе применяется соответствующая налоговая ставка. Согласно ст. 224 НК РФ к выигрышам в букмекерской конторе применяется ставка в размере 13%.

Пунктом 1 ст. 214.7 НК РФ установлено, что при определении налоговой базы по доходам в виде выигрышей, полученных в букмекерской конторе и тотализаторе, учитываются суммы выигрышей за вычетом сумм ставок, служащих условием участия в азартных играх, проводимых в букмекерской конторе и тотализаторе.

Налогом 13% облагается не вся сумма выигрыша, а с учетом вычета суммы ставки.

То есть, если ставка 300 руб., а выигрыш составил 3 тыс. руб., то налог 13% удерживается с суммы 2700 руб.

>Правила уплаты налогов с выигрышей в легальных и офшорных букмекерских конторах

Оплата налогов с выигрышей у легальных букмекеров

Легальность предоставления беттинг услуг определяется наличием лицензии ФНС Российской Федерации. Этот документ дает букмекеру право вести законную деятельность по организации и проведению азартных игр.

В таких конторах выигрыш является налогооблагаемой базой, вычисляемой для каждой выплаты, и представляет собой сумму выплаты за вычетом суммы ставки. В 2018 году в силу вступили изменения к законодательству, согласно которым с выигрышей не взимаются налоги, если их сумма за календарный год не превысила 4 000 рублей.

Выигрыши суммой от 4 001 рубля до 15 000 рублей облагаются подоходным налогом, размер которого исчисляет сам клиент букмекерской конторы. Он же уплачивает налог в соответствующем размере. А букмекер в обязательном порядке передает сведения в налоговую инспекцию о выигрышах такого размера.

Выигрыши суммой 15 000 рублей и выше тоже облагаются налогом. Однако в этом случае букмекерская контора берет на себя функции налогового агента. Именно букмекер удерживает налог до выплаты выигрыша, в дальнейшем перечисляя удержанные средства фискальным органам.

Правила уплаты налогов с выигрышей в легальных БК с интерактивных ставок

Легальные российские букмекеры удерживают обязательный налог с каждой выплаты, которая проходит через кассу. По этому принципу работают наземные пункты приема ставок. Что касается онлайн-букмекеров, то здесь используется иная стратегия. Налог взимается не со сделанной интерактивной ставки, а лишь при заказе игроком выплаты. В этом случае выигрышем следует называть сумму выплаты за вычетом суммы последнего сделанного депозита.

Некоторые букмекеры заявляют о том, что все налоги на выигрыши выплачиваются из собственных средств этих контор. Такое утверждение не является корректным. Если игрок получает выигрыши в размере от 4 001 до 15 000 рублей, он обязан самостоятельно исчислять подоходный налог и уплачивать его в фискальные органы. Букмекер, в свою очередь, должен сообщать в налоговую инспекцию о таких выигрышах.

Самостоятельная уплата налога с выигрыша не является сложной процедурой. По сути она идентична декларированию выигрышей в зарубежных букмекерских конторах, при котором используются банковские выписки. Клиент легальной российской БК должен сохранять квитанции о получении выигрышей, сумма которых составляет от 4 001 до 15 000 рублей. В дальнейшем эти квитанции должны быть предъявлены в фискальных органах. В качестве альтернативного варианта можно взять выписку о таких выигрышах в Центре приема и учета интерактивных ставок (ЦУПИС). Через этот контролирующий орган проходят все денежные операции между игроками и лицензированными букмекерами.

Ставки и налогообложение выигрышей в букмекерских конторах, не имеющих российской лицензии

В России в число нелегальных входят все букмекеры, не получившие лицензии ФНС РФ. При этом закон не запрещает российским гражданам делать ставки в подобных конторах. Что касается уплаты налогов на выигрыши в нелицензированных БК, эта обязанность возлагается на самого игрока. Стоит заметить, что термин «налогооблагаемая база» в этом случае относится ко всей сумме, выводимой из офшорной конторы – без вычета депозита и суммы совершенных ставок.

Для уплаты подоходного налога с выигрышей в зарубежных БК пользователю такой конторы рекомендуется оформить специальный счет в одном из российских банков. При этом желательно открывать счет в банке, на счет в котором ранее не выводились деньги из каких-либо букмекерских контор. На этот счет следует заказывать выплаты у нелегальных букмекеров. Выводимая сумма должна представлять собой чистый выигрыш за вычетом депозитов и проигранных денежных средств.

В конце календарного года игрок берет в этом банке выписку всех транзакций по «букмекерскому» счету. Сумма поступивших денег в пересчете на российские рубли (по курсу Центробанка РФ) является налогооблагаемой базой.

Самостоятельное декларирование налога на выигрыши в букмекерских конторах

Доход, полученный от совершения ставок или участия в тотализаторе, ничем не отличается от других видов дополнительного дохода, подлежащего обязательному декларированию и последующей уплате. На выигрыши у букмекеров тоже в полной мере распространяется российское законодательство. А именно:

До 30.04 (30-го апреля) того года, который следует за годом получения выигрышей в букмекерской конторе, клиент этой конторы обязан заполнить декларацию для физлиц 3-НДФЛ. В декларации должны быть приведены все виды доходов, которые были получены физлицом в указанном календарном году, включая те доходы, с которых уже взимались налоги (например, доходы с официального места работы).

Инструкцию по заполнению декларации и соответствующий бланк можно найти на официальном сайте Федеральной налоговой службы. В качестве источника получения дохода правильнее всего будет указать онлайн-казино или зарубежный тотализатор. Заполненная декларация вместе с копией выписки из банка должна быть отправлена ценным письмом в фискальный орган по месту проживания – с полной описью вложений и уведомлением о вручении. А сам налог на выигрыши необходимо оплатить в банке на реквизиты местной налоговой службы.

Такой подход к оформлению доходов с выигрышей у букмекеров является оптимальным и не нарушающим российское законодательство. При условии выполнения всех вышеописанных шагов у налоговой службы не должны возникнуть какие-либо вопросы к игроку. Важный нюанс: в декларации необходимо указать, что выигрыши связаны с риском. В противном случае доход может быть признан безрисковым выигрышем, с которого уплачивается налог в размере 35%.

Размер подоходного налога с выигрышей у букмекеров

В Российской Федерации размер налога на дополнительный доход зависит от налогового резиденства плательщика. Российским налоговым резидентом считается лицо, которое провело более половины календарного года на территории РФ. Разумеется, речь идет о том годе, в течение которого физлицо получало выигрыши в букмекерской конторе. Для российских налоговых резидентов стандартная ставка равна 13%.

В том случае, если игрок будет признан нерезидентом (провел менее половины календарного года на территории РФ), с него будет взиматься налог на доход в размере 30%. Налоговый статус желательно уточнить заранее (до заполнения декларации) в ФНС по месту регистрации.

Уклонение от уплаты налогов с выигрышей

Утаивание от государства выигрышей до 15 000 рублей, полученных от ставок в лицензированных российских конторах, является нарушением действующего законодательства. Если букмекер сообщил в фискальные органы о таких выигрышах (что он обязан делать по закону), но сам игрок эти денежные средства не задекларировал, то ФНС может выставить игроку финансовую претензию. Ее размер равен сумме незадекларированного дохода и неуплаченного налога, включая положенные штрафы и пени. При первом зафиксированном случае нарушения налогового законодательства размер дополнительных штрафов составляет до 30% от суммы неуплаченного налога. Неуплаченный налог в особо крупном размере (от 3 000 000 рублей в течение трех лет) приравнивается к уголовному преступлению.

Нарушения налогового законодательства в области выигрышей в букмекерских конторах имеют трехлетний срок давности. Исчисление этого срока идет с последнего дня подачи налоговой декларации за отчетный год.

С налогами на выигрыши в зарубежных (офшорных) букмекерских конторах дело обстоит несколько иначе. Федеральная налоговая служба может узнать о факте выигрыша лишь в том случае, если выигранные средства были выведены на счета в российских банках или проведены через платежные системы Qiwi, Яндекс.Деньги. При этом банки, в которых игроки открывают счета для вывода выигрышей, не обязаны сообщать в налоговую службу о проведенных транзакциях. Факт нарушения законодательства может открыться только в случае налоговой проверки.

Если выигрыши выводятся через иностранные системы платежей, то этот доход не считается налогооблагаемым. Наиболее популярные из таких систем – WebMoney, Neteller, Skrill – используются для ввода-вывода средств во многих букмекерских конторах. Но как только игрок обналичит эти выигрыши в рублях или переведет на карту российского банка, он обязан следовать действующим нормам налогового законодательства.

ФНС может заинтересоваться происхождением доходов физлица, не уплачивающего налоги, но при этом совершающего крупные покупки, регистрируемые государством. Так что, клиенты зарубежных БК, которые часто выигрывают по-крупному и не декларируют такие доходы, находятся в зоне риска.