Содержание

- Можно ли применять ЕНВД при безналичных расчетах?

- Почему ООО избегают взаимодействия с ИП

- Сложности работы с ООО для ИП и варианты взаимодействия

- Какие договора заключаются между ООО и ИП? Договор поставки

- Нюансы оформления беспроцентного займа и штрафы, следующие нарушениям условий соглашения

- Ещё один вариант выгодного взаимоотношений: сотрудник компании становится ИП

Вопрос от читательницы Клерк.Ру Екатерины (г. Воронеж)

Я являюсь ИП, использующим ЕНВД (розничная торговля шторами). При расчетах с покупателями использую ККМ. Но ко мне обратилась больница, хотят купить шторы на весь этаж. Как я понимаю это розничная торговля. Но больница хочет оплатить мне шторы по безналу на расчетный счет. Как можно эту сделку оформить правильно, чтобы это была розничная торговля? Помогите, пожалуйста.

К розничной торговле для целей обложения ЕНВД следует относить предпринимательскую деятельность, связанную с торговлей товарами, как за наличный, так и за безналичный расчет по договорам розничной купли-продажи, независимо от того, какой категории покупателей (физическим или юридическим лицам) реализуются эти товары (ст. 346.27 НК РФ).

В силу пункта 1 статьи 492 Гражданского кодекса Российской Федерации по договору розничной купли-продажи продавец, осуществляющий предпринимательскую деятельность по продаже товаров в розницу, обязуется передать покупателю товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью.

Таким образом, одним из критериев, позволяющих отличить розничную торговлю от оптовой торговли, является цель приобретения покупателем товара.

Из пункта 5 Постановления Пленума Высшего Арбитражного Суда Российской Федерации от 22.10.1997 N 18 «О некоторых вопросах, связанных с применением положений Гражданского кодекса Российской Федерации о договоре поставки» следует, что под целями, не связанными с личным использованием, следует понимать, в том числе приобретение покупателем товаров для обеспечения его деятельности в качестве организации или гражданина-предпринимателя (например, оргтехники, офисной мебели, транспортных средств, материалов для ремонтных работ).

Однако, в случае, если данные товары приобретаются указанным покупателем у продавца, осуществляющего предпринимательскую деятельность по продаже товаров в розницу, отношения сторон регулируются нормами о розничной купле-продаже.

Кроме того, в п. 124 ГОСТ Р 51303-99 указано, что в состав розничного товарооборота включается также продажа товаров организациям (санаториям и домам отдыха, больницам, детским садам и яслям, домам для престарелых), через которые осуществляется совместное потребление товаров. Причем такая продажа может производиться как по безналичному, так и за наличный расчет.

В Вашей ситуации также важно учитывать следующее.

В соответствии с п. 1 ст. 525 и п. 1 ст. 527 ГК РФ поставка товаров для государственных (или муниципальных) нужд осуществляется на основе государственного (или муниципального) контракта на поставку товаров для государственных (или муниципальных) нужд, заключаемого на основе заказа, размещаемого в порядке, предусмотренном законодательством о размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных (или муниципальных) нужд.

Порядок заключения государственного (или муниципального) контракта на поставку товаров для государственных (или муниципальных) нужд регламентируется Федеральным законом от 21.07.2005 N 94-ФЗ «О размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд».

Согласно п. 1 ст. 9 указанного Федерального закона под государственным или муниципальным контрактом понимается договор, заключенный заказчиком от имени Российской Федерации, субъекта Российской Федерации или муниципального образования в целях обеспечения государственных или муниципальных нужд.

Пунктом 2 ст. 525 ГК РФ установлено, что к отношениям по поставке товаров для государственных (или муниципальных) нужд применяются правила о договоре поставки (ст. ст. 506 — 523 ГК РФ), если иное не предусмотрено правилами ГК РФ.

Следовательно, предпринимательская деятельность, связанная с реализацией товаров на основе государственного (или муниципального) контракта на поставку товаров государственным учреждениям, в частности, школам, детским садам и другим учреждениям, не относится к розничной торговле и, соответственно, не подлежит налогообложению единым налогом на вмененный доход, а должна облагаться в рамках иных режимов налогообложения. Такие разъяснения даны Минфином РФ в Письме от 26.05.2010 г. № 03-11-11/151.

На основании изложенного приходим к выводу о том, что заключаемая вами сделка при отсутствии государственного (муниципального) контракта, считается розничной.

По общему правилу, установленному ст. 493 ГК РФ, договор розничной купли-продажи считается заключенным с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара. Если платеж был осуществлен безналичным путем, то подтверждением оплаты будет являться экземпляр платежного поручения с отметкой банка о произведенной операции по перечислению денежных средств.

Следует отметить, что Правилами продажи отдельных видов товаров, утвержденными Постановлением Правительства РФ от 19.01.1998 N 55, предусмотрены случаи, когда выдача розничному покупателю товарного чека является обязательной. Товарный чек должен быть выдан, в том числе, при продаже текстильных, трикотажных, швейных и меховых товаров и обуви (п. 46 Правил). В товарном чеке указываются наименование товара и продавца, дата продажи, артикул, сорт и цена товара, а также подпись лица, непосредственно осуществляющего продажу.

Таким образом, наличие товарного чека как отдельного документа и необходимость его передачи с товаром покупателю в Вашем случае является обязательным требованием Правил продажи отдельных видов товаров.

Нарушение установленных правил продажи отдельных видов товаров влечет наложение административного штрафа на граждан в размере от трехсот до одной тысячи пятисот рублей; на должностных лиц — от одной тысячи до трех тысяч рублей; на юридических лиц — от десяти тысяч до тридцати тысяч рублей (ст. 14.15 КоАП РФ). Напомню, что лица, осуществляющие предпринимательскую деятельность без образования юридического лица, совершившие административные правонарушения, несут административную ответственность как должностные лица, если настоящим Кодексом не установлено иное.

Что касается документа, характерного для опта (товарная накладная), то его лучше не оформлять, чтобы не привлечь внимание контролеров и избежать лишних споров с ними. К слову сказать, служители Фемиды, как правило, в этих случаях поддерживают налогоплательщиков, ставя во главу угла цель приобретения товара покупателем, а не способ оформления документов по сделке (см. н-р, Определение ВАС РФ от 05.02.2009 N ВАС-16354/08, Постановления ФАС Северо-Западного округа от 17.10.2008 N А56-37983/2007, ФАС Уральского округа от 28.05.2009 N Ф09-3314/09-С2, от 10.09.2008 N Ф09-6446/08-С3).

Получить персональную консультацию Светланы Скобелевой в режиме онлайн очень просто — нужно заполнить специальную форму. Ежедневно будут выбираться несколько наиболее интересных вопросов, ответы на которые вы сможете прочесть на нашем сайте.

Обучающий курс от команды «Клерка» «Налоговые проверки. Тактика защиты» Способы защиты, проверенные на практике, от Ивана Кузнецова, налогового эксперта, работавшего в ОБЭП.

Обучающий курс от команды «Клерка» «Налоговые проверки. Тактика защиты» Способы защиты, проверенные на практике, от Ивана Кузнецова, налогового эксперта, работавшего в ОБЭП.

- Первое видео — бесплатно.

- Даем сертификат в конце обучения.

- Дистанционное обучение.

Записаться на курс за 5 500 руб.

Можно ли применять ЕНВД при безналичных расчетах?

Цитата (Дмитриева):Организация применяет: ЕНВД как розничную продажу товара в магазинах ; УСН(доходы) как платежи через терминалы. Выписали счет-фактуру и тр.накладную без НДС Д/саду(т.к.бюджетная организация-они потребовали — у них без сч-фактуры на списание денег, документы не принимаю),составили договор купли-продажи на товар(игрушки).Когда поступили нам деньги на расчетный счет(а вэто время налоговая проверяла все счета в банке),то выссказалась на семинаре, что любое поступление по безналичному расчету влечет за собой уплату УСН с поступившей суммы.Подскажите пожалуйста. Ведь проданный товар находится вналогооложении ЕНВД.Почему же мы должны платить 6% отэтой сумму,ведь мы платим ЕНВД.

Доброго дня!

На ЕНВД переводится не товар, а вид деятельности — розничная торговля; причем вид оплаты (наличные/безнал) — значения не имеет.

НК РФ содержит определение «розничной торговли» (для целей ЕНВД), ст.346.27:

…

розничная торговля — предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи.

Смотрим ГК РФ:

…

Статья 492. Договор розничной купли — продажи

1. По договору розничной купли — продажи продавец, осуществляющий предпринимательскую деятельность по продаже товаров в розницу, обязуется передать покупателю товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью.

2. Договор розничной купли — продажи является публичным договором (статья 426).

Продажа д/с будет являться оптовой торговлей и под ЕНВД не подпадает.

Об этом же письмо Минфина:

МИНИСТЕРСТВО ФИНАНСОВ РОССИЙСКОЙ ФЕДЕРАЦИИ

ПИСЬМО

от 6 июня 2012 г. N 03-11-11/179

Департамент налоговой и таможенно-тарифной политики рассмотрел обращение по вопросу о порядке применения системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности в отношении предпринимательской деятельности в сфере розничной торговли и, исходя из информации, содержащейся в обращении, сообщает следующее.

Согласно ст. 8 Федерального закона от 28.12.2009 N 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации» хозяйствующие субъекты, осуществляющие торговую деятельность, при организации торговой деятельности и ее осуществлении самостоятельно определяют: вид торговли (оптовая и (или) розничная торговля); форму торговли (в стационарных торговых объектах, вне стационарных торговых объектов, в том числе на ярмарках, выставках, развозная торговля, разносная торговля, дистанционный способ продажи товаров, продажа товаров с использованием автоматов и иные формы торговли); способ торговли (с использованием торговых объектов и (или) без использования торговых объектов) и т.д.

В соответствии со ст. 346.26 Налогового кодекса Российской Федерации (далее — Кодекс) система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности применяется в отношении видов предпринимательской деятельности, установленных п. 2 указанной статьи Кодекса, в том числе в отношении предпринимательской деятельности в сфере розничной торговли, осуществляемой через магазины и павильоны с площадью торгового зала не более 150 кв. м по каждому объекту организации торговли (пп. 6 п. 2 ст. 346.26 Кодекса).

Статьей 346.27 Кодекса установлено, что к розничной торговле относится предпринимательская деятельность, связанная с торговлей товарами (в том числе за наличный расчет, а также с использованием платежных карт) на основе договоров розничной купли-продажи.

При этом отношения между продавцом и покупателем регламентируются нормами Гражданского кодекса Российской Федерации (далее — ГК РФ).

Так, исходя из ст. 492 ГК РФ по договору розничной купли-продажи продавец, осуществляющий предпринимательскую деятельность по продаже товаров в розницу, обязуется передать покупателю товар, предназначенный для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью.

Согласно ст. 493 ГК РФ, если иное не предусмотрено законом или договором, договор розничной купли-продажи считается заключенным с момента выдачи продавцом покупателю кассового или товарного чека или иного документа, подтверждающего оплату товара.

Таким образом, к розничной торговле в целях применения гл. 26.3 Кодекса относится предпринимательская деятельность, связанная с торговлей товарами как за наличный, так и за безналичный расчет по договорам розничной купли-продажи, независимо от того, какой категории покупателей (физическим или юридическим лицам) реализуются эти товары. При этом определяющим признаком договора розничной купли-продажи в целях применения единого налога на вмененный доход является то, для каких целей налогоплательщик реализует товары организациям и физическим лицам: для личного, семейного, домашнего или иного использования, не связанного с предпринимательской деятельностью, или для использования этих товаров в целях ведения предпринимательской деятельности.

Одновременно обращаем внимание, что к розничной торговле не относится реализация в соответствии с договорами поставки.

Исходя из ст. 506 ГК РФ по договору поставки поставщик-продавец, осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок или сроки производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием.

Поэтому предпринимательская деятельность в сфере реализации товаров, осуществляемая на основании договоров поставки либо на основании иных договоров гражданско-правового характера, содержащих признаки договора поставки, независимо от формы расчетов с покупателями (наличной или безналичной) не подлежит переводу на систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности и должна облагаться налогами в рамках иных режимов налогообложения.

Пунктом 1 ст. 9 Федерального закона от 21.07.2005 N 94-ФЗ «О размещении заказов на поставки товаров, выполнение работ, оказание услуг для государственных и муниципальных нужд» (далее — Федеральный закон N 94-ФЗ) установлено, что под государственным или муниципальным контрактом понимается договор, заключенный заказчиком от имени Российской Федерации, субъекта Российской Федерации или муниципального образования в целях обеспечения государственных или муниципальных нужд. Под гражданско-правовым договором бюджетного учреждения на поставку товаров, выполнение работ, оказание услуг понимается договор, заключаемый от имени бюджетного учреждения.

В соответствии с п. 2 ст. 525 ГК РФ к отношениям по поставке товаров для государственных или муниципальных нужд применяются правила о договоре поставки (ст. ст. 506 — 522 ГК РФ), если иное не предусмотрено правилами ГК РФ.

Следует также иметь в виду, что в отличие от договора розничной купли-продажи, который является публичным договором, договор поставки по муниципальному контракту, а также по гражданско-правовому договору бюджетного учреждения не носит признаков публичности, указанных в ст. 426 ГК РФ, и согласно Федеральному закону N 94-ФЗ заключается в соответствии с результатами проведения конкурсов, аукционов, запросов котировок на поставку товаров, выполнение работ, оказание услуг конкретным потребителям.

Учитывая изложенное, деятельность по реализации товаров, в том числе бюджетным и некоммерческим организациям на основе договоров поставки, а также по государственным (муниципальным) контрактам, содержащим признаки договора поставки, относится к предпринимательской деятельности в сфере оптовой торговли, результаты от занятия которой подлежат налогообложению в общеустановленном порядке либо в соответствии с упрощенной системой налогообложения.

Данная позиция подтверждается также Постановлением Президиума Высшего Арбитражного Суда Российской Федерации от 04.10.2011 N 5566/11.

…

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

С.В.РАЗГУЛИН

Если бы в Вашей ситуации был заключен муниципальный контракт, то доходы от этого контракта облагались бы в рамках ЕНВД.

>Особенности и сложности работы ИП с ООО

В статье расскажем, как ИП работает с ООО, рассмтрим сложности, дадим ответы на распространенные вопросы.

Почему ООО избегают взаимодействия с ИП

Ответ на этот вопрос кроется за двумя причинами – психологическими (общепринятыми) и экономическими (расчётными). В первом случае – существует недоверие к коммерсантам, так как ими обычно становятся начинающие неопытные бизнесмены, которые в любой момент могут оставить свой бизнес. Следовательно, степень доверия к ним ниже, нежели к подобным компаниям на общем режиме.

Во втором случае ООО отталкивает от ИП:

- применение специальных режимов (УСН, ЕНВД, ПСН), которое влечёт за собой невозможность вычета НДС для компаний, которые с ними взаимодействуют;

- неприменение ККТ,

- отсутствие расчётного счёта в банке;

- отсутствие бухгалтера;

- отсутствие печати.

Однако, для преодоления первого возражения, важно помнить, что ИП, при всей простоте «сворачивания» своей деятельности и меньшей ответственности перед ИФНС, отвечают по финансовым обязательствам своим имуществом, а не уставным капиталом, что намного рискованнее. Также, при регистрации ИП, используется паспорт и прописка, а это дополнительная гарантия того, что физическое лицо не пропадёт бесследно. Кстати, судебные споры с физическим лицом гораздо проще проходят для ООО, чем аналогичные споры с юридическими лицами.

Сложности работы с ООО для ИП и варианты взаимодействия

Зачастую ООО, при выборе поставщика или покупателя, приоритетно выбирает «себе подобного» (контрагента на ОСНО), однако отказ от ИП не способен гарантировать успешное развитие бизнеса. Современный рынок устраняет подобную дискриминацию ИП перед прочими ООО. Тем более что ИП на специальном режиме может привлечь ООО на общей системе налогообложения при применении первым следующих схем (смотри таблицу 1).

Таблица 1 – Варианты взаимодействия ИП и ООО:

| № | Вариант взаимодействия | Особенности |

| 1 | Сфера сотрудничества «без НДС» | Варианты услуг от ИП: ремонт, услуги отделки, услуги аудитора, курьера, аутстаффинг (аутсорсинг), аренда небольших помещений, услуги обучения сотрудников.

*Если ИП на патенте, то при таких взаимодействиях он не теряет права на патент |

| 2 | Уникальность поставщика – ИП | У ИП нет конкурентов в данном сегменте рынка (местного), следовательно, ООО не приходится выбирать.

*Данный вариант может быть особенно выгоден для компаний, если услуги местного поставщика составляют маленький процент его оборота |

| 3 | ИП может выставить счёт с НДС

(необходимо доказывать в суде) |

В этом случае подаётся налоговая декларация, но одновременно с этим возникают проблемы возврата такого НДС, что зачастую ведёт к судебным спорам, хоть и положительным для ООО. |

| 4 | Переход ИП на общую систему или открытие ООО | Некоторые ИП на УСН, ЕНВД, ПСН, чтобы охватить больший спектр клиентуры открывают ООО при закрытии или сохранении ИП. |

| 5 | Снижение коммерсантом цены на сумму не менее суммы НДС | Этот вариант является наиболее выгодным, особенно если ООО покупает товар «для себя», не для перепродажи. Для того, чтобы понять, как это происходит, если ООО – посредник смотри в таблице 2. |

Пример взаимодействия ООО и ИП, при статусе плательщика НДС первого

Пример 1. Компания ООО «Рэдфром», использующая ОСНО, занимается перепродажей электронной техники. Продажная стоимость товара равна 590 тыс. руб. (в т. ч. НДС, равное 90 тыс. руб.). Данная организация перекупила этот товар:

- у предприятия ООО «Регарт» со статусом плательщика НДС за 472 тыс. руб. (в т. ч. НДС, равный 72 тыс. руб.);

- у ИП Иванова И.И., который использует УСН, за 400 тыс. руб.

Для того, чтобы наглядно показать оптимальность решения ООО «Рэдфром» при выборе одного из поставщиков электронной техники для последующей перепродажи, рассчитаем НДС и налог на прибыль для обеих ситуаций в таблице 2.

Таблица 2 – Варианты выбора ООО «Рэдфром»:

| Критерии оптимальности решения: | 1 ситуация – выбор предприятия на ОСНО (ООО «Регарт») | 2 ситуация – выбор ИП на УСН (ИП Иванов И.И.) |

| Наличие счёта-фактуры и права на вычет НДС | Есть, уменьшает НДС на 72 тыс. рублей | Нет |

| Необходимо заплатить в бюджет:

– НДС, – налог на прибыль ((стоимость реализованного товара (без НДС) – покупная стоимость (без НДС)) * 20%) |

38 000 руб.

90 000 – 72 000 = 18 000 руб. (500 000 – 400 000) * 0,2 = 20 000 руб. |

110 000 руб.

90 000 руб. 20 000 руб. |

| Решение оптимальности: | Налог в 1 ситуации меньше на 72 тыс. руб., однако, при покупке у ИП, ООО «Рэдфром» сразу сэкономила эти 72 тыс. руб.

Выбор любого из двух вариантов является оптимальным для ООО «Рэдфром», однако, при выборе ИП вычет в 72 тыс. ждать не придётся |

|

Вывод: Чтобы компенсировать лишение ООО «Рэдфром» права на вычет НДС, ИП на «упрощёнке» должен продавать товар за сумму не более 400 тыс. рублей.

|

Какие договора заключаются между ООО и ИП? Договор поставки

Совместная деятельность между ООО и ИП может подкрепляться подписанием обеими сторонами договоров. Хотя устная договорённость и не запрещена законом, однако в сложных ситуациях может потребоваться письменное подтверждение, содержащее подписи и печати сторон. Читайте также статью: → «Договор без НДС: образец для ИП и ООО».

Итак, письменные формы договоров можно классифицировать на:

- договор поставки,

- договор аренды,

- договор подряда,

- договор займа.

Законом не запрещается заключение других форм договоров, но именно эти являются основными. Соглашение поставки – это документ, согласно которому одна сторона является продавцом (поставщиков), а вторая – покупателем (заказчиком), который предполагает содержание в своей структуре следующей обязательной информации:

- правила и условия возврата товара;

- способ (или способы) доставки товара;

- срок совершения поставки и оплаты товара;

- услуги монтажа (включены в стоимость или нет);

- санкции за нарушение условий договора.

Подобное взаимодействие может быть как однократным, так и долгосрочным. Также возможно существование специального счёт-договора (вместо соглашения поставки), в котором содержится вся вышеперечисленная информация о сделке, после оплаты которого происходит поставка товара покупателю.

Договора аренды, подряда и займа, заключённые между ООО и ИП

Соглашение аренды – это документ, согласно которому одна из сторон является арендодателем, а вторая – арендополучателем, подобное соглашение заключается на определённый срок. Объектом аренды могут выступать: оборудование, земельные участки, помещения (офисы и склады), транспорт. Читайте также статью: → «».

Если арендодателем является ИП или ООО на «вменёнке» или «упрощёнке», за ним сохраняется право не начислять НДС на сумму договора.

Соглашение подряда предполагает именовать одну из сторон подрядчиком, а вторую – заказчиком. Оно носит одноразовый характер и обе стороны, ООО и ИП, могут взаимодействовать в разных ролях. Однако при таком взаимодействии возникает вопрос о плательщике доходного налога. Ответ на который таков: налоговое бремя несёт та из сторон соглашения, которая получает финансовую выгоду (прибыль), то есть тот, кому оплачиваю работу, а именно подрядчик. Если подрядчиком выступает предприниматель, то он сам должен заплатить за себя налог НДФЛ в размере 13%.

Соглашение займа – договор, предполагающий дачу займодателем некоторой денежной суммы займодержателю под определённый процент или на беспроцентной основе, при условии возврата. Подобные отношения являются наиболее сложными с правовой точки зрения, так как не всегда понятно, на кого возлагается обязанность платить налог, особенно это касается беспроцентного займа. Процентный заём происходит по средним ставкам ЦБ и оплачивается тем, кто его даёт. О беспроцентном можно прочесть в следующем разделе главы.

Особенности беспроцентного займа между компанией и предпринимателем

Статус «беспроцентности» заём сохраняет, в случае, когда займодатель или заёмщик не получают от него финансовой выгоды. При досрочном погашении долга по займу между ИП и ООО сохраняются обязательства по этому договору до момента выплаты конкретных налогов. Для того, чтобы понять какие налоги могут уплачиваться с беспроцентного займа, можно обратиться к таблице 3.

Таблица 3 – Налогообложение выгодоприобретателя по беспроцентному займу:

| Кто даёт заём | Выгода займодателя | Кто платит налог в бюджет? Размер налога | Нормативно-правовой акт |

| Займодатель – ООО (юридическое лицо) | ООО не получает экономической выгоды, следовательно, не платит налог* | У ИП (бизнесмена) появляется внереализационный доход, с которого необходимо заплатить налог – НДФЛ, который рассчитывается на основе ставки рефинансирования ЦБ РФ, которая с 19 июня 2017 года равна 9%.

НДФЛ = 0,35 * ¾ ставки рефинансирования ЦБ РФ * Х =0,24 *Х, где Х – размер займа |

*п. 10 ст. 251 НК РФ

** п. 8 ст. 250 НК РФ |

| Займодатель – ИП | ИП не получает экономической выгоды, следовательно, не платит налог | Для ООО в данной ситуации также не возникает налогооблагаемого дохода | Гл. 25 НК РФ

пп. 10 п. 1 ст. 251 НК РФ |

Важно! Для юридического лица – ООО выгоднее брать беспроцентный заём у ИП, так как фирма не уплачивает налоги с этого дополнительного дохода.

Нюансы оформления беспроцентного займа и штрафы, следующие нарушениям условий соглашения

Беспроцентные займы в основном регулируются Налоговым Кодексом РФ, однако в п. 1 с. 16 Гражданского Кодекса РФ есть уточнения относительно оформления таких договоров: если одной из сторон сделки выступает юридическое лицо (ООО), то договор должен быть оформлен на бумажном носителе, то есть в виде договора. Читайте также статью: → «Договор беспроцентного займа между юридическим и физическим лицами: образец заполнения».

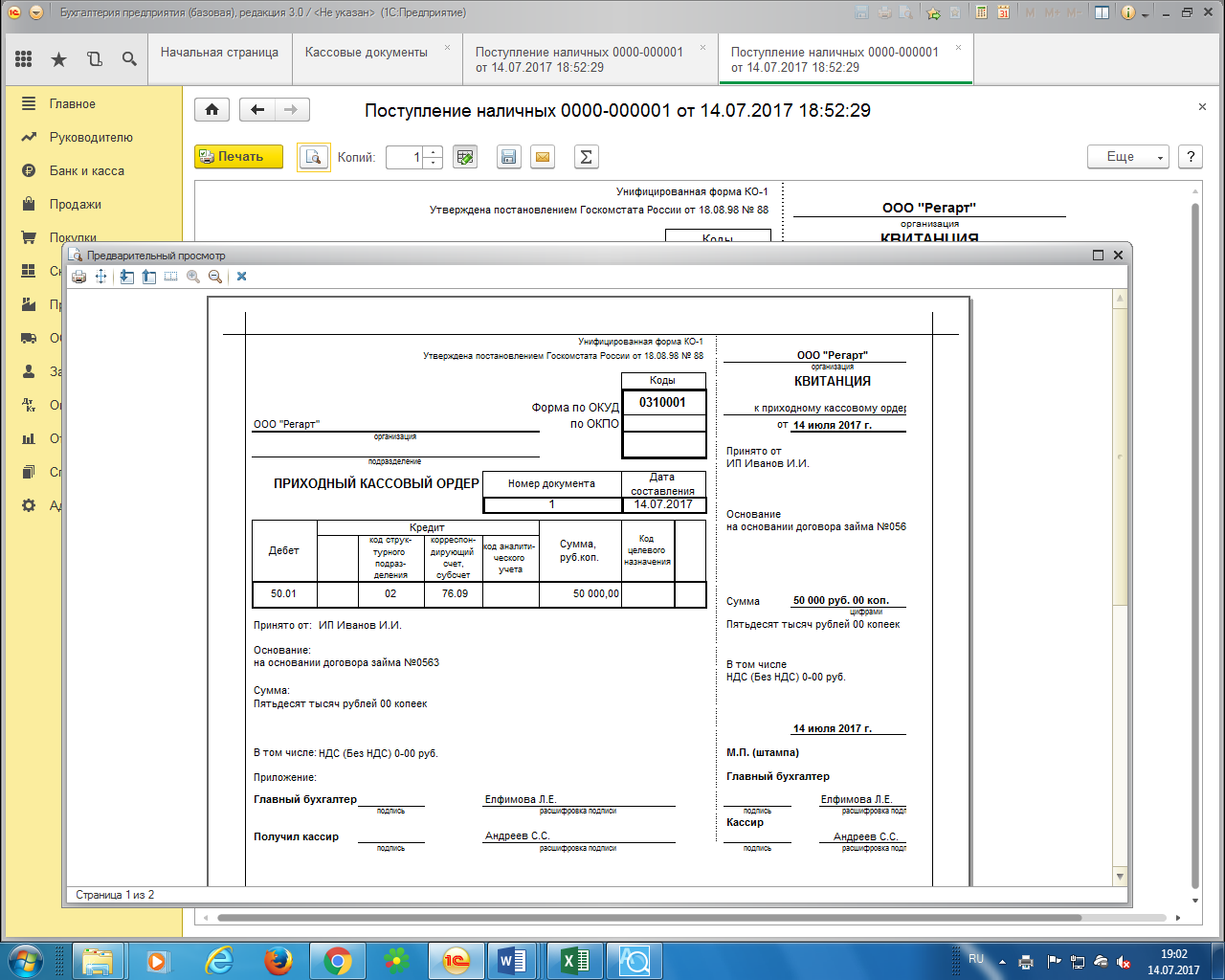

Подобный заём может быть осуществлён как в безналичном порядке, путём перечисления средств на расчётный счёт, так и наличными средствами, путём оформления ПКО (приходного кассового ордера – см. рисунок 1), квитанцию от этого «приходника» ИП забирает себе как доказательство дачи денег в кассу фирмы. Организация, в свою очередь, согласно указанию ЦБ РФ от 11.03.14 №3210-У, должна перевести эти деньги на банковский расчётный счёт вследствие превышения кассового лимита. Обратно денежные средства ИП получает либо на расчётный счёт, либо путём оформления РКО (расходного кассового ордера).

ПКО по договору займа от ИП

Таблица 4 – Ответы на вопросы, касающиеся беспроцентного займа:

| Вопрос | Ответ |

| Когда договор беспроцентного займа вступает в силу? | С момента подписания соглашения займа |

| Какой документ, кроме соглашения о займе, ООО может получить от ИП? | Данным документом является расписка, обязующая займодержателя вернуть заём в определённые сроки |

| Что делать, если ИП не выплатил заём из-за фор-мажорной ситуации | Срок выплаты продлевается на время действия форс-мажорной ситуации.

Случаи форс-мажора: пожар, природный катаклизм, автомобильная авария и т.д. |

| Надо ли заверять расписку у нотариуса? | Нет. Однако для большей надёжности можно заверить, заплатив около 500 руб. за каждую подпись. |

| Какие штрафы заплатит ИП в случае нарушения условий договора? | 40 – 50 МРОТ |

| Какие штрафы заплатит юридическое лицо? | 400 – 500 МРОТ |

Ещё один вариант выгодного взаимоотношений: сотрудник компании становится ИП

На сегодняшний день перевод сотрудников компании в статут ИП позволяет сэкономить компании на повышающихся тарифах по взносам. Однако самой большой трудностью является убеждение этих сотрудников, решиться на шаг стать коммерсантом. Как же это сделать, максимально обезопасив компанию от возможных судебных разбирательств с фондами, и какую выгоду получит компания? По поводу последнего – нагляднее всего объяснить с помощью цифр.

Пример 2. Годовая зарплата сотрудника компании ООО «Рэдфром» составляет 300 000 руб., следовательно, на страховые взносы расходуется 90 000 руб. (300 000 * 30%) и 600 руб. на травматизм при минимальной ставке в 0,2%. При становлении сотрудника индивидуальным предпринимателем компания теряет возможность уменьшения налогооблагаемой базы по налогу на прибыль, то есть ООО «Рэдфром» заплатит данный налог на 18 120 руб. (90 600 * 20%) больше. Однако компания всё равно экономит на взносах 72 480 руб. (90 600 – 18 120).

С точки зрения сотрудника: если ИП переходит на УСН – «Доходы», то НДФЛ уменьшается с 13% до 6%; при этом взносы в фонды, согласно части 2 ст. 13 и части 1 ст. 14 ФЗ №212, также считаются не со всей зарплаты, а из МРОТ, взносы на травматизм ИП не платит за себя (смотри пример 3).

Пример 3. Продолжая описанную ситуацию во 2 примере, 13%-й НДФЛ равен 39 000 руб. (300 000* 13%), а 6%-й НДФЛ более чем в два раза меньше и равен 18 000 (300 000* 6%). Страховые взносы с МРОТ в Липецкой области равны 28 080 руб. (7 800 руб. *12 мес. * 30%) в год. Сумма взноса превышает ½ НДФЛ, поэтому НДФЛ уменьшают в 2 раза – до 9 000 руб. (18 000 * 50%).

Итого сумма налогов и взносов равна 37 080 руб. (9 000 +28 080), а это меньше одного только НДФЛ при 13% ставке, поэтому выгода для работника-коммерсанта очевидна Единственным минусом является то, что работник теперь сам за себя платит взносы и сдаёт отчётность. Необходимо собирать доказательства самостоятельности работы предпринимателя.